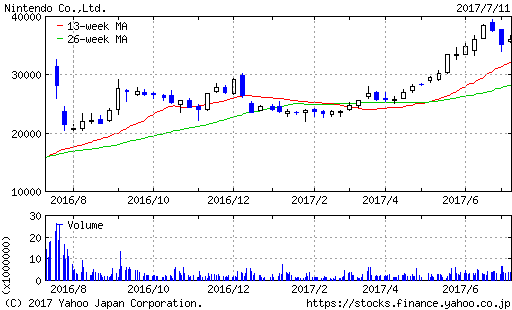

任天堂(7974)の株価が大きく上昇しています。2017年4月以降の上昇率は40%にのぼり、「Wii」が大ヒットを記録した2008年以来の高水準です。時価総額は5兆円を超えました。

株価の上昇を牽引しているのが、2017年3月に発売された「Nintendo Switch」への期待です。発売されるや否や好調な売れ行きとなり、品薄により手に入りにくい状況が続いています。

会社側も強気の見通しを示し、今期の売上高は昨年度から5割以上の増収となる7,500億円を見込んでいます。任天堂の君島社長も「Wii程度の販売になる可能性がある」と期待を寄せています。

株価を正当化するには「Wiiの再来」が必須

一方で、上昇を続ける株価はPERにして100倍近く、他にないほど割高な水準です。一般的なPER水準は15倍程度であり、成長企業でもせいぜい30倍程度です。普通に考えて100倍というのは常軌を逸しています。

PER100倍を正当化するには、それだけ利益が伸びなければなりません。PER30倍だとしても、純利益は1,700億円必要です。今期の純利益予想450億円の4倍近い水準です。さらに、そこから先の成長が見えなければ、PER30倍でもなお割高と言えます。

しかし、かつて任天堂はそれ以上の利益を記録したことがありました。Wiiが世界的な大ヒットになった2008年度には純利益2,800億円を記録し、時価総額は一時10兆円を超えました。この時のPERが単純計算で35倍です。

つまり、SwitchがWiiのような大ヒットとなるなら、現在の株価も正当化できる可能性があります。

Wiiの世界的大ヒットからの急降下

任天堂と言えば、もともと花札やトランプを販売する会社でしたが、1983年に発売したファミリーコンピュータが大ヒットし、テレビゲームは子供たちの間になくてはならないものとなりました。

その後次々に新しいゲーム機を発売し、世界的なゲーム会社として順調に成長していましたが、大きな転機となったのが2006年に発売したWiiの世界的な大ヒットです。

Wiiのすごいところは、それまで子供やゲームマニア向けのおもちゃだったゲーム機を一般家庭に広げたことです。「Wii Fit」や「Wii Sports」は自ら体を動かし、なおかつ大勢で集まって楽しめるものとして、それまでゲームをやらなかった層にも浸透しました。

Wiiの販売台数は最終的に1億台を記録し、任天堂の売上高は3年で5,000億円から1.8兆円にまで伸びました。この時の勢いはすさまじく、「任天堂が世界を変える」とまで言われ、時価総額は国内3位にまで躍り出ました。

しかし、程なくして苦境に陥ります。Wiiへの需要が一巡し、一方でスマートフォンが普及して販売台数は一気に減少しました。リーマン・ショックによる不況も追い討ちをかけ、最高益からわずか3年後の2011年度には赤字を計上するまで落ち込んでしまいました。

ブームに慢心して任天堂は落ちぶれてしまったのでしょうか。実は、決してそんなことはありません。

Wiiの需要が一巡した後の売上高は、発売前と同じ5,000億円程度です。ゲーム機は同じものを何台も買うことはありませんから、新商品の発売がなければ売上高が落ちていくのは必然です。

だからこそ、ゲーム会社は次々に新しいハードを発売し続けなければならないのです。

また、赤字になってしまったのは、Wiiが売れ過ぎてしまった反動です。急激に増えた需要に対応するため、人員を含む固定費が増加しました。ブームが終わると増加したコストが重くのしかかり、売上が元に戻っただけで赤字に転落してしまったのです。

もちろん、赤字を傍観していた訳ではなく、WiiUや3DSなどの新機種を続々と発売し、そこそこの売れ行きを維持していました。しかし、それでもWiiのヒットには到底追いつかず、コスト分を稼ぐのがやっとという状況だったのです。

そんな中、ついに救世主となるかも知れないのがSwitchです。社長の言う通りWiiと同じようなヒットになるなら、コストを大幅に上回る売上を達成し、「Wiiの夢よ再び」と考えることもできます。これが、任天堂を買う投資家の期待となって現れているのです。

ゲーマー以外の需要を取り込めればいいが、現実は厳しい

しかし、私はSwitchがWiiほどのヒットになる可能性は極めて低いと考えます。

Switchの最大の特徴は、家でテレビの大画面でも屋外でもゲームを楽しめることです。これにより、いわばWiiとDSの需要をまとめて取り込むのに成功したと言えるでしょう。

問題は、それがいわゆるゲーマー以外の需要を取り込めるかどうかです。

Wiiのヒット要因は「普段ゲームをやらない人」の需要を取り込んだことでした。現段階でSwitchにその要素を見出すことはできず、結局「ゲーム好きのためのおもちゃ」の域を抜けるのは難しいと考えます。

また、Wiiの時はまだスマートフォンやタブレットが普及しておらず、ゲームをするにはゲーム機を買うしかありませんでした。それが今や1人1台スマートフォン、1家に1台タブレットの時代です。簡単なゲームを楽しむだけならスマホで十分であり、Wiiのようなファミリー需要を取り込める可能性は高くありません。

仮にSwitchがWiiのような空前の大ヒットになるにしても、結局長続きしないと考えます。いくらSwitchが売れても、Wiiがそうであったように、やがて需要が一巡して再び減収に転じてしまうでしょう。

その点、数年おきに買い替え需要を生むアップルのビジネスモデルがいかに優秀かがよくわかります。

市場は浮かれていないか

任天堂株の売買が盛り上がっているのは、以下の3つの要素によるものだと考えます。

- 夢を売る任天堂のビジネス

- Switchへの期待(Wiiの夢よ再び)

- 好調な株式相場

1年前も「ポケモンGO」のヒットで盛り上がったように、任天堂は投資家の期待を創出しやすい銘柄です。子供たちに「夢を売る」ビジネスをしているという要素も少なからず絡んでいると考えます。そこに、Switchの品薄状況や社長の強気発言が起爆剤となっていると考えられます。

株価上昇に追い討ちをかけているのが、好調な株式相場です。金融緩和でマネーが溢れる中で、株価は高止まりし、投資家は新たな材料探しに奔走しています。任天堂はその格好の的になったのです。

ただし、ここに不吉なジンクスがあります。任天堂株が過去最高値をつけた約1年後にはリーマン・ショックが発生し、株式市場は悲惨な状況となりました。直接的な関連性はありませんが、相場の「浮かれ度」を測るにはちょうど良い目安かも知れません。

株価は短期的にはどうなるかわからず、ここからさらに上昇する可能性は否定しません。しかし、株価は長期的には価値に収束するものであり、任天堂はその価値よりもはるかに割高だと考えます。任天堂への投資は慎重になるべきです。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す