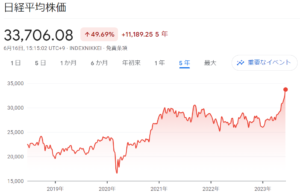

日経平均株価が上昇し続けていて、連日バブル後最高値を更新しています。

今回の日本株の上昇には外国人投資家の買いが大きく影響しています。

そこで今回は、外国人投資家が何を考えて日本株を買っているのかということについて解説したいと思います。

日経平均上昇の要因は外国人投資家にアリ

日経平均株価はこの3月から大きく上昇していて、バブル後の最高値を更新しています。

しかし、この「日経225」というものは大型株で構成されているもので、さらに言うと、ファーストリテイリングやアドバンテストなど日経平均を大きく動かす値嵩株の上昇が日経平均を押し上げている側面があります。

そのため、日経平均は年初来で30%以上上昇していますが、トピックスは22%程度の上昇にとどまっています。

大型株ばかりが買われて小型株は買われていないという”ゆがみ”が生じているのです。

この状況を考えると、規模の大きい投資家が入ってきていること、そして、指数が買われているということは細かい銘柄選定までは行われていないのではないかと思われます。

「日本株だから買え」という動きが起きているということです。

そういった動きを取るのは誰なのかというと、外国人投資家です。

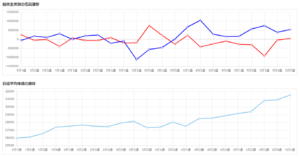

これは、投資主体別売買動向と日経平均を並べたグラフですが、海外投資家(青線)が買い越しに転じた時には日経平均が上がりやすいと言われていて、実際に3月からはずっとプラスで推移していて、その間日経平均は上昇し続けています。

外国人投資家は基本的に「順張り」で、個人投資家(赤線)とは逆の動きをします。

外国人投資家が買い越して日経平均が上がっている時は個人投資家は利益確定に走るという動きになっているわけです。

外国人投資家は上がっているところに乗り遅れまいとする傾向が強く、今はとにかく日本株を持っておこうとしていて、まずは日経平均、そして注目されている半導体関連、その後今のような割安株(トヨタなど)と、日本の大型株の中で物色しているところだと思われます。

こういった物色の流れが割安株に回ってくるのは後半の方になる傾向があります。

海外投資家が日本株に集まるワケ

ではなぜ外国人投資家は日本株を買っているのでしょうか。

実は今、「日本株を買え」と言わんばかりの条件がそろっているのです。

経済状況

アメリカは今年の後半から来年の始めにかけて景気後退の局面に入ると言われています。

しかし、日本はコロナ禍からの回復が遅れた分、今がようやく上り調子になってきたところです。

GDP成長率は1.6%程度ですが、少なくともマイナスにはなりそうにない状況です。

割安

そもそも日本株は割安であると言われていました。PERやPBRなどの数値的にも割安です。

さらに、ウォーレン・バフェットが日本株を買ってリターンをあげたということで、クオリティも担保されてきました。

また、偶然にも東証が企業に対して割安を解消するように通達を出した時でもありました。

これが、日本の改革を期待させることとなったのです。

今回、トヨタがPBR1倍割れのところから1.1倍まで一気に上昇しました。

この動きを外国人投資家は期待しているものと思われます。

CNBCの記事にもこのように書かれています。

このように、東証の改革は外国人投資家の注目を集めるために有用な話となっていました。

円安

円安がまた1ドル=140円くらいにまで進んでいて、日本企業は円安で利益を出しやすいことに加え、外国人投資家からドルベースで見ると、日本株が上がったとはいえまだ買いやすい範囲内となっています。

中国の状況

中国の共産主義が色濃くなってきて、中国市場で民間企業が成長しづらくなっています。

また、米中の対立の問題もあります。

一方日本はアメリカの友好国であり、資本主義に関しては法治主義が担保されているため、比較的安心して投資できる状況となっています。

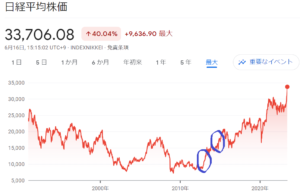

アベノミクスの再来?

今の日本株を取り巻く状況は2013年~2014年頃のアベノミクスに似ているように私は感じています。

アベノミクスで一番大きかったことは大胆な金融緩和でしたが、同時に行ったのがコーポレートガバナンス改革です。

上場企業はROEなどを意識するべきだといういわゆる『伊藤レポート』が出されたのがこの頃です。

評価の低かった民主党政権から自民党政権に代わった2013年にまず上がり、2014年末にアベノミクス解散を行った時にも上がりました。

政権が安定するようであれば外国人投資家にとっては評価しやすいということになります。

岸田首相も解散を視野に入れているのではないかということが見え隠れしていて、もし解散して自民党が大勝することになれば政治も安定することになり、もしかするとアベノミクス以来の大相場になるかもしれません。

リスクは?

もちろんリスクについても考えなければなりません。

景気後退が訪れるとされながら現在は小康状態であり、一時期のアメリカの銀行の問題も今は落ち着きを見せてきました。

しかし、これらのリスクが再び露見し、例えば円高になるような局面になると、日本株が売りに転じたり、企業としても業績が出しにくくなることも考えられます。

何かショックが起きれば相場の逆回転となってもおかしくありません。

長期的な視点でいうと、コーポレートガバナンスの改革が果たしてうまくいくかというところもあります。

東証はPBR1倍割れを解消するように求めていますが、達成できなくてもペナルティがあるわけではありません。

ガバナンス改革を本当にやるためにはリストラや効率性の悪い部分を切ることも必要になりますが、多くの日本企業はそれを苦手としています。

アベノミクスの時も、動きは良かったものの実際にはそれほどROEは上がらなかったと言われています。

長期投資家として

私たちのような長期投資家としては、高い収益性を持ち続ける企業に投資したいと考えます。

このまま株価が上昇し大相場となるのか、リスクが露見して下落、あるいは好調が続かないという両方のシナリオを考えておく必要がありますが、5年以上の長期で考えるならば、資本収益性の高い企業に投資していれば、株価の一時的なアップダウンはあるにせよ、資本が大きく増える段階でやがて株価が追いついてきて資産が増えるという姿が描けるのではないかと思います。

そういった『素晴らしい銘柄』を見つけることが私たち長期投資家の目標となります。

今後も長期投資に役立つ情報を発信してまいります。更新情報や有益な情報をお届けしますので、以下のボタンから無料のメールマガジンへご登録ください。

YouTubeチャンネルもよろしくお願いします!

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

栫井様をYouTube動画で拝見してからは何度も見るようになりました。ちょうど、株式で行き詰まりを感じていたところでした。

そして、自分に何が足りなかったのかを気付かされたことで、迷路から抜け出ることができました。ありがとうございます。

栫井様の考え方が一番解かり易く、自分の性格上ストレスにも苦しむ事が少なくて続けていくことができます。

これからも何度も読みながら少しづつ進んで行きたいと思っています。これからも配信どうか宜しくお願い致します。

ありがとうございました。

ありがとうございます!

引き続きよろしくお願い申し上げます。