日経平均株価の上昇が止まりません。

この上昇相場は2013年から始まった『アベノミクス』のようだと感じています。

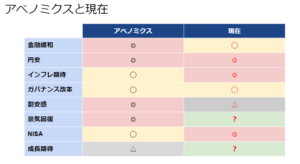

今回は、今の相場とアベノミクスの類似点と相違点をまとめてみました。

【アベノミクス】と【今】の類似点

今の株価の上昇要因としては、海外投資家がこぞって日本株を買っているところがあります。

なぜ海外投資家が日本株を買っているかというと、一つには金融緩和と円安があります。

日本は金融緩和、アメリカでは金利の引き上げということで日米金利差が広がり、ドル高・円安となっている状況です。

円安になると日本企業は業績が上がりやすいため、外国人投資家としても安心して日本株を買うことができます。

2022年に入ってからは1ドル=110円くらいだったものが140円くらいにまで円安になっています。

アベノミクスの時を振り返ると、当時も今と同じように急激な円安が進みました。

アベノミクス以前は民主党政権下で、東日本大震災もあり、相当な円高となっていました。

それに対して金融緩和を行い、円安が進んで、デフレで苦しんでいた企業の業績も回復しました。

今の日本の状況もこれと似ていて、インフレによって業績が上がり、企業が販売価格を上げやすい雰囲気にもなってきて、さらに業績が上がるのではないかという期待も高まっています。

もう一つ大きな要因として欠かせないのがガバナンス改革です。

今、東証がPBR1倍を割っているような企業に対して、PBR1倍割れを解消するようにプレッシャーをかけています。

実はアベノミクスの時も似たようなものが発表されていて、それが「伊藤レポート」と呼ばれるものです。

これらは中身も形式も全く違うものですが、どちらも最終的に言っていることはROEを上げて投資家の期待に応える経営を求めるものです。

海外投資家もこういった動きを見ていて、今回こそは日本企業が大きく変わるのではないかと期待されています。

さらに、あのウォーレン・バフェットも日本株を買ったということで、海外投資家は我先にと日本株を買っている状況です。

”とりあえず日本株を”ということで、日経平均採用銘柄、しかも影響が大きいファーストリテイリングやアドバンテストなどの株が買われて日経平均が上がっています。

中・小型株はまだ上がっていませんが、アベノミクスの時のように、大型株が上がればやがて中・小型株にも資金が流れると考えられますし、さらに個人投資家の資金も入ってき始めると中・小型株も上がってくるのではないかと思われます。

アベノミクスに”あった”上昇要因

今の状況とアベノミクスには似ている部分が多いですが、アベノミクスで株価が上がった要因はこれだけではないと私は考えています。

アベノミクス前の状況を考えると、リーマンショックと東日本大震災によって日本経済はひどい状況でした。

金融環境としても1ドル=80円という円高で、企業は収益を出しにくい状況でした。

これでは投資家が寄り付かず、日経平均PERが10倍程度と本来あるべきものよりもかなり割安な株価水準となっていました。

割安感が溜まってきているところで安倍政権になり、外国人投資家の期待が戻ったことにより、割安感の解消プラス円安による業績の上乗せということで一気に株価が上昇しました。

また、世界的に経済が回復していたという側面もあります。

これは日経平均株価を重ねたものですが、安倍政権発足後の上昇相場はかなり長丁場なものでした。

その背景には世界的な経済の回復がありました。

2008年にリーマンショックで日本やアメリカだけでなく世界中で経済が悪化しました。

しかし、経済は循環するもので、このリーマンショックの傷が深かったゆえにその後の景気回復も長引きました。

それが長きにわたる日本株の上昇をけん引したと見えます。

これはダウ平均のグラフで、グレーの部分がリセッション(景気後退)とされる時期です。

リーマンショック後はコロナショックまで景気後退が無く、右肩上がりに伸び続けていたということで、日本株の上昇はアベノミクスの成果ではなく世界的に上昇していただけという風にも見えます。

今の状況にも当てはまる?

アベノミクス時の上昇の背景にあった要因と今の状況を照らし合わせてみましょう。

割安感の解消

今の日本株は割安であると言われています。

たしかにPBRは1倍を割っている企業が多いです。

PBRが低いということは、資本に対して収益性が低いということです。

では利益をベースとした指標は何かというとPERです。

コロナショック後のPERの推移を見ると、そこそこ割安であったことは確かです。

2023年頭くらいまではPER12倍程度と、平均と言われる15倍よりも比較的割安でした。

しかしそれが今は15倍くらいまで上がっていて、PERで見ると割安というわけではないということになります。

リーマンショック前がPER10倍だったことを考えると、そこまで割安感はありません。

世界的な景気

景気の面でも一筋縄ではいかないところがあります。

世界的な金融緩和によって、コロナショックによる景気後退は一時的なものとなりました。

今はその金融緩和の副作用が懸念されていて、数か月前のアメリカの銀行が倒産したのもその副作用によるものです。

金融機関が傷んでくると、やがて実態経済にも影響してきます。

景気後退の可能性が日経新聞にも取り上げられています。

一般的には短期金利と長期金利では長期金利の方が高くなるものですが、景気が悪くなる前にはこれが逆転する(逆イールド)と言われています。

実際に、ITバブル崩壊やリーマンショックの前には逆イールドが発生していて、今も逆イールドの状態で、しかもそれが長く続いていて、景気後退懸念が高まっています。

アメリカで景気後退になるとしたらFRBは金利を引き下げることになります。

今の円安の最大の要因は日米金利差であり、この金利差が縮小すると逆に円高方向に振れる可能性があります。

円高になると日本企業の業績が悪化するので、日本株を売る流れになることが考えられます。

これが今の上昇相場が転換する引き金になると考えています。

アベノミクスに”無かった”上昇要因

ここまではアベノミクスをベースに考えてきましたが、今の状況でアベノミクスには無かった上昇要因もあります。

NISA

2014年に初めてNISAが導入されましたが、当時は株式の譲渡益と配当にかかる税金が10%で、それが20%になるということで代わりに導入されたものがNISAでした。

つまり、消極的な導入だったわけです。

しかし、今の岸田政権がやろうとしているNISAはかなり大盤振る舞いな内容で、これによって個人投資家が日本株に資金を入れるようになると長期的な株価の押し上げ要因になると思われます。

アメリカでは投資に対する非課税制度ができてから長期にわたって株価が上昇したので、日本にも同様のことが起こってもおかしくありません。

成長期待

アベノミクスでは確かに業績が向上して株価が上がりましたが、それは円安によるものが大きく、本当の意味で足腰が強くなったかというと疑問があります。

その間に成長した企業はあまりありませんでした。

一方、今は半導体の需要が高まっていて、日本企業には半導体製造において独占的な強みを持っている企業が多く、そこが大きく伸びるとすれば日本の産業自体が大きく変わる可能性があります。

長期投資家として

今は長期投資をするにはいい環境だと思っています。

目先の相場への期待や懸念もありますが、結局は長期的に成長する企業を買うことが大事であるということがより浮き彫りになった状況分析でした。

今後も長期投資に役立つ情報を発信してまいります。更新情報や有益な情報をお届けしますので、以下のボタンから無料のメールマガジンへご登録ください。

YouTubeチャンネルもよろしくお願いします!

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す