日経平均株価は上昇を続けていて、今は上がりすぎているから下がった時に買おうと考えている方も多いかと思いますが、一方でこれだけ下がらないと、もう下がらないから今買った方がよいのではないかと焦る気持ちが募っている方もいるかと思います。

今回は今後の相場の見方を解説したいと思います。

大きな流れからは外れない

相場の流れは確かに難しいものではありますが、一方では必ず大きな流れというものがあります。

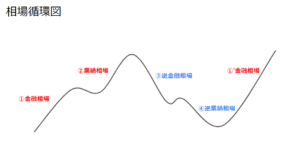

それがこの相場循環図です。

①金融相場…金利が下がることで市場にお金がばらまかれて株価上昇をけん引するもの。

②業績相場…実体経済にもお金が流れて企業業績の回復・成長が見られるようになる。

③逆金融相場…景気の過熱を抑えるために金利を上げて株価が下がる局面。

④逆業績相場…実体経済にも影響が現れて企業業績が悪化する。

この①から④が繰り返されていくということです。

今の状況に当てはめると、①の金融相場がまさにコロナショック後の世界で、過去に例を見ないほどの巨大な金融緩和が行われ、株価が大きく上昇しました。

そしてDXなどが盛り上がったことにより一部のIT企業を中心にさらに株価がしました。

しかし、今は③逆金融相場の局面のあると考えていて、FRBを始め世界の金融当局がインフレを抑えるために金利を引き上げ、株価も下がってきたところです。

ではこの後何が起こるかというと、大きな流れとしては逆業績相場が訪れるのが自然な流れとなります。

金利は景気の先行きを示すと言われていますが、ここ数ヶ月「逆イールド」という短期金利が長期金利を上回る状況が続いています。

平常時なら長期金利の方が短期金利よりも高いものですが、目先の景気に不安が生じるとこれが逆転してしまいます。

実際に過去の例を見ても、逆イールドが起こってからおよそ一年半くらいの間に景気悪化が起きているのです。

よって、この後訪れるのは景気悪化だと言われていますが、アメリカの雇用指標などを見るとそこまで悪くないので、もしかしたら逆業績相場は来ないのではないかとも見られています。

景気が悪くならないということであればそれはそれで歓迎すべきところではありますが、一方ではインフレがしつこく残っている現状もあります。

インフレが少し落ち着いたということでFRBは金利上昇に待ったをかけましたが、ヨーロッパのインフレは止まらずどんどん金利を引き上げています。

アメリカも少し落ち着いたように見えますが、まだまだインフレということでさらに金利を引き上げる可能性もあります。

この金利の上昇で実は恩恵を受けているのが日本企業だったりします。

アメリカは金利を引き上げていますが、日本は新しく植田総裁になっても今までの黒田前総裁の方針を踏襲して金利を引き上げようとはしていないです。

というのも、日本はインフレ率2%を達成するために金利を引き下げていますが、いまだ達成には至っていないので金利を上げる理由が無いのです。

日本政府としても、今金利が上がると財政的な支払いが厳しくなるので、金利を上げたくない「金融抑圧」の状況となっています。

こうして日米の金利差が生じて、円安・ドル高の動きになりやすいというのが目先の話です。

円安だと日本企業は業績が良くなることに加え、ドルベースで見ると日経平均はそこまで上がっていません。

相対的に見た時に日本株はまだ買えるということで外国人投資家が入ってきているというのが現状です。

世界的な株価を見ても、実は景気は悪化しないのではないかということで株価が上がっています。

しかし、大枠の流れとしては、逆金融相場における小休止であるという見方が素直なのではないかと思います。

相場の格言に『今回だけは違う』というものがあります。

元々セオリーがある中で、「今回だけは特別である」という言い方をされて時には多くの人がそっちのストーリーになびいてしまいがちですが、結局はセオリー通りに動くという格言ですが、今の「逆業績相場は来ない」という言説はまさに『今回だけは違う』の危険性を体現しているように思えます。

また、『デッド・キャット・バウンス(死んだ猫でも落とせば跳ねる)』という格言もあります。

下落局面においても、空売りの買戻しなどによって跳ねることもあるということです。

今の反騰局面はただの「デッド・キャット・バウンス」なのではないかという見方もあります。

したがって、セオリーに従うのであれば今の時点ではまだネガティブ要素が強いと思われます。

そんなに下がらない?ベテラン投資家が予期するワケ

ところが一方で私の周りにいる特にベテランの投資家ほど今回はもうそこまで下がらないのではないかと言っていたりします。

それを示唆するものにこの日経新聞の記事があります。

今は外国人が日本株を買って株価が上がっていますが、日本人の個人のお金が積み上がってきているところがあります。

待機資金であるMRFが過去最高に達していて、下げ局面でこの待機資金が出動して株価の下支えになっているのではないかと言われています。

個人投資家の動きは大枠で言うと「逆張り」で、株価が下がった時に買って上がった時に売る傾向があります。

今バブル後高値ということで利益確定の売りが進んでいることも間違いありません。

また、株価が上がっているということで新しく取引を始める人も多く、証券口座を開設してお金を入れる流れが進んでいるということです。

これが相場の下支えとなってこの後日本株は上がるのではないかと思われている部分もあります。

この状況はアベノミクスに近いものがあると感じています。

アベノミクスの前は日本の株価は非常に割安で上がるキッカケがありませんでしたが、そこに安部氏が登板して金融緩和を行い円安になりました。

また、コーポレート・ガバナンス改革が行われていている状況もアベノミクスに近いものがあり、これから上がると思っている投資家が多いのかもしれません。

しかし、このように追い風が吹いて個人のお金が入ってくるとはいえ、日本の株式市場を動かしているのは外国人であるという状況はここ数十年続いてきました。

日本の株式市場の売買代金の7割は外国人だからです。

実際にこの後景気の後退が起こった時には、今度は再び金利を引き下げることになります。

それは次の金融相場を呼び込むことにもなりますが、その前にまず業績が悪化します。

世界的な景気が悪化すると当然日本も業績悪化は免れないでしょうし、今日本市場の追い風となっている円安も無くなる可能性があります。

円高になると今とは逆で、業績も悪化しますし、外国人にとっては割安感が無くなってくるので今のうちに売っておこうという流れになるというのがスタンダードな見方だと思います。

本当に上がる条件

逆に、そうならないとしたらどんな要因があるかというと、「ファンダメンタルズ」と「需給要因」の2つに絞られると思います。

ファンダメンタルズ

日本企業の業績が上がるかということですが、今日本企業にはファンダメンタルズ的に追い風が吹いていると考えています。

特に半導体の分野においてです。

現在、特に最先端の半導体は台湾のTSMCで作っていますが、台湾にあるということで、アメリカとしては対中国を考えた時にあまり良い状況ではなく、できれば台湾から工場を移したいと思っています。

アメリカにも工場を作っていますが、賃金や国民性的にはそれはナンセンスです。

そこで白羽の矢が立つ可能性があるのが日本です。

技術力はありますし、賃金はアメリカなどと比べるとかなり安く、台湾で作れないなら日本で作ったらよいのではないかということです。

工場ができるとその周辺産業もにぎわってきます。

さらに技術力の面でも、半導体製造や素材の分野において日本はかなり高いシェアを持っている企業も多くあり、それらの企業が引っ張っていくことによってファンダメンタルズの問題は解決するのではないかという見方があります。

需給要因

株を買うのは誰かということを考えた時に、これまでは外国人投資家でしたが、それを大きく変えるとすれば「個人」です。

来年『新NISA』が始まり、非課税枠が拡大します。

それによって個人投資家が増え、その投資先が日本株ということになると、外国人に左右されることなく日本の個人が日本市場を動かすという時代が来る可能性もあります。

実際にどうなるかはもちろん分かりませんが、業績と需給の問題がクリアされたときには日本の株価上昇が長く続くかもしれません。

しかし、やはり中期的に見ると当面は下落する可能性もあり、2つの方向性の間に挟まれているというのが今の状況かと思います。

今、最善の戦略とは?

短・中期的に下落相場が来たとしても、成長する企業はやがて株価を伸ばしてきます。

特に金融相場に差し掛かった時には短期の下落を無視できるほどに上がっていくと考えられます。

株価を左右する要因は業績にあると私は確信しています。

業績が伸びる企業を買ってそれを持ち続け、その間に業績が上がればおのずと株価も上がっていくことは間違いありません。

今で言うと、半導体で追い風が吹いていて、その半導体で強みを発揮できる企業を買っていれば、必然的に株価は伸びていくと考えられます。

だからと言って、今この瞬間に全資産を投じろというわけではなく、一方で下落を待ち続けて一向に買えないということもあります。

今やるべきことは、もし下落した時に買える余力を残しながら、一方で成長する企業を淡々と買っていくということであると考えます。

今後も長期投資に役立つ情報を発信してまいります。更新情報や有益な情報をお届けしますので、以下のボタンから無料のメールマガジンへご登録ください。

YouTubeチャンネルもよろしくお願いします!

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す