高配当株投資は大変魅力的なものではありますが、一方で銘柄選びが面倒くさい、どれが正解なのか分からないという方も多いかと思います。

今回は「これだけやっていれば間違いない」というものをお教えしますのでぜひ最後までお読みください。

高配当株の魅力

冒頭で「高配当株は魅力的」と言いましたが、具体的に何が魅力的なのかを考えると、目に見える配当が入ってくるということがまずあるかと思います。

株式投資というと、株価が上がったり下がったりして、いつ利益が出るのかが分かりにくいという側面があります。

その点高配当株だと、もちろん株価の動きはありますが、年間数%という毎回同じくらいのリターンを得ることができ、計算がしやすいです。

また、NISAとの相性も良く、税金を持っていかれずに配当を得られるということになります。

預金金利がゼロに近い中で、4~5%程度の利回りがあれば十分と言えるでしょう。

しかも、最近では株価も上がっていて、元々高配当株に投資していたのであれば、配当と株価の上昇のどちらも享受できている状況です。

高配当株投資のワナ

簡単でメリットが多いように見える高配当株投資ですが、実際はそう甘いものではありません。

多くの人は「配当利回りランキング」を見て高いところから目を付けていくと思います。

このように様々な会社が並び、利回りも確かに高いですが、この中からならどれでも買ってよいということでは必ずしもありません。

なぜなら、この配当が継続するとは限らないからです。

例えば、この間まで配当利回りが10%を超えていた日本郵船や川崎汽船、商船三井などの海運ですが、今ではランキングには入っていません。

高配当は一時的なものだったということです。

このように、高配当株投資というものは配当利回りだけを見れば良いということではなく、個別株それぞれの状況を見られなければなりません。

個別株の状況を見るためには財務の知識や事業の知識が必要になりますし、事業や社会の変化にも機敏に対応する必要もあります。

高配当株投資で成功することは決して楽ではないということです。

また、仮に努力をして本当の高配当株を見つけたとしても、その差は1~2%のもので、そのために多大な労力を割くことが効率的かというと疑問があります。

楽できる高配当株投資とは

この楽ではない高配当株投資を楽にしてくれるものの一つが投資信託です。

しかし、日本の高配当株の投資信託を見ると、確かにファンドマネージャーがちゃんと選んだ高配当株が並んでいますが、「販売手数料2~3%」や「信託報酬1.3%」などの文言が付いてきます。

高配当株投資で4~5%の利回りを得るために、買った時点で2~3%の手数料を取られ、さらに毎年1%以上の信託報酬を取られてしまうとなると、投資信託では儲からないということになるでしょう。

ここで救世主となるのが『ETF』という商品です。

アメリカの上場しているETFは有名ですが、東証に上場しているETFもあります。

高配当株のETFとして代表的なものが『ネクストファンド』です。

取り扱っている商品は以下のようなものです。

ETFというと、ある程度機械的に行うところがあり、だからこそ手数料が安いというメリットがあります。

信託報酬は0.3%などの低い水準におさまっていますし、販売手数料に関しても、ETFは東証に上場しているので普通の株式と同じように買うことができます。

したがって、配当からみすみす削られることは無くなるということです。

気になる利回りですが、上図左の方では4.17%、右は3.64%となっています。

もちろん、高配当ランキング上位には劣りますが、50銘柄・70銘柄に分散しているので、おかしなことにはまずなりません。

個別株に投資していると、その株式がダメになってしまうというケースが多くあります。

高配当株投資での失敗のパターンとして、減配となってしまい配当が減り、配当目当ての投資家が抜けて株価も下がるというダブルパンチをくらってしまうというものがあります。

これが個別株投資のリスクということになります。

一方でETFはひとまとまりになっているので、確かにトップの利回りには劣りますが、配当が減ったところは自動的に除外されていくので、基本的には一定程度の利回りを得られるということになります。

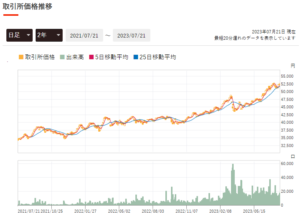

株価の推移を見てみましょう。

株価が上がって配当利回りが下がると除外されることになるので基準価格が大きく上がることはありません。

最近では配当株自体が注目されて基準価格が少し上がっていますが、基本的には株価はあまり上がらずに配当利回り分のリターンが得られ続けるものと考えてください。

分散投資の考えを使っていろいろな高配当株に投資し、中身は自動的に調整されて大きなリスクを負うこともないというまさに持っている”だけ”でいいものです。

このネクストファンドのETFに一つ言うなれば、配当利回りがそこまで高くないというところがあるかもしれません。

そこで紹介するのが『グローバルX MSCIスーパーディビィデンド日本株式ETF』というものです。

アメリカのGlobal Xという会社が日本で展開しているETFです。

これの何が良いのかというと、配当利回りが5.19%もあるのです。

高配当の理由は、株式だけでなくリートも含んでいるからです。

リートというと、株価が動く代わりに分配金もそこそこ高いというミドルリスク・ミドルリターンの代表格ですが、それをうまく組み合わせることによって高い利回りとなっているので、インカムゲインを得たい投資家にとっては非常に良い投資信託だと思います。

配当の安定性が見込まれない銘柄や、大きく値下がりしたことで利回りが高くなっている銘柄を除外するとしているので、ネクストファンドと比べるとより人の目が加わっていると見られます。

そのため運用管理費用が0.429%と若干高くはなっています。

ネクストファンドとGlobal X、自分に合う方を選んでみてください。

※ETFの注意点

個別株を見なくていいということはメリットですが、それが逆にデメリットにもなり得るもので、個別株であれば株価の変動にある程度要因がありますが、高配当株は雰囲気で上がったり下がったりしがちで、その動きを受け入れる必要があります。

また、特にGlobal Xはまだ始まったばかりなので、すぐにやめてしまう可能性もあります。

ETFに関しては無くなったからといって損をするという話にはなかなかならないとは思いますがその点は注意しておく必要があります。

アメリカでは高配当ETFが盛んですが、日本にも根付いてきているように感じます。

もし、高配当株を選ぶのに疲れたという方は検討してみてはいかがでしょうか。

今後も長期投資に役立つ情報を発信してまいります。更新情報や有益な情報をお届けしますので、以下のボタンから無料のメールマガジンへご登録ください。

YouTubeチャンネルもよろしくお願いします!

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す