一時高騰していた日経平均株価は7月に入ってからは少しもたついている状況です。

一方で大きく上がっているのが米国株です。

ダウ平均株価は7/21まで10連騰ということでにわかに活気づいています。

なぜ株価が上がっているのか、そしてこの後どうなっていくのか、考えてみたいと思います。

景気後退はナシ!?

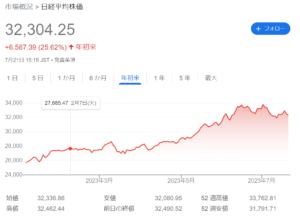

まずは日経平均株価です。

5月、6月は大きく伸びてきていましたが、7月はかなりもたついている状況です。

特に6月は、日本以外に積極的に投資できる先がありませんでした。

アメリカは景気の先行きが怪しく、ヨーロッパはさらに怪しい、金利は引き上がり、金利が上がると基本的に株価は下がるのでなかなか買えないという状況の中、日本は新総裁になっても金利が引き上がらず、さらに金利差によって円安となり、日本企業は円安で潤いやすいので、日本株にお金が集まってきていました。

しかし、7月に入って米国株が好調になりつつあって、今年の高値を記録しています。

なぜダウ平均がこれほど上がっているかというと、市場のセンチメントが大きく変わったということがあります。

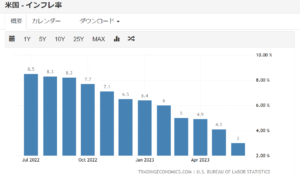

ここ1,2年はほぼ同じ流れなのですが、インフレが一つのターゲットとなっています。

インフレが進みすぎるとやはり生活が苦しくなるので、FRBとしてはインフレをなんとか抑えたくて金利を引き上げるのですが、一方で金利を引き上げると株式市場にはマイナスになってしまうという綱引きが常に行われます。

インフレが進み金利が上がったことで株が買えなくなっていたのですが、今、インフレ率がだいぶ下がってきて市場に安心感を与えています。

これがインフレ率の推移ですが、1年前の7月は前年同月比8.5%の物価上昇だったのですが、どんどん鈍化していって、直近では3%にまで下がっています。

よって、そろそろ金利の引き上げを止めてもよいのではないかというのが市場の見方です。

7月の末にFOMCというアメリカの政策金利を決める会議が開かれるのですが、そこではほぼ間違いなく利上げが行われる予想なのですが、それを最後に利上げが終了するのではないかと噂されています。

このことは、景気後退の懸念にも影響を与えます。

金利を引き上げるとやがて実体経済にもお金が流れなくなり、景気が悪くなるというのが一般的です。

しかし、アメリカでは特に個人消費に支えられて景気はそれほど悪くなっていません。

FRBは景気後退を免れつつインフレに勝利したのではないかという見方が出ています。

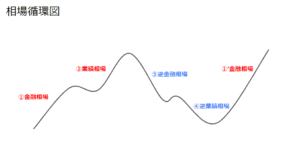

相場循環図で言うと、これから「逆業績相場」が訪れる流れなのですが、逆業績相場が起きない、あるいはその傷がかなり浅くて済むのではないかと楽観的に見られています。

Fear & Greed Index~恐怖か貪欲か~

インフレも収まり、金利上昇も止まり、アメリカの景気は悪くなく、失業率も非常に低いということで、金利引き上げのソフトランディングに成功したのではないかとされています。

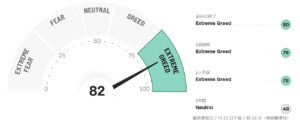

それを示しているのが『Fear & Greed Index』というものです。

投資家の心理の温度感を示すもので、Fear(恐怖)とGreed(貪欲)のどちらに振れているかというものです。

それが今は「EXTREME GREED」(ものすごく貪欲)に振れています。

それは当然のことで、外部要因だけを見ると悪い話はほとんど無いのではないかという気すらしてきます。

ただ、これは感覚的な話になってしまいますが、このように悪い話が無いという時ほど危険だと思っています。

良い話が出てくる時はみんな気持ちよくなってどんどん買い、市場は活性化し株価が上がるのですが、もしその中で急に何か悪い情報が入ってきたときに、我先に利益確定しようとして一気に株価が下がり始め、売りが売りを呼び下がり続ける、ということをこれまでも繰り返してきました。

したがって、私はこの「Fear & Greed Index」が「EXTREME GREED」に振れている時ほど要注意だと考えています。

これにあえて理論的な背景を与えるとすると、「実質金利」に注目します。

実質金利とは【名目金利-期待インフレ率】で表されるもので、これまで名目金利を上げてきていましたが、期待インフレ率がそれよりも高かったので実質金利はマイナスとなっていました。

簡単に言うと、実質金利がマイナスということは単純に金利がマイナスということです。

つまり、預金しておくと実質的に減っていくことになるため、預金するよりも物を買った方が良いということになります。

となると人々はどんどん物を買い、インフレがさらに加速することになります。

逆に言うと、そうならないために名目金利を上げるということになります。

今は期待インフレ率が下がっていて、名目金利は高いままなので、ついに実質金利がプラスになりました。

実質金利がプラスになると動きが逆になって、物を買うのを控えて預金して高い金利を得た方が経済合理的に良いということになります。

つまり、消費が減ってくるということです。

これまではインフレを抑えるために金利を引き上げてきましたが、インフレ率よりも低かったので実体経済の中でそれほど効果を果たしていなかったのではないかという見方ができます。

相場循環図で言う逆業績相場は実質金利がプラスになったこれから来るのではないかということです。

リスクの方を考えると、今は逆金融相場と逆業績相場の間の中間反騰なのではないかと思えます。

少なくとも「Fear & Greed Index」が「GREED」を示している以上、私たちは逆に警戒するべき局面であると考えます。

実体経済を見ても、全てのリスクが解消されたとは到底言えない状況です。

一時アメリカの銀行の破綻が相次いで、その恐怖は一旦は収まったものの、金利の上昇で銀行の財務が悪化するという根本的な問題は何も解決していません。

また、アメリカの不動産に関しては、今ニューヨークのマンハッタンの空室率が実質的に25%にもなっていると言われています。

不動産価格の下落とそれによる業者の倒産、そしてそこに貸付をしていた銀行の財務のさらなる悪化ということがあると、景気に悪い影響を及ぼす可能性はまだまだ存在します。

株価の調子が良い時にはリスクを忘れがちですが、こういう時こそ改めてリスクについて考える必要があると考えます。

まずは「Fear & Greed Index」を参考に、貪欲の時には慎重に、恐怖の時こそ買い向かうということを意識することで、投資家として成長できると思います。

バフェットの言葉を借りると、『他人が貪欲な時は慎重に、慎重な時は貪欲に』ということです。

今後も長期投資に役立つ情報を発信してまいります。更新情報や有益な情報をお届けしますので、以下のボタンから無料のメールマガジンへご登録ください。

YouTubeチャンネルもよろしくお願いします!

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す