8月18日に、私も執筆した本『』が発売されました。

本の発売を記念して、今回はウォーレン・バフェットの投資スタイルや、次に買う日本株について考えてみたいと思います。

バフェットが日本株に投資!

ウォーレン・バフェットは1930年生まれで、現在も元気に投資を行っている93歳の投資家です。

彼はバークシャー・ハサウェイという投資会社の会長を務めており、資産は17兆円以上あり、世界第5位の富豪です。

なぜウォーレン・バフェットが日本で注目を浴びているかというと、彼が2019年に日本の商社株を購入したことが影響しています。

彼は三菱、三井、伊藤忠、住友商事、丸紅と、主要な商社株を買い始めました。

これらの株価はすべて2倍以上になっており、バフェットの日本株への投資が成功したことが注目を集めました。

ウォーレン・バフェットが日本株に関心を示したことで、国内外から日本株に対する注目が高まりました。

このところ日経平均株価は好調で、割安感とバフェットの名前が結びついて、多くの投資家にとって魅力的な投資先となっています。

バフェットが今の投資法に至るまでの歩み

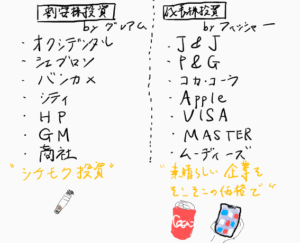

ウォーレン・バフェットの投資スタイルについて言及すると、彼の初期の投資は割安株に焦点を当てていました。

師であるベンジャミン・グレアムの影響を受け、企業の割安な評価に基づいて投資を行っていました。

しかし、そこで大きな失敗がありました。バークシャー・ハサウェイを買ったときです。

バークシャー・ハサウェイは繊維会社で、当時アメリカの繊維産業は斜陽で、確かに割安でした。

しかし、事業がどんどんうまくいかなくなり、この割安さが実を結ぶことはありませんでした。

その後、バフェットはバークシャー・ハサウェイを投資会社に変え、今に至ります。

割安株投資を行う際に注意すべき点は、安いには安いなりの理由があるということです。

バークシャーへの投資の失敗から、バフェットは割安株投資のみではなく、成長株投資にも舵を切る必要性を感じました。

成長株投資では、将来の成長を見越して企業を選び、長期的な保有を行います。

バフェットはコカ・コーラなど、成長が期待される企業を厳選して投資し、成功を収めました。

しかしバフェットは完全に成長株投資に絞ったわけではなく、割安株も彼のポートフォリオに含まれており、割安株投資と成長株投資の両軸を大切にしています。

割安株投資は割安感に基づいて投資しているので、株価がその価値に近づいたら売却するという考え方です。

割安株投資は、”シケモク投資”とも呼ばれ、割安感があるものを拾って、実際に価値があることを確認してから投資することを意味します。

一方で成長株投資は、長期間にわたって成長し続ける企業を保有し続けることが基本です。

バフェットの代表的な言葉の中には「理想的な保有期間は永久だ」という言葉がありますが、成長株投資では長期的な保有が重要な要素です。

成長株投資は素晴らしい企業をそこそこの価格で買うことを目指し、将来の長期的な成長を期待して株価の変動に対して柔軟に対応するというアプローチです。

これらのアプローチのどちらが正解かは一概には言えませんが、確かなことは、中途半端な銘柄を選んでしまうとなかなか成果があがらなくなってしまうということです。

バフェットの投資を理解する上で大切なことは、彼の保有する銘柄がどちらのアプローチで選ばれたかを考えることです。

今回の日本の商社への投資は割安株投資に近いアプローチであると思われます。

割安感や配当利回りなどに注目して投資することが多いですが、その中でも将来の成長性を見込む場合もあります。

バフェットが商社に注目したのは、割安さもありますがある程度の成長性も見込んでいるのではないかと思われ、だからこそ買い増しも行っています。

バフェットの投資はドライな部分もあり、大きな金額を投資していても、ある時バッサリ売却するということも度々あります。

日本の商社に関しても、株価が2倍になったこともあり、売りに転じてもおかしくありません。

バフェットも「損切り」する

今度はバフェットの「売り」について考えてみたいと思います。

1994年からのバフェットの投資銘柄は196銘柄もあり、少数厳選と思われていたかもしれませんが、実際にはかなりの数になっています。

しかし、その内150銘柄は既に売却されています。

平均保有期間は3.88年となっており、一般の投資家と比べれば長いと言えるかもしれませんが、永久保有や長期保有とは言い難い数字です。

売買の中で上昇した銘柄は124、下落した銘柄は57という結果となっており、投資の神様と呼ばれながらも下落して損切りしたケースも多いことが分かります。

バフェットですら1/3は損切りだということですから、私たちが損切りすることはごく自然なことだと認識していただきたいです。

その上で、投資した銘柄を見ると、半数以上がS&P500を下回っています。

84銘柄が上回り、97銘柄が下回っているという結果です。

1銘柄単位で見ると、指数に対する勝率としては負け越しているということになります。

実は、バフェットの利益はApple1社によって支えられているという状況です。

『投資の神様』と呼ばれるバフェットですら失敗や撤退を繰り返しているわけです。

ただ、その中でうまくいったApple1社が全体の利益に貢献しています。

逆に、今まで得た利益を、信頼しているAppleにつぎ込んできたからこそ今の状況があるとも言えます。

結論として、利益を出している銘柄を持ち続け、むしろ買い増しを検討することが重要です。

一方で、ダメだと思った銘柄に対しては損切りをしっかり行うことも必要です。

まずは自ら投資してみて、トライ&エラーを繰り返して最高の銘柄を見つけることが投資の真髄だと言えるでしょう。

バフェットが次に買いそうな日本株

最後に、バフェットが次に買う日本株の候補ではないか思われる銘柄をあげたいと思います。

割安のアプローチ

【三菱地所】

シンプルに割安となっています。

丸の内という一等地を持っていて、その地価に対して株価は低くなっており、”価値よりも価格が低い”銘柄です。

株価が下がっている理由としては、リモートワークの普及やオフィスの大量供給問題があります。

【NTT】

安定成長をしていて、PERが10倍程度です。

割安株としては非常に面白く、少なくとも安定はしています。

成長のアプローチ

【日清食品】

業績が上がったり下がったりを繰り返しながらも結果的に右肩上がりとなっています。

日常的に買われ、世界的に愛されている商品ということでコカ・コーラに似ている部分があります。

PERは30倍程度と、今買うには少し割高ですが、事業は素晴らしいので少し下がった時に買う選択肢があってよいかと思われます。

「ずっと持つ」には安心感の高い銘柄です。

【ヤクルト】

業績は右肩上がりで、ヤクルトレディを使って世界中で販売し続けています。

今はPER20倍程度で、株価は上下動がありますが、均してみると右肩上がりで、20年で2倍程度にはなっています。

実際にバフェットが買うかどうかはもちろん分かりませんが、日清やヤクルトはバフェットが好む消費財系の銘柄なので注目しておいてよいと思います。

今後も長期投資に役立つ情報を発信してまいります。更新情報や有益な情報をお届けしますので、以下のボタンから無料のメールマガジンへご登録ください。

YouTubeチャンネルもよろしくお願いします!

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す