格付け機関のフィッチがアメリカの銀行に対して格下げを通知したことがアメリカのCNBCで放送され、これによりアメリカの銀行株や株式市場に暗雲が漂っています。

なぜフィッチは格下げを行ったのでしょうか。

格付け機関の役割と、銀行と経済危機の関係を考えてみたいと思います。

「格付け機関」とは?

大手格付け機関であるフィッチは、JPモルガンなど世界的に有名な銀行を含む70行超のアメリカの銀行に格下げを示唆し、これがアメリカの銀行の株価に影響を及ぼしています。

同じ格付け機関であるムーディーズも中堅や中小銀行に対して格下げを行いました。

好調だった株式市場に冷水を浴びせる状況となっています。

投資家としては「余計なことはしないでほしい」と思うかもしれませんが、格付け機関は銀行だけでなく経済企業体の安全性を評価しており、この警鐘には注意を払うべきだと思います。

2008年のリーマンショックの際も格付けの問題が関連しています。

当時、アメリカの住宅ローン(サブプライムローン)の安全性を過大評価し、それを信じた金融機関がこれらのローンを抱えましたが、実際には安全でないと判明し、経済危機を引き起こしました。

しかし、今回の格下げは逆の状況で、銀行のリスクを警告しているという点で異なります。

なぜ今銀行の格下げが行われたかというと、アメリカの地方銀行が2023年の3月から5月に相次いで破綻したことが端緒となっています。

SVB(シリコンバレーバンク)、シグネチャーバンク、ファースト・リパブリック・バンクの3行です。

金融政策の変化、具体的には金融引き締めが影響を与えた可能性が高いとされています。

また、銀行の財務が悪化していることもあるでしょう。

格付け機関の中でもフィッチは欧州系であり、米国系のムーディーズやS&Pに比べて独立的な立場であることからアメリカの銀行の格下げを実行できたという面もあります。

実際にフィッチは米国債の格下げも行いました。

この格付けの背景には、銀行の財務状況や格付け機関の特性があったのです。

日本でも、主に日本の企業や自治体を対象に格付けを行っている機関があります。

格付け投資情報センター(R&I)や日本格付け研究所(JCR)などです。

格付け機関ではありますが、日本の格付け機関は、アメリカ系など外国系の格付け機関に比べて高めの格付けをつけることが多いので注意が必要です。

格付け機関の格付けの表示については、細かい違いはありますが基本的には共通しています。

- AAA:最も安全な格付けで、信用力が非常に高い

- AA:高い信用力を持つが、ややリスクがある

- A:信用力は高いが、リスクがわずかに高まる

- BBB:信用力が比較的高いが、リスクが増加

- BB:信用力がやや低下し、リスクが高い

- B:信用力が低く、リスクが高い

- C:債務不履行の可能性が高まり(一部で債務不履行発生)、非常に高いリスク

- D:デフォルト(債務不履行)

特に重要なのは、BBBとBBの間に存在する壁です。

BBB以上の格付けを持つ債券は一般的に「投資適格」であり、機関投資家が購入できるとみなします。

一方、BB以下の債券は「投資不適格」と見なされ(ジャンク債)、取引の際の金利が高くなってしまいます。

BBBとBBの差は非常に大きいものとなります。

今回の格下げは元々の格付けが高い大手銀行にとってはまだ致命的な影響は少ないかもしれませんが、中堅および中小企業にとっては、格付けの低下が資金調達に悪影響を及ぼし、経営に影響を及ぼす可能性が高まります。

したがって、今回の格付けの格下げは特に小規模な地方銀行などにとって深刻な問題となる可能性があると言えます。

格下げの背景には様々な「懸念」が。ウォーレン・バフェットも警鐘

なぜ格下げが行われるのか、その背後にある要因について説明します。

まず、米国債が格下げされた背景には、米国連邦準備制度理事会(FRB)が金利を引き上げたことがあります。

この金利の引き上げにより、既存の債券の価格が下落する傾向があります。

つまり、FRBが金利を引き上げると、すでに発行された債券の価格は下がる可能性が高まります。

そして、今回破綻した3つの銀行は、大量の米国債を保有していましたが、金利の上昇により、これらの債券の実質的な含み損を抱えることとなりました。

含み損を抱えていることで預金者に不安が広がり、預金を引き出そうとすると、銀行は現金を用意するために債券を売却する必要が出てきて、含み損を実現損として計上しなければならなくなりました。

このため、銀行の資本が圧迫され、経営が困難になり、最終的には破綻に至ったということです。

さらに、3つの銀行の破綻により、預金調達コストが上昇しました。

預金者は、銀行の信用力が低下し潰れる可能性があると感じると預金を引き出そうとします。

預金をつなぎとめるために銀行は預金者に支払う金利を上げざるを得なくなり、これが損益計算書を圧迫しています。

また、商業用不動産市場における危機も懸念材料として挙げられます。

特に、アメリカの一部の地域では、オフィスビルの空室率が高まっており、これにより不動産のオーナーが収益を上げられなくなる可能性があります。

銀行はこれらの不動産会社に融資を行っており、不動産会社が経営に行き詰まると、不良債権となってしまう可能性があります。

マクロ経済の観点から言及すると、景気後退の兆候も見られます。

景気後退が進むと、企業の破綻が増加し、これにより銀行の財務が悪化します。

また、不動産市場や製造業などの経済指標も悪化しており、景気後退のリスクが高まっています。

これらの要因が、米国の銀行の格下げに寄与していると考えられます。

ただし、日本の銀行については、米国とは状況が異なり、心配する必要はないと私は思っています。

このような状況を、ウォーレン・バフェットも警鐘を鳴らしていました。

実は、彼が日本に来た際に、米国の銀行破綻がまだ終わっていない可能性を指摘しているのです。

この発言は、シリコンバレー銀行が破綻した後に行われましたが、その影響はまだ続いているということです。

当初、アメリカ当局の介入で一時的に収束しましたが、今も米国債の価格は下がり、預金調達コストは上昇しています。

ウォーレン・バフェットは金融機関について造詣があり、過去に金融機関を経営したこともありました。

そのため、この発言はかなり的確だと思われます。

状況が変わっていない限り、この危険性は消えないでしょう。

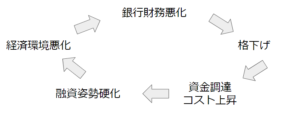

また、今回の日経の記事には興味深いことが書かれており、その中で東洋大学の野崎教授が、格付けが持つ下方スパイラルの特性について言及しています。

格付け機関はリスクに対して敏感であり、経営リスクが浮上すると早めに格付けを下げる傾向があるため、自己実現的な経営危機を引き起こす可能性があると指摘しています。

銀行の財務が悪化すると上図のような負のスパイラルに陥ることが懸念されます。

リーマン・ショックはまさにこの流れで、発端はサブプライムローンでした。

金融機関の健全性は経済全体にとって極めて重要であり、その財務が悪化し信用が失われると(信用収縮)連鎖的な影響が及ぶ可能性があります。

株価は上昇していても、危機は常に潜んでいるということを頭に入れておく必要があります。

長期投資家へのアドバイス

長期投資においては、高値掴みをしないためにも目先に対しては悲観的であることが多いです。

一方で、何年も先に対してはどちらかというと楽観的な部分があります。

危機が訪れてもそれを乗り越えて、長期間に渡って価値を伸ばし続ける企業に投資をしているからです。

したがって、長期投資家にとってのアドバイスは、逆境を乗り越えられる強い企業を見つけ、株価が下がった時に少しずつでも買い増すことです。

個人投資家にとって重要なことは、リターンのパーセンテージではなく、株数を積み上げていってそれがいくらになるかということだと思います。

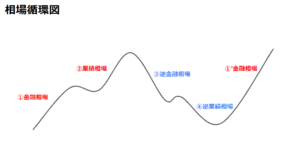

最後に相場循環図を見てみましょう。

今は、この③の逆金融相場にあり、金利が上昇し株式市場にとって厳しい局面で、その後不景気が訪れると逆業績相場がやってきます。

このところの株価上昇はその間の中間反騰の位置にあるものと思われます。

本当に良い企業はこの時点で買い始めても良いと思いますが、今後、逆業績相場が訪れる可能性を頭に入れておく必要があります。

結局言えることは、良い企業を見つけて、それを着実に淡々と買い進めることが大切だということです。

今後も長期投資に役立つ情報を発信してまいります。更新情報や有益な情報をお届けしますので、以下のボタンから無料のメールマガジンへご登録ください。

YouTubeチャンネルもよろしくお願いします!

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す