今回はユニ・チャームを解説します。

ユニ・チャームは超立体マスクやオムツ、ペット用品を取り扱う日用品メーカーです。

高利益率、成長余地あり、上手な海外展開と魅力たっぷりの企業です。

この10年間、株価も上昇し続けています。

出典:株探

この記事では

- ユニ・チャームの成長要因は何か?

- どうしてこの先も成長できると思うのか?

- 投資するならどのタイミングか?

これらを解説していきます。どこよりも詳しく、わかりやすく解説していますから、ぜひ最後までご覧になってください!

それではいきましょう!

目次

高い営業利益率を誇る優良企業

まず、ユニ・チャームはどのような会社なのでしょうか?

主力となる技術は、紙で水分を吸収する技術。

つまり不織布・吸収体の加工・成形分野で培ってきた技術を活かして、さまざまな世代に向けた商品やサービスを展開している企業です。

事業内容は対人向けのパーソナルケア事業(ウェルネス・フェミニン・ベビー)とペット向けのペットケア事業に分かれています。

では、どんな商品を扱っているのでしょうか?

ウェルネスケア

大人用オムツのライフリー、尿もれ吸水ケアのチャームナップ、業務用メディカルマスクで培った技術を応用し市販化した不織布立体型マスクの『超立体マスク』などを製造。

フェミニンケア

生理用ナプキン『ソフィ』などを取り扱う。多様化・高度化する女性のニーズに応えるため、使用するシーン別・厚さ別・素材別・長さ別ときめ細かい品揃えが魅力である。

ベビーケア

赤ちゃん向けオムツ等を取り扱う。『ムーニー』はモレない・ムレない・肌にやさしいなど品質や赤ちゃんの成長段階に適した機能を持ったこだわりのおむつ。キャラクターをプリントしたおむつの『マミーポコ』なども取り扱う。

ペットケア

ペットフード・ペット用排泄シート、システムトイレ、ペット用おむつなどを提供する。ペットと人の暮らしを健康面でも衛生面でも快適に過ごしてほしいとの思いがある。

画像各種 出典:ユニ・チャーム 企業HP

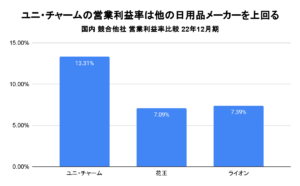

そして、ユニ・チャームの大きな特徴は、高い営業利益率です。

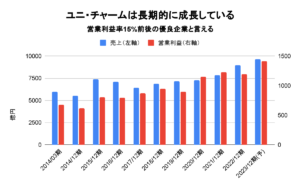

業績推移を見てみると、近年は営業利益率15%前後を維持。これは同じ日用品メーカーの花王やライオンと比較しても、頭ひとつ抜けています。

出典:各社有価証券報告書より作成

類似企業の中でこれだけ営業利益率に差が出ることは珍しいことです。

では、なぜこの高い営業利益率を維持できるのでしょうか?

社長(男性)自らが生理用品の履き心地を確認

それは、しっかりと値上げを行っているからです。

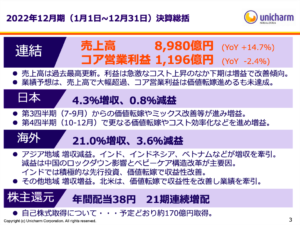

22年12月期は生理用品、大人用オムツ、ペット用品のいずれでも値上げを実施。決算会説明資料を読むと、随所に価値転嫁(=値上げ)という単語が出てきています。

出典:決算会説明資料

そして、今期23年12月期は更なる値上げを実施することで、原材料費高騰を吸収し、過去最高の業績を達成する見込みです。

ただし、使っている商品が値上げされるのは嫌ですよね?(私は嫌です)

それでもユニ・チャームの商品は売れているのです。

それはなぜでしょうか?

1つは、代替の効かない商品を開発していること。

例えば、シンクロフィットという商品があります。

この商品は、従来の生理用品とはあまりに使い方が異なる、いわば新しすぎる商品であったため、発売当初は全く売れませんでした。

しかし、指原莉乃さんのYouTubeや使用者のTwitter(X)でのツイートなど、SNSのバズりをきっかけに近年大ヒットしている商品です。

新しすぎるということは、他にない商品=代替が効かない商品を開発している、と考えられます。

さらに、代替が効かないだけではありません。

ユニ・チャームは全ての商品で、とことん使い心地にこだわっています。

その代表的なエピソードを、経営コンサルタントの大前研一さんの本から引用します。

「これは高原慶一朗氏(前CEO)本人に聞いた話だが、生理用ナプキンの開発当初、高原氏は自分のパンツにそれをつけ、感触を確かめたという。営業に行く際には、ずっとつけていたそうだ。その後も、高原氏と同じように自ら一晩ナプキンを当てて寝る開発チームの男性社員がいた。徹底的に使い心地にこだわったからこそ、ユニ・チャームはここまで成長したのである。」

『発想力 ~「0から1」を生み出す15の方法~』(大前研一 著)より引用

まとめると、高い営業利益率を維持できる理由は、自社製品の使用者の立場になって製品を開発し、履き心地・使い心地の良い商品を展開しているからです。

代替が効かない性能・使い心地を実現しているからこそ、値上げをしても顧客が離れず、高利益率につながっているのです。

したたかな海外展開

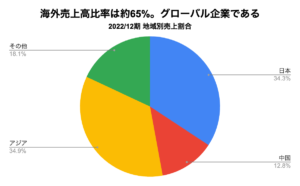

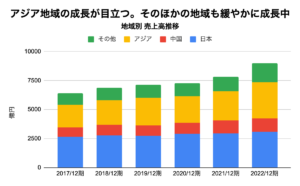

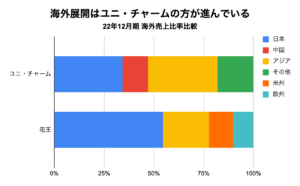

さらに、ユニ・チャームには大きな特徴があります。それはアジアに強いということです。22年12月期の海外売上比率は約65%。グローバル企業と言えるでしょう。

出典:有価証券報告書より作成

これを時系列で見てみると、やはりアジア地域の成長が大きなポイントとなりそうです。

出典:各年度 有価証券報告書より作成

では、どのようにアジアで成長したのでしょうか?

それは地域にあった商品を展開していたのです。

例えば、東南アジアのようにまだベビー用紙オムツの普及が進んでいない地域では、「モレない」「ムレない」などの必要最低限な機能のみを備えた低コストのラインナップを展開しています。

逆に、所得水準が向上している中国の都市部では、国内と同様に品質を重視した高付加価値な商品を数多く取り揃えています。

さらに、この海外展開が本当にすごいのは、GDPに基づいた計算された商品展開を行っていることです。

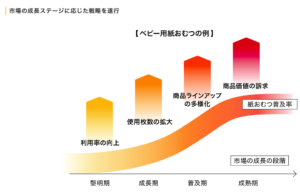

ユニ・チャームは、市場の成長ステージを「黎明期」「成長期」「普及期」「成熟期」に分け、各段階に応じた戦略を明確にしています。

不織布・吸収体商品の普及率はその国の1人当たりGDPの水準と大きく関係しており、1人当たりGDPが3,000ドルを超えると生理用品やベビー用紙おむつの普及が一気に進み、さらに1人当たりGDPが高まっていくと、大人用紙おむつやペットケア用品の普及が拡大する、という自社のノウハウがあるのです。

つまり、まずは一人あたりGDPが低い地域(現在の東南アジアなど)では最低限の機能の製品を販売し、市場のシェアを獲得します。そして、その地域の経済成長と共に自社の商品を高付加価値化することで、利益拡大を実現するのです。

シェア拡大→利益拡大の勝ちパターンです。これは非常に論理的であり、かつ再現性が高い戦略だと思います。

出典:ユニ・チャーム 企業HP

花王と比較することで、その凄さが分かる

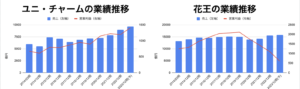

この凄さを実感するために、日本を代表する日用品メーカーである花王と比較してみましょう。

まず売上と営業利益の比較ですが、両社共に売上は伸びているものの、花王の営業利益はどんどん下落しています。

出典:有価証券報告書より作成

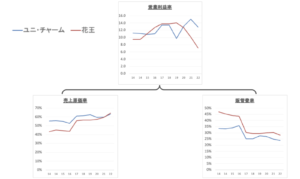

この要因を、コスト分解して考えていきましょう。

両社ともに売上高原価率は上昇しています。その悪影響を抑えるために広告宣伝費などを含む販管費率を抑制しています。

それでも、花王(赤線)の営業利益率の低下が目立ちます。

出典:有価証券報告書より作成

ここから考えられることは、花王は原価上昇率を上回る値上げを実現できていない可能性があること。あるいは値上げによって売上が落ちた可能性が考えられます。

一方で、ユニ・チャームは花王と比較すると上手に値上げを行っている、と言えるでしょう。

また、海外売上比率にも差があります。

出典:有価証券報告書より作成

国内売上比率が高い花王は、値上げにシビアな日本人の性質を受けている可能性も考えられます。インフレ下に値上げするのが当たり前の海外とは消費者行動が違うため、その悪影響を受けている可能性があります。

一方でユニ・チャームは海外売上比率が高いからこそ、値上げが受け入れられている、とも考えられます。

これが、ユニ・チャームと花王の間で差がついた理由の1つであると考えられます

今後の成長性とリスクを考える

最後に、今後の成長性を考えます。

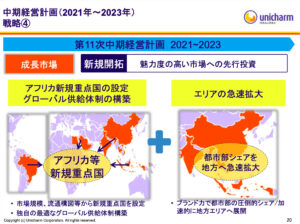

今期までの中期経営計画では、アフリカ・エジプト・インドなどを新規重点国として開拓する方針です。つまりこれら地域は、先のGDPの話で考えると、必要最低限の機能を兼ね備えた製品を販売している段階と考えられます。

これらの国が経済成長してきた時には、高付加価値商品の販売に切り替えることで、自社の利益拡大に期待がかかります。

これまでアジアを開拓したようなシェア拡大→利益拡大の勝ちパターンで、アフリカ諸国を展開してくことが想像できませんか?

出典:中期経営計画

では、株価の評価はどうでしょうか?

8月30日現在のPERは42倍です。過去の10年の平均PERは約36倍ですから、株式市場の評価が高いことがわかります。ここ半年の株価推移をみてみましょう。

出典:株探

23年8月4日の決算を受けて、約14%の大幅な株価上昇が起きました。

しかし、23年5月9日のように、8%前後、大きく下げるタイミングもあります。この時は23年12月期1Qの決算が原価高の影響を受け、増収減益だったため株価が下落しました。

その点、現在の株価は2Qが増収増益とサプライズ決算であったため反応した、と考えられますね。

そして、このユニ・チャームの面白いところはリーマンショック直後の2008年〜2009年にも増収増益を達成しているところです。また、2019年に業績を落としていますが、コロナ禍のマスク特需にも支えられ、業績が回復しています。

為替リスクや原材料高騰のリスクを受ける企業ですが、大きな経済危機でも業績を落としていないと言えるでしょう。業績の安定性と海外の成長性を兼ね備えたディフェンシブ グロース銘柄として、要チェックの企業だと思います。

また、日本国内の今後の見通しやより詳しいリスク分析についてはこちらで解説しています。

これを機に、ぜひつばめ投資顧問のサービスを覗いてみてください!メールマガジンに登録すれば、さらに役立つ情報をお届けします。こちらもお忘れなくお願いします!

執筆者

佐々木 悠(ささき はるか)

つばめ投資顧問 アナリスト 1級ファイナンシャル・プランニング技能士

東北学院高校、東京理科大学経営学部卒業。

協同組織金融機関へ入社後、1級ファイナンシャル・プランニング技能士を取得。

銀行勤務時は投資信託を用いた資産形成提案や多重債務者への債務整理業務に従事。

2022年につばめ投資顧問へ入社。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す