個別株に投資するなら、企業の実体を捉えなければなりません。そうすることで、漠然とした不安から解放され、的確な投資判断を行うことができるようになります。

今回の三菱UFJの分析は、私が答えを提供するのではなく、どのように考えて判断しているかをお示ししたいと思います。

株式の三分類

私は企業を分析する際に、まずその企業の分類を考えます。

エムスリーのように急成長している企業と、銀行のように昔ながらの企業を同じ基準では比較できないからです。

企業や銘柄がどのような特徴を持っていて、その特徴の中で投資の機会があるかを探るのですが、その際に3つのカテゴリに分類するようにしています。

その3つというのが、成長株、割安配当株(割安と配当を組み合わせたもの)、そして循環株です。

企業を評価する際には、先入観を持たずにフラットな視点で考えることが大切です。

今回の三菱UFJの分析も、何も知らないかのような状態から出発してみたいと思います。

分析の手順

分析の順序としては以下の6つが基本となります。

1.業績は伸びているか?

まず、業績の成長を確認します。

業績が伸びている企業は成長性があると見なされ、伸びていない企業は成長性以外の可能性を探る必要があります。

2.ROEは高水準か?

次に、ROE(資本収益性)が高いかどうかを確認します。

長期投資において、ROEが高くない企業は長期的な成長が難しいことがあります。

3.業績の変動要因は?

業績の変動要因を分析し、企業の業種やビジネスモデルによってどの要因が影響を与え、今後どのような可能性があるかを考えます。

これにより、企業の特徴が明らかになります。

4.成長戦略は明確か?

次に、成長戦略が明確かどうかを調査します。

手順3までは過去に関することでしたが、ここでは企業の将来の成長とビジョンを考えます。

5.財務や事業のリスクは?

ポジティブな視点だけでなく、ネガティブな面も考慮します。

企業が成長していても、過度なレバレッジやリスクがある場合には注意が必要です。

為替や原油価格などの外部要因も関わってくることになります。

6.株価は割安か?

企業の分析ができてから株価に目を向けます。

株価が業績に対して割安かどうか、本来の企業価値に対してどの位置にあるかを見定め、判断を下します。

実際に三菱UFJを分析!

三菱UFJの特徴を考えます。

まずは業績の伸びについて確認します。

業績の評価には、マネックス証券の銘柄スカウターというサイトが便利です。

銀行の業績評価は一般の企業とは異なる部分が多いことに留意しましょう。

銀行は金利収入が主要な収益源ですが、営業利益という概念がなく、経常収益という項目となっています。したがって、経常利益と当期純利益の水準を評価します。

2008年の落ち込みはリーマンショックの影響と見られますが、その後は横ばいとなっています。

つまり、成長しているかどうかという観点では成長していないということになります。

この時点で、三菱UFJは成長株ではなく、割安株または循環株と見るべきでしょう。

次に、ROE(資本収益性)の水準を検討します。

ROEが高くないと、長期的な成長が難しいとされます。

三菱UFJのROEは約6%から7%で推移しており、これは投資家の期待に応えているとされる8%を超える水準ではありません。

したがって、ROEも低いと評価されます。

3つ目の視点は業績の変動要因です。

三菱UFJのビジネスモデルはいわゆる金融総合グループだと言えます。

現在、三菱UFJの株価は上昇していますが、これは金利が上昇する可能性があるためと思われます。

銀行は金利の変動に強く影響を受けるため、金利上昇は銀行業績にプラスの影響をもたらすと考えられます。

ただし、長期金利が上昇しても銀行業績には限定的な影響しかないことが指摘されています。

そのため、他の要因も考慮する必要があります。

では何が問題なのか、それを考える際に見るものが決算説明資料です。

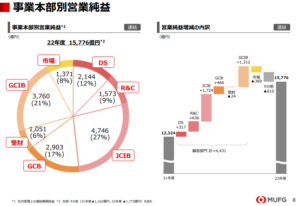

現在の決算説明資料からは、三菱UFJがセグメント業績を詳細に開示していないですが、その代わりに事業本部別の営業純益が提供されています。

この数字は収益の内訳を示しており、実は三菱UFJは国内への企業貸し出しは縮小してきています。

大きくなっているのがJCIBという大企業向けのビジネスで、いわゆる投資銀行です。

三菱UFJがアメリカの投資銀行であるモルガンスタンレーに出資し、業務提携を行っています。

三菱UFJは貸付業務ではなく投資銀行業務が大きくなっているということです。

投資銀行業務は景気に強く影響を受ける分野であり、景気が好調な時期には活発になり、景気が低迷すると逆に減少することがあります。

銀行業務が大きかった昔とは違い、景気連動性が高まっているため、その点に注意が必要だということが読み取れます。

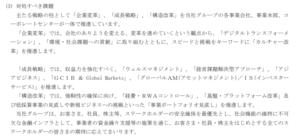

次に、成長戦略が明確かどうかを考えましょう。

成長戦略を確認するための手がかりとして、有価証券報告書の「対処すべき課題」セクションを見ることをおすすめします。

このセクションには通常、中期経営計画の内容が含まれており、三菱UFJの成長戦略が示唆されています。

具体的に三菱UFJの成長戦略を見ると、収益力を強化し、経営課題解決型アプローチを採用し、アジアビジネス、GCIB(グローバルコーポレート&インベストメントバンキング)、グローバルマーケット、グローバルアセットマネジメント、インベスターサービスを推進するという内容が記載されています。

しかし、これは部署名を挙げるだけで、詳細な戦略が不透明であると感じられます。

成長戦略があまり具体的でなく、実現性にも疑念が残ります。

構造改革については、事業ポートフォリオの見直しが必要であるという点は理解できますが、具体的な実施戦略が不足しており、強力な戦略とは言い難いです。

したがって、三菱UFJの成長戦略については期待を持ちづらく、むしろ業績の安定性に焦点を当てるべきということになります。

財務の面でのリスクについては、格付情報が参考になります。

三菱UFJはムーディーズでは「A1」、S&Pフィッチから「A-」と評価されています。

R&IやJCRといった日系の格付け会社は甘い傾向があり、「A+」、「AA-」となっています。

実際は「A-」くらいが妥当だと思われます。

絶対安心というわけではないということになりますが、一方で危険でもないという水準です。

リスクを考えるとキリが無いですが、まずは影響の大きそうな部分を仮説を持って検証することが重要です。

短期的には景気の影響を大きく受けやすいところです。

長期的な観点から見ると、ネット銀行との競争やデジタル化の進展が、銀行業務に影響を与える可能性があります。

しかし、現時点では深く考える必要はないかと思われます。

成長は期待できず、景気の影響を受けるため三菱UFJは循環的な側面があるということになります。

ここで株価が割安かどうかを考えます。

PBR(株価純資産倍率)は0.7倍で1倍を下回っていますが、過去5年間のPBRの水準と比べるとかなり高くなっています。

配当利回りも低下しており、相対的には割安感は無くなってきているということになります。

成長は期待できず、割安感も薄れている現状では、買うメリットは無いというのが私の評価になります。

分類としては三菱UFJは割安株と循環株の中間に位置することになりますが、割安株として見るなら今はそこまで割安ではない、循環株として見るなら今はむしろ良い特と言えます。

割安株、循環株どちらの面から見ても今は「売り」というのが私の判断です。

もちろん私の考えが絶対正しいというわけではなく、情報を整理し、自分自身の投資戦略に合致するかどうかを検討することが大切であるということです。

自分で理解して投資をすることができれば、投資の世界が広がるのではないかと思います。

今後も長期投資に役立つ情報を発信してまいります。更新情報や有益な情報をお届けしますので、以下のボタンから無料のメールマガジンへご登録ください。

YouTubeチャンネルもよろしくお願いします!

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す