今回のテーマは「日経平均株価が6万円に到達するための2つの条件」についてです。

「日本株はどこまで上がるか」という新書が9月8日に発売されました。

ノーベル経済学賞のポール・クルーグマン氏と共著ということで私も参加しております。

実際、日本の株式市場は最近、バフェットなどの投資家からも注目を浴びており、株価は日々上昇傾向にあります。

これがどこまで続くのか、本には書ききれなかった部分も含めて解説したいと思います。

日本株に投資している長期投資家の方に自信を持ってもらえる内容かと思いますのでぜひお読みください。

条件1.企業業績

日経平均株価の特徴

まず初めに、日経平均株価とはどういうものなのかということを理解してほしいと思います。

日本株と米国株を比べる時に、大きなポイントとなるものがGDPなのではないかと思います。

米国の株価の上昇は、米国経済の成長に伴うものであると説明されることが多いですが、間違いではないものの、これだけでは株式の側面の全てを語りきれないと考えています。

日経平均株価の過去の動向を見てみましょう。

1980年からのチャートでは、バブルの頃に一時は3万9000円前後まで上昇し、その後バブル経済の崩壊とともに大きく下落し、リーマンショック時には6000円台にまで低下しました。

しかし、その後は回復し、現在は3万3000円台で、33年ぶりの高水準に達しています。

ただし、過去の最高値を超えていないことから、あくまでボックス圏内なのではないかという見方もあります。

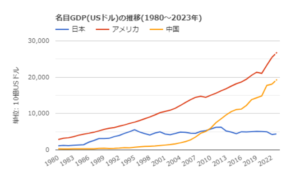

また、GDPを比較すると、バブル期までは日本のGDPが右肩上がりに成長し、アメリカに追いつく勢いがありましたが、その後は横ばい傾向が続いています。

一方で、アメリカは引き続き成長し、中国も右肩上がりで今では世界第2位になりました。

日本はインドに抜かれて第4位になるとも言われています。

しかし、実はGDPと株価には関連性も確かにあるものの、完全には説明しきれない部分があります。

日本株も2000年頃からは右肩上がりになっていて、その間企業業績も伸びているのです。

つまり、企業の業績はGDPと必ずしも比例していないということです。

企業が効率化し、収益性の低い事業を削減し、利益を増やしてきたのです。

バブル期と比較すると、企業の利益が株価に対して適正な水準に戻り、PERも適切な範囲に収まっています。

業績以上に株価が上がりすぎていたバブルの調整が2000年頃に終わり、その後は利益とともに株価が伸びるというフェーズに移行したということです。

さらに、日経平均株価と企業収益の関係には特徴があります。

日経平均株価は、日経225というようにごく少数の大手企業からなるインデックスです。

さらに、この指標は時価総額加重平均ではなく、単純な株価平均で計算されています。

したがって、いくつかの「値嵩株」と呼ばれる株価の高い企業が、日経平均株価全体に大きな影響を与えています。

ファーストリテイリング、東京エレクトロン、アドバンテスト、ソフトバンクグループ、ファナックなどがの少数の企業が日経平均株価を大きく動かしています。

つまり、一部の値嵩株が上がれば他は上がっていなくても日経平均株価は上がるということです。

これは、株式市場全体にも同じように言えます。

一部の勝ち組企業が他の企業よりも大幅に成長し、それによって市場全体が上昇することがよくあります。

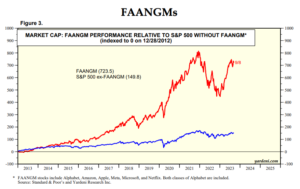

アメリカでも同じ状況で、一部のテック系企業の株価が大きく伸びることでS&P500も大きく伸びていて、それらの企業が無かったとしたらそれほど伸びていないということになります。(下図青線)

株価において重要なことは、一部の勝ち組企業が大きく伸び続けることで、そしてこれは個人のポートフォリオにおいても同じです。

全ての企業が均等に成長することはまれで、一部の成功している企業がポートフォリオ全体を押し上げることになります。

GDPは上がらなくても、一部の勝ち組企業が大きく伸びれば日経平均株価は十分に上がる可能性があるということです。

半導体関連が「勝ち組」に

それでは、その「勝ち組企業」とは何なのでしょうか。

本の中でも取り上げているのが半導体関連企業です。

実際、日経平均株価の構成銘柄には東京エレクトロンを始め、アドバンテストやソニー、信越化学などの半導体関連企業が多く含まれており、半導体関連企業が大きく成長すれば日経平均株価や日本株をけん引するのではないかと考えています。

半導体産業は世界的に成長しており、これまでパソコンやスマートフォンの普及に伴って堅調な伸びを示してきました。

現在でも、さまざまな電子製品が半導体に依存しており、最近ではコロナ禍による半導体供給不足が自動車産業にも影響を与えました。

半導体の重要性は一層高まっています。

ただし、半導体の微細化には限界があり、今では原子単位まで縮小されています。

そのため、今後は積層技術が重要となり、これに伴いさまざまな技術が必要とされています。

日本の企業はこの分野で優れた技術を持っているのです。

また、世界的なトレンドとして、ソフトウェアからハードウェアへの主導権移行が起きています。

これまではソフトウェアが主導的でしたが、特にAI競争が激しくなり、ソフト面では利益を出しにくくなっていて、今度はハードウェアの方が利益を出しやすくなると言われています。

また、生成AI革命も半導体の重要性を高めることにつながっています。

それでは、半導体産業の中で、なぜ日本企業が強いのか、その理由について考えてみましょう。

すでに多くの日本企業が半導体製造装置の技術や、半導体に使用される微細でデリケートな素材の開発に取り組んでいます。

元々、日本企業は半導体の最終製品に強みを持っていました。

しかし、1980年代の日米半導体競争によりその地位は低下しましたが、TSMC、サムスン、インテルなどに製造装置や素材を供給する日本企業は多くの強みをいまだに持ち続けています。

東京エレクトロン、アドバンテスト、信越化学工業などがその代表例です。

日本企業の強みの一つは、長期間にわたる研究開発にあります。

アメリカ式の経営では、利益を生まない部分は切り捨てる傾向がありますが、高度な技術は何十年もの研究と開発が必要です。

このような高度な技術を持つ企業が日本には多く存在し、その力が注目されています。

さらに、日本企業はBtoB(企業対企業)市場に対する強みがあります。

BtoC(消費者向け)市場では競争が激しく、日本企業は太刀打ちできなかったのですが、BtoB市場ではクライアント企業の厳しい要求に応える姿勢を示しており、その結果、部材の供給で他国企業に優位性を持つことになりました。

このBtoB市場での強みは今後の成長分野となり得るでしょう。

地政学的なリスクというものもあります。

以前からTSMCについて話題になってきましたが、TSMCは台湾に拠点を置く世界一の半導体製造会社です。

しかし、台湾は現在、中国の地政学的リスクにさらされています。

中国は香港のように台湾を統合しようとする可能性があり、その背後には半導体技術の獲得があると言われています。

半導体技術は、スマートフォンやパソコンなどの民生品に使われるだけでなく、ミサイルなど軍事的な用途にも必要です。

現在ロシアはウクライナに侵攻していますが、ロシアも半導体が不足しており、充分なミサイルを生産できない状況もあるといいます。

中国としては、半導体技術を自国内に取り込みたいという思惑があると思われます。

特にアメリカから見ると、半導体技術がいつ中国に取られるか分からない台湾に拠点があることは大きなリスクです。

ただし、アメリカは賃金やメンタリティーなどの問題で半導体製造には向いておらず、台湾でのリスクを避けるためには、日本に工場を建設することが合理的な選択肢となっています。

実際、TSMCは熊本に工場を建設し、盛り上がっています。

日本は安価な優秀な人材が豊富で、円安の状況も相まって、製品を効率的に生産できる環境が整っています。

これらを踏まえると、日本は半導体産業は今後大きく成長するのではないかと思われるわけです。

時代をけん引するのは1つの産業であったりします。

アメリカでは過去にITやインターネットが成長しましたが、今後はハードウェアに焦点が移る可能性があり、日本の強みが再評価されるかもしれません。

高度経済成長時代に「Made in Japan」が注目されたように、再びそのような状況が訪れる可能性もあるのです。

条件2.株式需給

ここまで企業の収益について話してきましたが、もう一つ重要な要因があります。

それが、株式需給です。

企業業績の向上は重要ですが、それを買う投資家が必要です。

日本の株式市場において、今は外国人投資家が売買代金の7割を占めています。

つまり、外国人投資家が日本株を買うと株価が上がり、逆に彼らが売却すると株価が下がるという傾向が続いています。

これでは株価の安定的な上昇が難しくなります。

新しいNISA

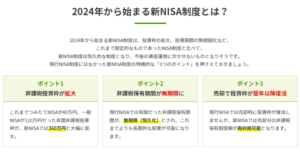

しかし、この状況を変える可能性があるのが、2024年に始まる新NISAにあると考えています。

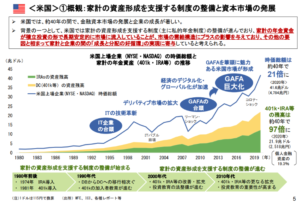

アメリカでも似たような制度の導入が、株式市場の成長に寄与した前例があります。

1970年代から1980年代にかけて、アメリカでは「株式の死」と呼ばれ、株価がほとんど上昇しない時期がありました。

しかし、IRA(個人退職勘定)制度が導入され、個人が退職後の生活を考える中で株式投資が増え、株価が上昇しました。

また、1981年には401K、いわゆる確定拠出年金も導入され、個人投資が促進されました。

これらの制度導入により、個人の株式投資が増え、株式市場に資金が流入しました。

これがアメリカの株価上昇の背後にある要因の一つで、市場における上場企業の時価総額の大半を個人投資家が占める状況を生み出しました。

新NISAは、アメリカの成功事例を参考に、日本でも同様の状況を作り出そうとした制度だと思われます。

最大で360万円まで非課税で積み立てが可能で、個人投資家にとって株式投資しやすい状況となっています。

岸田総理も「資産所得倍増計画」を提唱しており、これが成功すれば、米国のように資金が市場に流入し、企業の収益向上に寄与する可能性があります。

プロセスの理解が重要

結論として、2028年に日経平均が6万円に達するためには、いくつかの条件が重要です。これらの条件を計算して求めました。具体的には、EPS(企業の一株あたり利益の加重平均)が現在の2150円から年率8%の成長率で増加することを仮定しました。この増加は、特に半導体企業などの成功した企業によって引き起こされたと考えています。

勝ち組の企業が伸び続ける、そして日本人の資金が日本株に回る、この2つの条件がそろえば、2028年に日経平均が6万円に達するという計算になります。

もちろんこの通りになるとは限りませんが、大事なことは、企業も投資家も「上がる」という目線を持つことです。

最も重要なのは、日経平均が6万円に達するかどうかではなく、そのプロセスを認識することです。

仮に日経平均が上がらなかったとしても、あなたのポートフォリオに勝ち組企業が含まれていたら、あなたの株は上がるということになります。

その勝ち組企業を見つけるために、様々な銘柄にチャレンジして、洗練していくことが大切です。

それさえ続けていけば、あなたの資産は大きく増えることになるでしょう。

今後も長期投資に役立つ情報を発信してまいります。更新情報や有益な情報をお届けしますので、以下のボタンから無料のメールマガジンへご登録ください。

YouTubeチャンネルもよろしくお願いします!

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す