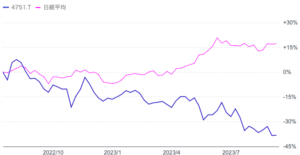

サイバーエージェントの株価下落が止まりません。

この1年間、日経平均は15%近く上昇しましたが、サイバーエージェントは40%近く株価が下落しています。

出典:Yahoo!ファイナンス

なぜサイバーエージェントの株価は下落し続けるのでしょうか?

また、これだけ株価が下がっている、ということは購入するタイミングなのでしょうか?

サイバーエージェントへ投資しようと考えている、あるいは含み損に耐えきれず売却しようとしている、そんなあなたの投資判断の手助けになる情報をお届けします。

あなたがサイバーエージェントがどんな会社なのかを理解し、納得して投資できるようになれば幸いです。

目次

サイバーエージェントはどんな会社?

サイバーエージェントは1998年に東京都で設立された会社です。

現在の社長 藤田 晋氏は、創業2年目の26歳の時に史上最年少の上場記録を打ち立てるなど、日本を代表する優秀な経営者です。

そんな優秀な経営者がいるサイバーエージェントは、なぜ株価が下がっているのでしょうか?

まずは業績を確認してみましょう。

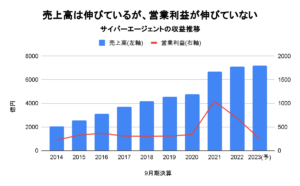

出典:SPEEDAより作成

グラフの青い棒線の売上高は綺麗な右肩上がりですが、赤線の営業利益は2021年9月期を境に右肩下がりです。株価が上がらない端的な理由は、利益が減少しているから、と考えられます。

次に事業の内容を確認しましょう。

大きく3つの事業があります。

- メディア事業:主にネットテレビの「Abema」、マッチングアプリ「タップル」や「Ameba ブログ」の運営

- インターネット広告事業:広告主へインターネット広告運用やアプリ開発を総合的に企画提案

- ゲーム事業:消費者へのスマホゲームを提供

このように、インターネットの様々な分野に進出しビジネスを行っています。

サイバーエージェントは日本を代表するインターネットの総合サービス企業であると言えるでしょう。

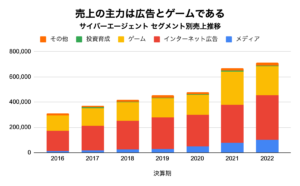

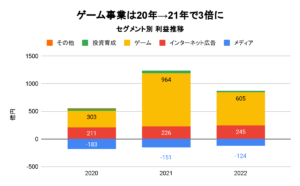

セグメント別の売上推移を見ると、最大の収益源は、インターネット広告事業。次いでゲーム事業であることが分かります。

出典:SPEEDAより作成

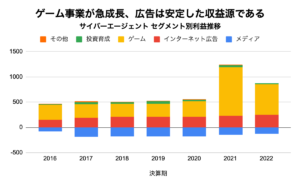

しかし、収益からコストを差し引いた利益推移を見ると、同社の問題点が浮き彫りになります。ゲーム事業が急成長した後に縮小しており、メディア事業が赤字続きなのです。一方で、広告事業は安定的な利益を上げていることが分かります。

出典:SPEEDAより作成

従って、ゲーム事業の利益の低下、メディア事業の赤字体質、この二つが利益が下がっている要因と考えられるでしょう。

株価下落に二つの問題

では、この二つの問題をさらに深堀します。ゲーム事業とメディア事業の現状を整理しましょう。

ゲーム事業はなぜ落ち込んでいるのか

再度、セグメント別の利益推移を見てください。ゲーム事業の利益は20年から21年の間に3倍にまで成長しています。

出典:SPEEDAより作成

この間にリリースされたスマホゲームが「ウマ娘」です。

ウマ娘は競走馬を擬人化した育成シミュレーションゲームです。ハイクオリティなCGと、実在した(している)競走馬の裏話などもストーリーに反映したことで、競馬ファンからも好評であり、多くのゲームファンを獲得することができました。

しかし、翌年のウマ娘は2022年に失速します。社長の藤田氏は「ウマ娘は拡大局面から、通常モードに落ち着いていく」とコメントするなど、ウマ娘ボーナスはすぐに縮小していきました。

さらに良くないことに、今年23年5月にコナミがウマ娘による特許侵害に基づき訴訟を起こしているというニュースが報道されます。

その内容は約40億円の損害賠償などを請求していること、さらにウマ娘の配信停止を求めるといったものです。

コナミはパワプロのサクセスという育成ゲーム特許を保有していますが、ウマ娘のゲーム仕様が特許侵害になる、と主張しているのです。

サイバーエージェントは23年6月時点で現金を約2,000億円保有しているため、賠償金40億円は会社を揺るがすほどのダメージはないと思います。

しかし、配信停止の可能性があるだけでも、ユーザーは課金を控え収益性が悪化することは間違いないでしょう。さらに、配信停止ともなれば追加コンテンツ発表などビジネスチャンスの喪失、(仮ですが)ゲームウマ娘2や映画ウマ娘が出しずらいなど悪影響も考えられます。(アニメ ウマ娘の3期が23年10月から始まるようです)

そもそも、ゲームビジネス自体が多大な開発費用と時間を必要とするものであり、開発したとしてもハズレとなる可能性の方が高い、リスクの高い事業です。

ウマ娘はパズドラ・モンストに続く、近年稀に見る大当たりのコンテンツでありながら、配信停止のリスクを抱えている、不安定なコンテンツなのです。

メディア事業(ABEMA)はなぜ黒字化しないのか

そして、もう一つの問題点であるメディア事業、特にAbemaの現状を解説します。

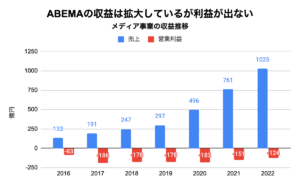

Abemaは、サイバーエージェントの今後の柱とするべく育成中の事業です。

今後の重要施策であるだけに、売上は拡大しています。

しかし、売上を超えるペースでコストが膨れ上がっているのです。結果的に、2016年の立ち上げ以来、赤字が続いているのです。

出典:SPEEDAより作成

では、どのような事にコストを使っているのでしょうか?

まずは、Abemaで番組を放送するためのコンテンツの作成費です。民法の1時間のドラマの製作費は平均3,000万円前後、競合であるNetflixの場合は1時間1億円程度と言われています。

Abemaでも様々なオリジナルドラマが放映されていますから、これらに1時間あたり、数千万円のコストがかかっていると考えられます。

出典:Abema

さらに、今期についてはFIFAワールドカップの巨額の投資がありました。報道各社の情報によると、放映権は200億円前後のようです。

また、会社説明資料には、ワールドカップの投資について以下のような文言があります

「FIFA ワールドカップ」の大型投資は4年に1度。当面、適正な投資規模に

この文言を見ると、今後もワールドカップの放映権を購入する予定であることが分かります。従って、ワールドカップイヤーなど、今後も巨額費用計上が行われることが予想できます。これらの他にも、広告宣伝費や人件費、サーバー使用量などのコストも考えられます。

つまり、「オリジナルドラマやワールドカップなどのコンテンツ作成費などの各種コストの増大ペースが、売上の拡大(有料視聴者の流入やAbema上の広告収入)を上回っているため、黒字化していない」と考えられます。

Netflixは1997年に創業し、黒字化したのは2003年です。6年の歳月がかかりました。

藤田氏は「Abemaを10年かけて収益化する」と話しています。

Abema創設10年は2026年です。Netflix、YouTube、Amazon Primeなど映像コンテンツの競争が激しい中で、黒字化できるのでしょうか?

これらが、利益減の原因となるゲーム事業とメディア事業の現状です。

サイバーエージェントは厳しい状況にありますが、今後成長を加速させる機会はあるのでしょうか?

最大の成長の柱であるAbemaを深堀します。

Abema黒字化の逆転策?

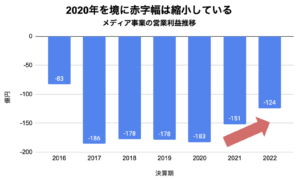

まずはAbemaの利益推移を見ると、赤字が続いていますが、その幅が縮小していることも確かです。

出典:SPEEDAより作成

さらに、今期はワールドカップの投資があったため営業損失は膨らむ見通しですが、ワールドカップと関係のない2Q、3Qは損失幅がかなり改善しています。

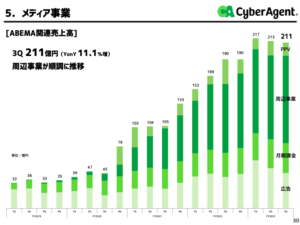

出典:サイバーエージェント23年9月期3Q 決算会説明資料

従って、黒字化に向けた歩みを進めているのです。

また、面白いことがあります。Abemaの主要な収益源は、有料会員の月額課金や広告掲載料ではなく、周辺事業によるものなのです。

出典:サイバーエージェント23年9月期3Q 決算会説明資料

周辺事業とは何でしょうか?

その代表格となるのがWINTICKETというサービスであり、これが飛び道具となるかもしれません。WINTICKETは競輪・オートレースのネット投票サービスです。Abemaはこの公営ギャンブルにおいて強みを発揮していると言えます。

なぜこれが飛び道具になる可能性があるか?というとスポーツベッティング、というチャンスがあるからです。スポーツべッティングとは、スポーツの試合を対象とした賭博のことであり、実は日本以外のG7の各国では合法化されています。

Abemaではサッカー・野球・格闘技など様々なスポーツをすでに放送しており、WINTICKETのノウハウもあります。現状、日本におけるスポーツベッティングの解禁は不透明であり、それといった報道があるわけではありません。しかしそれが解禁されるとAbemaが一気に市場の覇権を握る可能性があります。

本当に黒字化できる?

では、こういった飛び道具ではなく、現状のビジネスを成長させることで黒字化を達成する事は可能なのでしょうか?計算してみましょう。

Abemaのビジネスモデルは、基本的には人件費・コンテンツ製作費など固定費が大きいビジネスモデルであると予想できます。ここまでは投資がかさんでいる為、コストが倍々となっている印象を受けますが、どこかで先行投資・コストの上限を迎えるものと考えられます。

22年12月期の推計コストは1,200億円です。それにワールドカップの放映権が約200億円、今後の追加投資分の100億円を加えて、年間1,500億円前後のコストが発生するものとします。

これを仮に2026年9月期(Abema開局10周年)に黒字転換をする場合には、1,600億円の売上が必要になります。従って、23年9月期の売上を1,000億円だとする場合、3年間で600億円の増収が必要となります。つまり、年間200億円の増収、年率で約25%の成長を達成する必要があります。

これは実現可能なのでしょうか?

Abemaの収益の柱である周辺事業、月額課金、広告収入の実現性を考えます。

周辺事業において年率25%で成長する可能性は比較的高いと考えます。

理由は、先ほど取り上げたWINTICKETも四半期ベースの取扱高(売上に相当する言葉)は、40%以上近く成長しています。従って、周辺事業の年間25%成長の達成可能性は高いものと考えます。

では月額課金はどうでしょうか?

東洋経済の東洋経済の記事によると、現在のAbemaプレミアム会員(有料会員数)は推計130万人です。Abemaの正確な有料会員数は公表されておらず、成長率は不明ですが、Netflixの23年度第1四半期の有料会員増加率はわずか0.75%です。世界的な大手企業ですらその水準ですから、有料会員年間25%増はかなり難しい水準であると考えます。

最後に広告収入の25%増を考えます。

広告主の立場で、その媒体がいかに見られる媒体か?ということが重要になります。

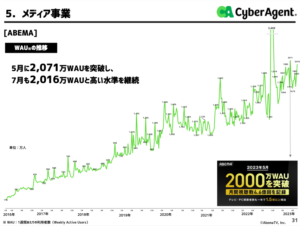

それを考えるにあたり、Abemaの週間視聴者数(WAU)の推移を見てみましょう。

出典:サイバーエージェント23年9月期3Q 決算会説明資料

細かい数字ですが、現在は週間で約2,000万視聴です。これが年間25%ずつ成長すると3年後には3,125万人になります。従って、週間3,000万人近くの視聴者を獲得できれば、広告収入が目標達成となる計算です。

この数字はワールドカップの時のWAUである3,400万人(現状のAbemaの視聴上限と考えられます)にかなり近づいていることから、年間25%の成長は難しいものと考えます。

まとめると、

年間コスト1,500億円で3年後に黒字化する場合、23年9月期から年率25%の売上成長が必要である。周辺事業ビジネスでは実現可能性が高いが、月額課金・広告料収入による成長はハードルが高い、と考えます。

従ってAbema黒字化の道のりは非常に厳しいものと考えます。

サイバーエージェントに投資して良い?

いかがでしたでしょうか?

サイバーエージェントの現状と未来について、イメージしていただけましたでしょうか?

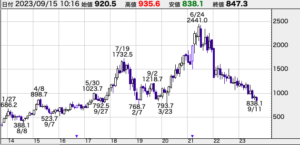

ここで10年間の株価の推移を見てみましょう。

出典:株探

過去10年間の平均PERは約69倍、23年9月15日現在のPERは71倍です。

この水準になると、PERを基準に割安・割高を判断することは難しいでしょう。

従って、サイバーエージェントへの投資判断は、この会社を信じるのかどうか?で考えるべきだと思います。

企業HPの経営方針のトップページや、決算会説明資料の最後には

中長期で応援してもらえる企業を目指すとあります。

同社を中長期で応援できる人は、Abemaの黒字化を信じ、ゲーム事業の不確実性の高さを受け入れることができる人だと思います。

Abemaは動画配信サービス戦国時代の現在、莫大なコストを掛けながらも赤字幅が縮小しています。一方でウマ娘ヒットの反動とサービス停止のリスクが大きいものと考えます。この問題の落ち着きを待ちたいところです。

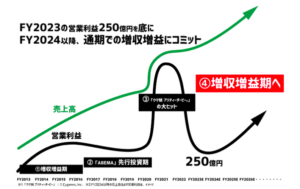

そして会社資料によると24年9月期以降に増収増益を目指す、としています。

これが実現可能なのか?先行投資に押されて利益減の見通しとなるのか?

23年11月1日の決算発表は要注目だと思います。

出典:サイバーエージェント23年9月期3Q 決算会説明資料

つばめ投資顧問では、会員の皆様と投資についての議論を行っています。これを機につばめ投資顧問への入会をご検討ください。また、投資に関する情報を見逃さないようにメールマガジンの登録をお忘れなくお願いします!

執筆者

佐々木 悠(ささき はるか)

つばめ投資顧問 アナリスト 1級ファイナンシャル・プランニング技能士

東北学院高校、東京理科大学経営学部卒業。

協同組織金融機関へ入社後、1級ファイナンシャル・プランニング技能士を取得。

銀行勤務時は投資信託を用いた資産形成提案や多重債務者への債務整理業務に従事。

2022年につばめ投資顧問へ入社。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す