あなたは家計簿アプリを使っていますか?

今回は代表的な家計簿アプリであるマネーフォワードMEを運営する、マネーフォワードの経営分析を行います。

同社は、赤字が続いている企業です。なぜ赤字から抜け出せないのか?今後はどうなってしまうのか?を解説します。

ぜひあなたの投資に役立てれば幸いです!

マネーフォワードの事業内容

まず、マネーフォワードがどのような会社なのかを把握しましょう。

実は、私たちが使っている家計簿アプリがメインの商品ではありません。

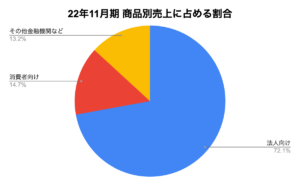

法人向けの商品が主力です。具体的にはバックオフィスの業務効率化ソリューションを提供するマネーフォワードクラウドが最大の収益源と言えます。

その次に消費者向けの家計簿アプリのマネーフォワードMEによる収入が続きます。その他には、金融機関向けにデジタル通帳や決済サービスなどを提供しています。

出典:22年11月期 決算説明資料より作成

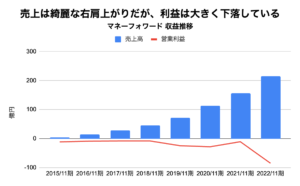

「時代の流れに合っているフィンテック企業だし、家計簿アプリも便利だから儲かっていそう」と思う方もいるようですが、経営状況は芳しくありません。

売上高は伸びているものの、2017年の上場以降、赤字が続いているのです。

出典:各年度 有価証券報告書より作成

まずは、なぜ売上が伸びているのかを考えます。

当然課金ユーザーが増えていることもありますが、対法人においては、顧客の成長とともにマネーフォワードの収益も拡大するビジネスモデルであるためです。法人向けの料金表を見てみましょう。

基本料金の年間4万円~6万円に加えて、利用人数に応じて発生する追加料金やオプションが発生します。従って、マネーフォワード クラウドを利用している法人が成長するほど、料金が追加されます。また、人数が多い企業ほどこういった基幹システムは変更しづらいため、解約率の低さにつながっています。

一方で、対個人では無料ユーザーが課金ユーザーへ変化している現状があります。あなたも感じたことがあるかもしれませんが、マネーフォワードMEは無料ではもはや使い物になりません。課金をすることで家計簿を詳しく管理できる仕組みになっています。

これが、法人・個人共に売上高が伸びている仕組みです。

一見、面白いビジネスモデルですが、なぜ赤字が続いているのでしょうか?

一言で言うならば、売上の伸び以上に費用がかさんでいるから、です。

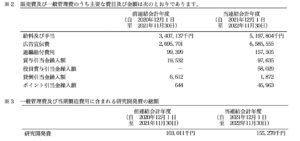

特に21年→22年の間では販売費及び一般管理費(販管費)が大きく拡大していることが分かります。

出典:各年度 有価証券報告書より作成

では、販管費とは具体的に何でしょうか?

特に目立つのは、21年から22年にかけて人件費が70%近く、広告宣伝費は約250%増加していることです。売上の伸びは37%ですから、これではコストを回収できていません。

今期はインボイス制度への対応に向けた広告宣伝を強化したと考えられ、広告宣伝費が急増しています。(過去には売上高広告宣伝費率が低かった時もあります)

では、なぜコストが増え続けているのでしょうか?

マネーフォワードが参入している会計系SaaS業界(Software as a Serviceの略、クラウド上のソフトウェアをインターネット経由で利用できるサービス)の特徴を見ながら考えていきます。

成長市場だが、競争が激しい現実

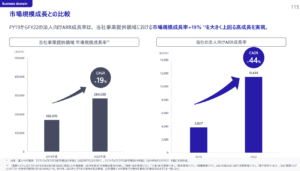

マネーフォワードの資料によると同社が参入している市場の規模は拡大しています。

さらに、同社の売上高は市場を上回るペースで成長していることがわかります。

しかし、この領域は競合他社も多く存在しています。

例えば、クラウド会計ではfreeeや勘定奉行、弥生会計など。経費サービスではラクス。給与ではジョブカンやjinjerなどが存在しています。

では代表的な競合である、freeeの業績を見てみましょう。実は、マネーフォワードと状況が同じであり、売上は伸びているものの、赤字が続いています。

出典:各年度 有価証券報告書より作成

では、これらの企業の共通点は何でしょうか?

それは業界の中では後発企業であるという事です。そして主な顧客が個人(消費者)や個人企業、中小企業である、という事も共通しています。

つまり、後発企業は規模の小さい顧客、言い換えるならばサイフの小さい顧客を対象にサービスを展開しているのです。

なぜならば、伝統的な大企業は人事・会計システムは古くから付き合いのあるシステム会社のサービスを使っているからです。私の前職は銀行ですが、NTTデータのシステムを使っていましたし、つばめ投資顧問の同僚(同じく前職銀行)は、オラクルが開発していたシステムを使用していました。

つまり、この会計・人事系のシステムは、顧客が大企業であればあるほど、システムを交換するハードルが高く、後発企業には参入障壁が高い業界なのです。

その状況の中、個人や中小企業の小さいサイフに利益度外視で広告宣伝費、人件費を投入しなければ、売上が伸びていかない。

そんな業界の競争が起こっているからこそ、マネーフォワードなどのSaaS企業は中々黒字にならないのです。

現金が底をつくのはいつか?

マネーフォワードは売上が伸びているからといって、永遠に事業投資できるわけではありません。いつか必ず現預金の底がきます。このままのペースで現金を使いつづけた場合、一体いつキャッシュの底を迎えるのでしょうか?

キャッシュフローの動きをみてみましょう。

21年から22年の間で、現金及び現金同等物の残高は360億円263億円と約100億円減っています。

当然利益は出ていませんから営業キャッシュフローは41億円のマイナス。

一方で22年はM&Aを行った影響で投資キャッシュフローは147億円の流出がありました。

「投資額約150億円に対し、現金は100億円しか減っていない。どこから持ってきたの?」ということになりますが、借入です。

財務活動によるキャッシュフローは+90億円、つまり、借入してもなお、現預金を減らしながら投資活動を行っている、という状況なのです。

今後、年間50億円の投資を行った場合、(借入もせず利益も出さずという前提)現預金は約250億円ですから、5年で底を突く計算です。余裕がある状況ではないことは確かです。

「またお金借りれば良いじゃん!」と思われるかもしれませんが、銀行は無制限にお金を貸してくれるわけではありません。さらに、財務状況が悪い企業には、貸出金利を高めに設定しますから、金利負担が増えていくことも想定されます。

24年11月期では黒字化するのか?

さて、このような状況の中で、黒字化する未来は訪れるのでしょうか?

ここまでの説明をもとに24年11月期の決算を計算してみましょう。

【前提条件】

売上=法人顧客数×単価+個人顧客数×単価

法人顧客数はインボイス制度による顧客増を考慮しFY22からFY23で50%増。FY23からFY24は需要一服するとして20%増。

個人顧客数は四半期あたり1万件ずつ増加する。

なおFY23 2Q時点の顧客数は、法人/個人=27万件/50万人。

単価は法人が65,000円、個人が8,000円で固定

原価はFY23 2Q時点で52億円であるため、通期で100億円とする。

広告宣伝費は過去最低圏の売上高広告宣伝費率である10%を適用する。

販管費(除く広告宣伝費)はFY23 2Q時点を基準に231億円とする。

ーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーー

結果、24年11月期の損益は

売上319.7ー原価100ー広告宣伝31.97ーその他販管費231=△43億円の赤字となりました。

従って、広告宣伝費率を落とすだけでは黒字にはならず、更なる売上の拡大や人件費や外注費などの削減の削減を視野に入れる必要があるものと考えます。

現実的には、競争が激しい中で広告宣伝費率を本当に落とせるのか?という問題もあります。一方で、売上拡大にはいかに解約されない仕組みを作り上げるか?が重要だと考えます。基本的には従量課金制であるため、解約されなければ売上は伸びていくはずです。

新規顧客獲得のための広告宣伝と、既存顧客の解約防止、やるべきことはたくさんあるのです。

投資して良いのか?

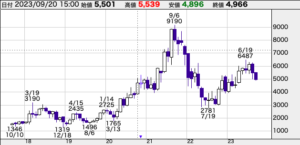

さて、最後に上場来の株価の推移を見てみましょう。

出典:株探

フィンテックブームに押されたことや、売上高の拡大に伴って株価の上昇が起きていることが分かります。

さらに、目先上昇している理由はインボイス制度への期待もあるかもしれません。しかし、通期決算を受けて、期待が剥落し株価が下落する可能性もあります。

また難しいのが利益が出ていない以上、PERを基準にした割高・割安の評価ができないことです。従って、市場の成長性と競合状況から判断したいところです。

市場は成長していますが、競合他社も多い。一方で大きいサイフを持っている大企業には参入しづらい現状があります。

そして、赤字を容認しながら広告宣伝を打たなくては売上が伸びていかない…この状況は成長性から見て割安とは言えないと思います。

この状況で、逆転黒字を目指すには何をしたら良いでしょうか?

例えば、M&Aで競合他社を吸収しながら、開発/広告宣伝コストを下げる方法があります。あるいは値上げも考えられます。

しかし、M&Aの資金は調達できるのか?値上げしたとしても顧客が離れないのか?どんな策をとったとしても、大きな問題にぶつかると思います。

成長性の観点で割安とは言えず、利益を稼げる状況ではない企業に、わざわざ投資する必要はないと考えます。

現在、マネーフォワードの株式を保有している方は、現状黒字化する可能性は不透明であり、財務状況も決して良くはない、ということを把握するべきでしょう。それらを踏まえて、他の会社へ投資することも検討すべきです。仮に黒字決算を出した際には、再度購入しても良いかもしれません。

執筆者

佐々木 悠(ささき はるか)

つばめ投資顧問 アナリスト 1級ファイナンシャル・プランニング技能士

東北学院高校、東京理科大学経営学部卒業。

協同組織金融機関へ入社後、1級ファイナンシャル・プランニング技能士を取得。

銀行勤務時は投資信託を用いた資産形成提案や多重債務者への債務整理業務に従事。

2022年につばめ投資顧問へ入社。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す