このところ、株式市場は好調です。

しかし、ウォーレン・バフェットは実現金残高を過去最高水準に積み上げ、最近では様々な株を売却しています。

これは、投資の巨匠であるバフェットが相場の下落を予測しているようにも見えます。

果たして、本当に相場は下落するのでしょうか。

もし相場が下落する場合、私たちはどのように備えるべきでしょうか。

過去のバフェットの行動や発言から学びたいと思います。

バフェットが現金を積み上げる意味

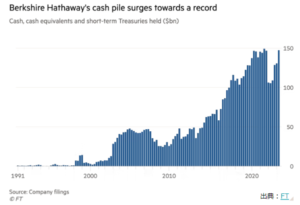

これはバフェットが経営するバークシャー・ハサウェイの現金残高の推移です。

直近の現金残高は約1500億ドルで、およそ22兆円です。

過去の動向を見ると、2000年頃のITバブル崩壊の際には、それまで積み増していた現金を購入資金に充て、現金残高を減らしました。

その後株価が好調な時には現金を積み増し、金融危機などで株価が下落すると再び株を購入して現金を減らすという動きを繰り返してきました。

バフェットのバークシャーは事業会社も持っており、これらの事業から利益が流れ込んでくるため、基本的には現金が積み上がっていくことになります。

積み上げた現金はさらに投資に回されますが、株式の売買による現金の増減もあり、例えば、コロナの後は一時的に多くを買ったりしましたが、最近では売却が続いており、2023年の4月から6月期には1.1兆円の売り越しがありました。

具体的にはアクティビジョンブリザード、シェブロン、GM(45%)などを売っています。

最新のニュースでは、HP(ヒューレット・パッカード)に対する投資も売却の動きに転じているようです。

全体として、バークシャーの資金の流れは現在弱気の兆候が見られ、これは株価が高すぎるか、下落が予想されているか、または投資した先が期待外れだからか、いずれかの要因が考えられますが、いずれにせよどんどん買っている状況ではないことは確かです。

バフェットの投資戦略は、「他人が貪欲な時には慎重に、慎重な時には貪欲に」という動きを貫いてきました。

現金残高の動向からも分かるように、好調な市場では購入せず現金を積み上げておき、市場が下落した時に一気に購入することで資産を増やしてきました。

例えば、1987年のブラックマンデーではコカ・コーラ、2007年のパリバ・ショックではクラフト、そして2008年の金融危機ではゴールドマン・サックスを救済という形で購入し、結果的に大きな利益を得ています。

逆に、ITバブル時には高値で取引されるIT銘柄には投資しなかったため、ITバブル崩壊の影響を受けずに済みました。

バフェットの発言から察すると、彼は相場の動きを予想しているわけではありません。

一方で株価が下がった時には果敢に攻めています。

短期的な予想はしないものの、素晴らしい企業は長期的に上がるという考えのもと、投資を行っているようです。

この考えでは、株価が下落する「恐怖相場」は買いのチャンスということになります。

今、バフェットが現金を積み増しているということは、これから株価が実際に下がるかどうかは分からないものの少なくとも上がっている「他人が貪欲な時」であると判断しているようです。

株価を予想することではなく、現状を読むことが大事ということです。

暴落への備え

それでは、”暴落前に備えるべき5つのポイント”という本題に入りましょう。

1.現金を用意する

これは現在バフェットが実践していることで、彼の投資法の中でかなり優先度の高いものです。

私たち個人投資家としては、投資資金がどれくらいあるかということを常に把握しておく必要があると思います。

暴落時(=買うチャンス)にどこまで投資できるかという認識は持っておくべきでしょう。

2.長期的に成長する株を買う

「素晴らしい企業を適正な価格で買う」とバフェットは言っています。

もちろん暴落時に買えた方が良いですが、長期的に成長が見込まれる株であれば、割高でさえなければ買うべきだということです。

3.いつもどおりを心がける

暴落時であっも特殊な動きを取るわけではありません。

よく知らない銘柄を買ったりするのではなく、普段から目を付けている銘柄を買った方が安心感もあり、確実性も高いです。

バフェットの発言にも、内容をしっかり理解できる企業だけを買うべきだとあります。

4.割安であっても成長しない株を買わない

PERやPBRが低い銘柄や配当利回りが高い銘柄は割安でお得に見えてしまいますが、割安ということは多くの投資家がリスクを感じているということでもあります。

少なくとも成長性に関しては高いとは見られていません。

仮に安く買えたとしても相場が上昇相場にならなければ、上がらない期間が長く続いてしまうことになります。

多少上がったとしても待った期間の割に成果が物足りないものとなってしまいますし、場合によってはビジネス自体がダメになってしまう可能性もあります。

暴落時であっても成長する株を買うことが大事ということです。

5.長期的に考える

総合的な話になりますが、今すぐ利益を求めるのではなく、長期的に業績が伸びる企業を持っていればそれに従って資産も増えるということが大原則となります。

暴落時であっても短期的な思考に陥ってはいけません。

コロナショックの時のZoomのように、特殊事情で大きく上がる銘柄も確かにありますが、今ではコロナ前の株価に戻ってしまっていて、それでもなおPERは700倍以上と大きく割高です。

こういった銘柄に手を出すのはよほどのことが無い限り避けるべきでしょう。

Zoomも成長企業ではありますが、株価が高すぎるということです。

1つの禁止事項

2008年のリーマンショックの時のバフェットの言葉に「コマドリが来るのを待っていると春は終わってしまうだろう」というものがあります。

「コマドリが来る」というのは景気の回復のことで、回復の兆しが見えるまで待っていたら出遅れてしまうということです。

次に暴落が来た時には目の前のリスクに惑わされずに長期的に見て良い企業であるならそれを買うべきだということだと思います。

これは暴落時に限った話ではなく、むしろ暴落が来ない可能性もあります。

現時点でも長期的に成長する株で割高でないなら買っておくべきだと思います。

現金を残しておく一方で成長が見込める株を今から買っておくことで、相場の上昇と下落の両方に備えることができます。

そしてもし暴落の時が来るようであれば、残しておいた現金を総動員し、かつ、より良い銘柄に集中投資すればよいと考えます。

『”来るかどうかわからない”暴落への準備』として、私の考える最善策をご紹介しました。

参考にしていただければと思います。

今後も長期投資に役立つ情報を発信してまいります。更新情報や有益な情報をお届けしますので、以下のボタンから無料のメールマガジンへご登録ください。

YouTubeチャンネルもよろしくお願いします!

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す