あなたは弁護士ドットコムという企業を知っていますか?

投資家のあなたなら、株価上昇・下落率ランキングなどで目にしたことがあるかもしれません。

2年ほど前に株価が急上昇、その後は急降下しているため、含み損がつらい…という方もいるでしょう。

今回はなぜ弁護士ドットコムが成長してきたのか?どのようにして利益を上げているのか?今後も成長していくのか?を考えていきます。

目次

弁護士ドットコムは何をしている企業?

弁護士ドットコムの社長は元榮 太一郎という方です。2001年に弁護士登録、2016年から2022年にかけて、自民党推薦の参議院議員を勤めた方です。

創業のきっかけは、元榮氏が大学生の時の経験にあります。縦列駐車で他人の車にぶつけてしまったのです。

その際、相手方に「お前が悪い!10割負担だ!」と言われてしまいます。しかし弁護士に相談したことで70%までに減った、という経験をしています。

この体験をきっかけに弁護士をもっと身近な存在に、一見さんお断りの弁護士の世界はおかしい!という思いから創設したのが、弁護士ドットコムです。

まずは業績を見てみましょう。

売上・営業利益ともに順調に拡大しています。実はビジネスの内容を見てみると成長が三段階に分かれているものと考えられます。

出典:有価証券報告書より作成

段階ごとの成長過程を見ることで、弁護士ドットコムのビジネスの優位性を理解することができます。段階を追って考えていきましょう。

成長 第一段階:弁護士ドットコム

まず、弁護士ドットコムの祖業となるのが、社名にもなっている弁護士ドットコムというサービスです。

弁護士が会員登録することで、法的トラブルを抱える一般ユーザーからの法律相談への回答を行います。一方で、一般ユーザーは法律相談を行うことで、回答内容や弁護士のプロフィール提案などを参考に、インターネット上で自分に最適な弁護士を選択・直接問い合わせることができます。

出典:弁護士ドットコム

言い換えるならば、弁護士が回答するネット掲示板です。対面で相談する訳ではないため、気軽に悩み相談ができることが最大の利点です。

一方で、弁護士にとっては、新規顧客獲得のマーケティングツールという側面があります。また、注力分野の料金や解決事例、判例のリサーチ業務を行うことも可能です。

この事業のすごいところは、23年3月期のセグメント利益が40%もあることです。

なぜ高収益を実現し、成長できたのでしょうか?

競合が少ない優位性

それは競合が少ないことです。

少なくとも上場企業の中では競合らしい競合は見当たりません。

未上場のサービスを含めても、弁護士と直接やり取りができるサービスで、弁護士ドットコムよりも使いやすいものはないと考えます。

弁護士ドットコムは無料〜月500円で使用できますが、類似サービスは月5,000円前後。

従って、消費者は、まずは弁護士ドットコムで手軽に悩み事を相談したい、となるはずです。あるいは自治体の法律相談窓口などもありますが、チャットで相談するわけではなく、対面で本格的な相談となる印象です。(相場は30分で5,000円前後)

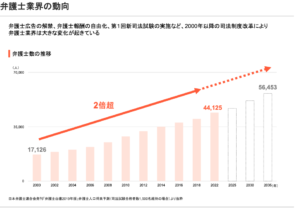

また、先にも述べましたが、弁護士も顧客を獲得したいがために、弁護士ドットコムを利用する、という流れができています。背景には弁護士数の増加があります。

出典:弁護士ドットコム 決算説明資料

弁護士もネット広告などを出しながら、顧客へ自社をアピールしたいはずですが、彼らにはそのノウハウがありません。そこで弁護士ドットコム内で法律相談に回答することで、本格的な契約へ繋げるプラットフォームになっているのです。

すなわち、相談者が集まるから弁護士も集まる。この流れができているからこそ、広告宣伝を大きくせずとも、売上が伸びる=利益率が高まるという仕組みになっているのです。

これが高収益を実現し、成長してきた理由です。

今後はどうなる?

しかし、2019年ごろまでの急成長は今は落ち着いています。

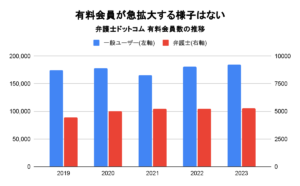

売上成長率、過去2年は7%前後、有料会員数も急増している様子はありません。

出典:決算説明資料より作成

従って、今後2〜3年は年間5%前後での成長を継続するイメージです。

緩やかながら成長している理由は

- サブスクリプションモデルであり、ストック収益性が高いこと

- サイト内の検索データ拡大など利便性の強化

- 総弁護士数の増加

- Googleアルゴリズムの研究成果

などが考えられるでしょう。

このように、弁護士ドットコムというサービスは今後も緩やかに成長していくことが予想されます。

成長 第二段階:クラウドサイン

そして、現在の成長を支えているのが、クラウドサインという事業です。

クラウドサインは、紙と印鑑で行っている契約行為をクラウド上で締結できるサービスです。契約の相手方がクラウド上で契約内容を承諾するだけで、スピーディ、かつ低コストで契約締結できるのです。

主要顧客は企業であり、月額固定料金と月間契約件数を基とした従量課金制を採用しています。

出典:クラウドサイン

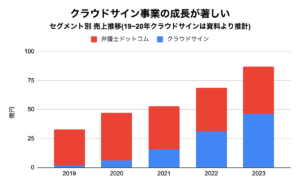

このクラウドサイン事業はこの2年で急成長しています。背景には、コロナ禍の脱ハンコの流れがあります。「ハンコをもらうために出社するのはおかしい」という追い風が吹き、急成長したのです。

出典:各年度決算説明資料より作成

このように外部間環境による成長が業績を後押ししています。

また実際にユーザーの声を調べると

- 経済産業省や国土交通省が公式に法制度に適合している安心感

- 弁護士監修という安心感

- 取引先(電子契約の受信者)にとって使いやすい

このように安心感と操作性が評価されていることから、事業を拡大できたと考えます。

さらに、業績拡大を後押しした要因として、いわゆるネットワーク効果があります。

ネットワーク効果とは簡単にいえば「周りが使っているから、私も使う」です。

例えば、クラウドサイン利用者のAが他社のBと契約した際に、Bもクラウドサインの利便性に気付き、利用を始める。BがCと契約行為を行った際に…

というように、ユーザーが芋蔓式に増えていく仕組みになっていると考えられます。

今後はどうなる?

今後もクラウド事業が成長を支えることが予想されます。

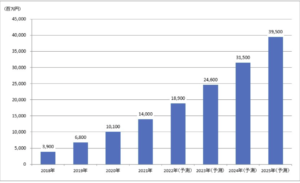

電子契約サービス市場の推移予測によると、現在から2025年にかけて、年間25%前後のペースで市場が拡大する見込みです。

出典:矢野研究所

この業界の中で2022年時点でクラウドサインはシェアNo.1です。そして24年3月期1Q時点では市場成長予想を上回るペースで売上が拡大しています。(前年同期比40%増)

従って、今後は電子契約市場の成長とともに自社の業績も拡大していくことが見込まれます。

一方で、クラウドサインのが属する電子契約市場は弁護士ドットコムほど優位性がある訳ではなく、GMOサイン、マネーフォワードなど、ネット系の企業が類似サービスを提供しています。

リスクとして、競合との価格競争が起こる可能性も考えられます。現在クラウドサインはシェアを獲得していますが、例えば、新規企業が使用料金を大幅に下げて参入し、シェアを剥奪される可能性もあります。

従って、競合他社とどう差別化するのか?が今後のポイントになりそうです。

高すぎる株価をどう評価する?

さて、現時点のビジネスと今後の動向について説明しましたが、一度株価の推移を見てみましょう。

出典:株探

20~21年の株価の急上昇が目立ちますが、23年に入って株価がまた上昇しています。

弁護士ドットコムは次年度の利益予想を出していないため、予想PERは推計するしかありません。

24年3月期1Qの当期純利益は前年同期比67%増です。

(やはり特に好調なのはクラウドサイン事業です。高い成長を維持しています)

このままのペースで利益を稼ぎ続けた場合、今期の当期純利益は約12億円となると予想できます。(コンセンサスは8.92億円と予想)

23年9月28日現在の時価総額は1,055億円ですから、PERで表すと約80倍となる計算です。

なお、昨期の実績である7.17億円を基準にすると、約150倍です。

市場の平均と大きく乖離した値です。

ここからは、私が考える高PERの理由、成長期待について説明します。

成長 第三段階:AIによる新たなる成長期待

今後の成長を支える要素として大きなテーマとなるのはAIです。

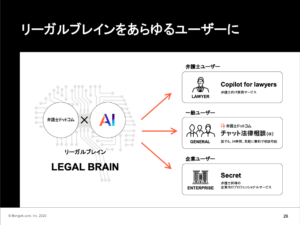

弁護士ドットコムはAIの活用に積極的な会社でありリーガルブレイン構想というものを掲げています。

具体的には、一般ユーザーに対し、弁護士ドットコム内の相談データをAIに学習させ、チャットで相談内容に返信できるサービスを展開しています。

さらに9月28日には、弁護士に対して新たなサービスを発表しています。

それはChatGPTをフル活用して、各種判例などをキーワード検索ではなく文章で検索できるサービスです。これを受けて9月29日には始値で5%近く上昇しています。

このようにAIを用いて、サービスの利便性を高めているのです。

出典:決算説明資料

また、クラウドサービスにおいてもAIを活用し、契約書のレビュー・修正箇所のチェック・契約におけるリスクの洗い出し・欠落条項の洗い出しなどを行う機能などをすでに実装しています。

これの何がすごいかというと、リーガルチェックという分野に進出できる可能性があることです。

リーガルチェックとは、企業が就業規則や雇用契約の書類を作成する際に、弁護士や行政書士、司法書士のチェックが入ります。規模の大きい企業であれば法務担当者がそれらを確認することになりますが、創業したての企業や規模が小さい企業であれば、外部の専門家に依頼することになります。

このクラウドサインのAIリーガルチェックを活用することで、企業にとっては専門家に支払う手数料を抑制し、やり取りの時間を削減することになります。

加えて、弁護士ドットコム上の弁護士の意見という他にはないデータベースがあります。

そのデータをAIに学習させることによって、より精度の高いリーガルチェックが行われるものと考えます。

現時点でそういった機能が実装されているものの、すべて任せるほどまだAIに信頼は寄せてはいないでしょう。今後はAIの進化とともに、サービスの質が向上することが期待されます。

今後の業績はどこまで伸びるのか?

さて、最後に業績がどこまで伸びるのかを考えてみましょう。

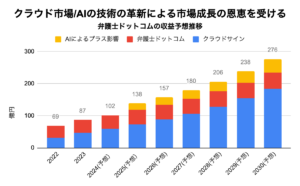

基本路線は、弁護士ドットコムは緩やかな成長、クラウドサインは市場拡大に伴う成長を達成することです。それに加えて、新たなAIの成長がどこまで乗るか?ということです。

2030年までのAIの市場規模の拡大の予測をみると、控えめでも年平均成長率20%、期待値が高いもので40%と試算しています。

ざっくり今後の売上高推移を計算します。

弁護士ドットコムは2025年までの成長率を5%、26〜30年の成長率を2%

クラウドサインは2025年までの成長率を25%、26〜30年の成長率を20%

AIによるプラスの影響として25年以降、弁護士ドットコムに対し売上10%増、クラウドサインに対して20%増の影響がある場合の売上を考えます。

出典:決算短信等、各種市場予測に基づき作成

2030年には約276億円前後の売上高を達成するものと予想します。

23年3月期の売上高当期純利益率は8.23%ですから、2030年の当期純利益の予想は22.7億円です。

23年3月期の当期純利益は7億円ですから、3倍近くになる可能性があります。

この場合7年後のAIの成長とクラウドサインの成長を織り込んだPERは約47倍です。ここまで踏まえると、法外に高い、とは言えないのではないかと思います。

問題はこのPERを上回るほど期待できるのかどうかです。

…正直厳しいと思います。

なぜかと言うと、

- クラウドサイン事業の競争激化の可能性

- それに伴う広告宣伝費の増加

- AIのビジネスに着手しているが、業績に与える影響は不透明

- エンジニア増加に伴う人件費の負担増の可能性

これら各種リスクを織り込んでなお、7年後に業績3倍、PER47倍を受け入れることができるのか?ということです。

弁護士ドットコムの業績・株価が急騰した背景には、クラウドサインの急成長が織り込まれていなかった・サプライズであったことが関係しています。

現在は、AIによる成長はまだまだ不透明性が高いですが、想像することは可能です。

私の意見は「ビジネス的には面白く、事業環境も期待ができるが、様々なリスクを考慮して甘い試算のPER47倍、実績PER150倍は受け入れられない」ということです。

従って、「過去の急上昇の際に弁護士ドットコムを買ってしまって、今は含み損が辛い」という方は売り時を考えるべきではないでしょうか。

もしも、今から投資を考える場合は、やはり割高である、と思います。

この企業の難しいところは、事業環境が良く、ビジネスモデルも優秀であるということです。しかし、株価の期待が高すぎて手を出しづらい、と考えます。

最後までお読みいただきありがとうございました。

今後も企業の分析や決算内容の解説を行っていきますので、無料のメールマガジンの登録もお忘れなくお願いいたします。

執筆者

佐々木 悠(ささき はるか)

つばめ投資顧問 アナリスト 1級ファイナンシャル・プランニング技能士

東北学院高校、東京理科大学経営学部卒業。

協同組織金融機関へ入社後、1級ファイナンシャル・プランニング技能士を取得。

銀行勤務時は投資信託を用いた資産形成提案や多重債務者への債務整理業務に従事。

2022年につばめ投資顧問へ入社。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す