「投資が上手くいかない」と思っている方も多いのではないかと思いますが、そもそも”上手くいく”とはどういうことでしょうか?

それは「目標を達成する」事ではないでしょうか?

何事もゴールを決めなければ走り出すことはできません。

投資において、目標を決める重要性と、その目標を達成するための具体的な方法についてお話したいと思います。

目次

お金の意味

まずはお金の意味について話してみたいと思います。

お金はただ無限に増やしても使わないと意味が無いというのが私の考えです。

お金はハイスコアを目指すゲームではなく、幸せになるための手段です。

幸せになるためにはお金をどのように使うか考えることが重要だと思います。

1.目標を決める

目標の決め方としては、3つのポイントがあります。

具体的である

1つ目のポイントは「具体的であること」です。

たとえば、老後の不安があるとすると、いくらあれば安心できるのかという金額を考えましょう。

年金の受給額や退職金、現在の生活費を考慮して、どれくらいの金額が必要かを計算することができます。

具体的なイメージがないと、投資の理由が曖昧になり、途中でやめてしまうことにもなってしまいます。

現実的である

「目標を決める」といってもその金額には限度があります。

特に長期投資の場合、収益の範囲がおおよそ定まってきます。

1年や2年の短期間では収益を予測するのは難しいですが、10年から20年といった長期間では、年間のリターンをおおよそ5%から10%と見積もることができます。

目標が高すぎると無理が生じてきますし、逆に低すぎると目標の意味が薄まってしまいます。

長期的に考える

1年や2年の短期の市場の動向は偶然性が大きく、予想することができません。

一方で長期投資の方は見通しが立ちやすく、複利効果も期待できます。

確実性が上がり、なおかつ資産額も大きく増える時が来るということで私は長期投資をおすすめしています。

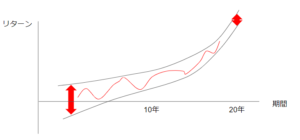

この考え方を表すと、初めはリターンに幅があるかもしれませんが、時間が経つにつれてその幅が狭まり、平均に収束していきます。

そして、上昇の角度もだんだん上がっていくことになります。

どうやって目標を決めるか

では、この目標を具体的にどうやって設定すればいいのでしょうか。

それに役立つのが金融庁のホームページにある『資産運用シミュレーション』です。

【積立期間】【想定利回り】【目標金額】を設定することで、その目標に達するために毎月いくら積み立てればよいかという数字が算出されます。

例えば20年、利回り7%、目標5,000万円だとすると、月々95,983円の積立が必要ということになります。

2.元手を確保する

投資が「先」

結局のところコツコツやるしかないということになってしまいますが、ケチケチする必要はなく、この目標を決めた投資法において我慢は不要だと考えています。

なぜなら”先に投資する”からです。

普通の考え方だと、収入から生活費を引いて残ったお金を投資するという形になりますが、その生活コストを先に想定すると、無意識的に調整が入ってしまってお金が残らないことになってしまう場合が多いです。

目標を具体的に決めてあって、例えば毎月10万円を投資にまわす計算になっているのであれば、先にその分を分けて、残りのお金で生活するということです。

生活費として残った分に関しては温存する必要はなく、娯楽等に使ってしまっても構わないということになります。

万が一急に現金が必要になった時には、株式を売って現金にかえることができます。

不動産などと違い、株式は簡単に売ることができるというメリットもあります。

お金は必要だけど株式は売りたくないという場合は、ローンを組むという方法もあります。

日本のローンは金利が低く抑えられていることも多く、例えば1%のローンを組んで株式を5%で運用するということも可能です。

お金の分け方

投資にまわすお金の取り分け方として、一つは給与から直接資金を取り分ける方法があります。

例えば住信SBIネット銀行の『定額自動入金サービス』などです。

給与を分ける方法は様々あるとは思いますが、重要なことは投資用のみの口座を一つ準備しておくことです。

また、『クレカ積立(参照:みんかぶChoice)』という方法もあります。

3.投資する

いよいよ投資する段階です。

制度

投資を始める前に、まずは投資に関する制度を理解していただきたいと思います。

制度としては、主に以下の2つがあります。

1つはiDeCo・確定拠出年金です。

確定拠出年金は企業の制度として提供され、iDeCoは個人型確定拠出年金の一種で、基本的に企業が確定拠出年金を提供していない場合に利用される年金制度です。

そして、もう1つはNISAです。

2024年からは、NISAの積立枠が年間120万円となり、成長枠が年間240万円となる予定です。

どちらの制度も税金的にメリットがあるものです。

特に確定拠出年金の場合、投資した金額が所得税から控除され、年末調整で還付されることになります。

ただし、年金制度なので基本的には60歳まで引き出すことができません。

したがって、この目標が60歳以降の老後の備えや、引退後のセカンドキャリアの資金といった用途に向いています。

一方、老後の前に資金を引き出す可能性がある場合は、NISAを活用することをおすすめします。

NISAの枠が大幅に拡大されたため、効果的に活用することができます。

NISAを使わないと、得た利益に対して最大20.315%の税金がかかるものが、NISAを使うことで税金ゼロで済むことになります。ぜひ有効に利用してください。

投資対象

投資対象として考えられる選択肢は大きく2つです。

まず、インデックスや投資信託など、他の人に投資を任せる方法があります。

通常はリターンが年5%~10%の範囲に収まってくると言われています。

一方、個別株投資もあります。

最近の傾向として、インデックスへの投資が主流とされ、なぜわざわざ個別株に投資するのか疑問視されることもあります。

しかし、私の周りを見ると、大成功を収めている人たちの多くは個別株式への投資が大きなドライバーとなっていることがわかります。

特定の銘柄が成長することで、インデックスや投資信託で望める年5%~10%を超えるリターンを生み出しています。

また、インデックス投資をしていても、マネーリテラシーが高まることや理解度が向上することはほとんどないと思われる一方、個別株式への投資には悩むこともありますが、その中でマネーリテラシーを身につけ、資産運用に対して安定的な心を持つことができます。

投資方法や投資先は1つに絞る必要はなく、自分のライフスタイルや考え方によって併用しながら行うと良いでしょう。

インデックスか個別株か

インデックスは簡単で、一度設定すれば自動的に積み立ててくれます。

ただし、あまり言われないデメリットとして、市場の不調時にリターンが低くなる可能性があることを覚えておいてください。

例えばアメリカで1970年代から1980年代にかけて、「株式の死」と呼ばれる株式市場が低迷した時期がありました。

一方、個別株式の投資は学びがあり、自分の得意分野を活かすこともできます。

業績が伸びる企業に投資すれば、市場の不調に関係なく、業績の伸びと同じくらいのリターンを上げることが可能です。

私はこれが投資が本質だと考えています。

目標金額と投資期間に対して月々に積み立てられるお金が足りない場合は、個別株投資で利回りを上げることができれば少ない元手で目標を達成できる可能性があります。

個別株投資を行うならアグレッシブに

個別株投資を行う理由として、大きなリターンを目指すというものがありますが、リターンには「%」の面と「金額」の面があります。

いくら高いパーセンテージだったとしても金額が大きくならなければ資産が増えることにはなりません。

投資のタイミングを考えたりしたくなる気持ちも分かりますが、資産を増やすために重要なことは「たくさん買う」ことです。

投資資金としてあるものに関しては全額投資するくらいの気持ちでいた方が良のではないかと思います。

長期間に渡って成長する企業であれば株価も業績の成長に従って伸びていくものなので、いつ投資しても良いということになります。

もちろん、投資を始めていきなりフルベットするのはリスクが大きいので、もし始めたてであるのなら少しずつ投資していって、良し悪しが分かってきたら大きく投資し、やがてフルポジの状態で大きく資産を伸ばすという流れを作っていただければと思います。

JUST KEEP BUYING

こちらの本も参考になりますのでぜひお読みください。

今後も長期投資に役立つ情報を発信してまいります。更新情報や有益な情報をお届けしますので、以下のボタンから無料のメールマガジンへご登録ください。

YouTubeチャンネルもよろしくお願いします!

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す