あなたはブリヂストン(5108)を知っていますか?

タイヤメーカーとして知名度がある会社ですが、実は多くの投資雑誌で取り上げられている企業です。

今回は世界をリードするタイヤメーカーであるブリヂストンに焦点を当て、どのように成長していくのかをわかりやすく解説します。

成長性も投資リスクも理解できる記事ですから、最後までご覧ください!

目次

ブリヂストンはじっくり成長している

まずは、ブリヂストンが何をやっている会社なのかを解説します。

あなたもご存知の通り、タイヤの製造・販売が主な事業です。

まずは業績を見てみましょう。

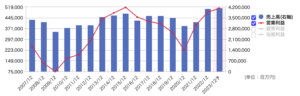

出典:マネックス証券

23年12月期の売上高は4兆1,100億円、営業利益は4,412億円です。営業利益率は11.74%です。製造業の平均的な営業利益率は4%ですから、優れた利益率です。

一方で、成長性は売上/営業利益ともに過去最高水準ではあるものの、長期的に大きく成長しているか?と問われるとやや疑問です。

大きな成長はしていないがじっくり成長している、そんな様子が読み取れます。

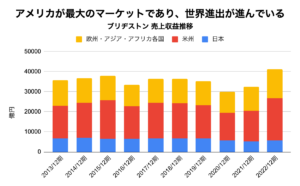

同社のセグメントは地域ごとに分かれています。その推移を見るとアメリカにおける売上割合が高く、日本の売上は決して高くないことがわかります。

ブリヂストンはグローバル企業と言えるでしょう。

出典:有価証券報告書より作成

ざっくりと、タイヤを世界で販売しながらじっくり成長している、ということがわかりました。

アメリカを中心に成長してきた

では、どうやって世界(特にアメリカ)で成長できたのでしょうか?

一つポイントとなるのがM&Aです。

ブリヂストンは創業当時の1900年ごろは足袋や靴を販売するメーカーでしたが、1930年ごろに創業者の石橋 正二郎が「経済発展と共に自動車の需要が高まる」と見込んで、タイヤの製造・販売を始めます。

1970年代の石油危機などピンチもありましたが、アメリカの大企業 グッドイヤー社(現在世界シェア3位)との協業などによって、生産性と品質が向上し、タイヤメーカーとしての地位を確立していきます。

そして、世界進出の大きなきっかけとなったのが、1988年のファイアストン社買収です。

当時、ファイアストン社はブリヂストンよりも大きく、北米、中南米、欧州で多くの生産設備を持っていて、グローバル展開が進んでいた会社でした。

その後も世界各国のファイアストン関連企業や現地企業を買収することで成長を続けていきます。

これがグローバル化の大きな流れです。

交換用タイヤで儲ける

では、よりブリヂストンを理解するために、タイヤを販売するとはどういうことなのか?タイヤ市場の特徴を考えていきましょう。

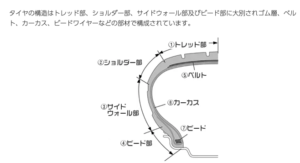

タイヤは外から見ると黒いゴムがボコボコしているだけの単純な構造に見えるかもしれません。しかしその設計は高度なものになっています。一番外側のトレッドゴム(黒い部分)に始まり、カーカス、インナーライナー、ビードワイヤーなど様々な部品を組み合わせてできています。

だからこそ、「今からゴムの技術を研究し、後続でタイヤビジネスを始めよう!」という企業は多くありません。つまり、基本的にタイヤ業界は参入障壁が高く、新規参入企業は多くないと言えます。

タイヤは可動式の機械全般で使用されますが、主要な用途は自動車です。その他にもバス・トラックや建設機械、飛行機などの各種産業用もあります。

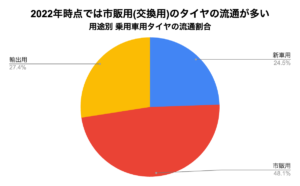

そして大きな特徴は、交換を前提とした消耗品であることです。従って、国内におけるタイヤの流通で最大の割合を占めるのは市販用(交換用:自動車ディーラーに販売するもの)となっています。

出典:日本のタイヤ産業より作成

そして、タイヤメーカー各社はこの交換用タイヤの利益率を高めに設定することで利益を上げています。

ブリヂストン傘下にはタイヤ館、アメリカにおいてはファイアストーン コンプリート オート ケアというディーラー網を確保しています。

では、あなたがタイヤを交換したい時にどのような基準でタイヤを決めますか?

あなたがタイヤの知識が豊富ではなければ、従来と同じメーカーを選ぶのではないでしょうか?従って、新車にいかに自社のタイヤを選んでもらうか?というブランド力も重要となります。

国内は圧倒も、海外は競合多数

では、ブリヂストンの競合となる企業はどこでしょうか?

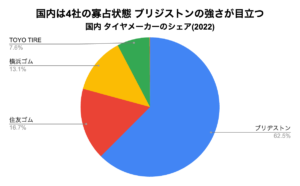

国内においては住友ゴム工業、横浜ゴム、TOYO TIREなどが存在していますが、売上は各社ブリヂストンの4分の1以下です。国内はこれら4社の寡占状態であり、ブリヂストンが他社を圧倒しているといって良いでしょう。

出典:各社有価証券報告書より作成

では海外の競合はどこでしょうか?

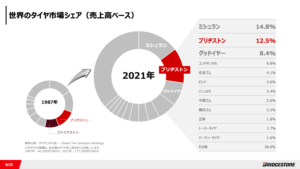

世界トップはフランスのミシュランです。世界のシェアは約15%、世界初のラジアルタイヤ(現在主流のタイヤ)を開発したことでも有名です。ミシュランガイドも行っている会社ですね。

そして、世界シェア2位がブリヂストンでシェア12.5%です。

3位はアメリカのグッドイヤー社です。シェアは8.4%であり、商用トラックタイヤに強みを持っています。

その下にコンチネンタルや日本の住友ゴムが続きます。

出典:ブリジストンデータ 2023

ミシュラン・ブリヂストン・グッドイヤーの3社は2000年時点で世界シェア50%近くを占めていましたが、現在は約3割強と、シェアが低下傾向にあります。

その代わりに伸びてきているのが、韓国・中国・台湾の新興メーカーであり、汎用品の自動車向けタイヤで徐々にシェア拡大しています。新興3社合わせてのシェアは1割前後ですが、主にアジア向けにタイヤを販売しています。

これらからわかることは、

「タイヤ業界の参入障壁は高いが、トップ企業だとしてもシェアは10%前後と高くない。

従って比較的競争がある業界である」

ということです。

強みは商品の質

だからこそ、ブリヂストンはハイグレードのタイヤの製造にこだわりがあります。

住友ゴムや横浜ゴムが中間クラス向けのタイヤを販売する一方で、ブリヂストンは乗り心地や走行性能にこだわりがある人へ向けていると言えるでしょう。

静粛性や乗り心地を追求した高級ブランドの「REGNO」や低燃費・安全性を求める方向けの「ECOPIA」、北海道・東北で装着率No.1のスタッドレスタイヤ「BLIZZAK」などを取り扱っています。

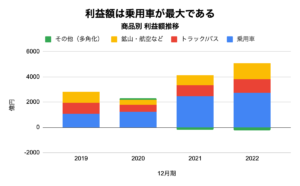

その結果、製品別利益では乗用車向けが最大となっています。

出典:決戦説明資料より作成

ここまでをまとめると

- ブリヂストンは海外(特にアメリカ)に強みがあり、商品の質も高い。M&Aで成長し、乗用車向け販売で利益を稼いでいる。

- タイヤは交換需要で利益を稼ぐ。従って、いかに新車で備え付けのタイヤとして選んでもらえるかが重要となる。

- 参入障壁は高いものの、競合他社は多数。近年はアジア系の新興企業のシェア拡大が目立つ。

これが、ブリヂストンの現状です。交換需要が大きいため、車と比較すると、タイヤは需要の変動が小さく安定性が高いことも魅力の一つだと考えます。

投資のリスク

では投資する上でのリスクは何でしょうか?

為替

まずは為替リスクです。

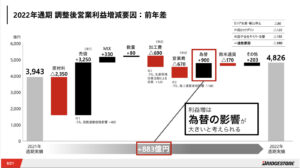

22年12月期の営業利益は前年比880億円の増益となっています。しかし為替による利益が900億円です。従って、各種コスト上昇を本業でカバーしているとは考えにくく、円安によって業績が下駄を履いている可能性があります。

今後、円高局面が来るタイミングでは業績が悪化する可能性があります。

出典:22年12月期 決算説明資料より作成

外部環境/経済動向の影響力が大きい

そして注意すべき点は、タイヤは各種車両の一部品である、という事実です。

つまり、タイヤのみの需要が大きく伸びることは考えづらいのです。自動車需要が拡大すれば良いのですが、少なくとも日本など先進国の需要が大きく伸びることは考えづらいでしょう。

そして、EV車やHIV車の需要が伸びても、エコカーはガソリン車の代替品であるため、タイヤの総需要は大きく変化しないでしょう。

逆に先ほど述べたように、需要が下がりづらい特性もあるのですが、やはり今後の成長には自動車需要の動向が重要となってきます。

また、タイヤの原料は天然ゴムや原油であることから、各種資源価格の変動も受けやすい業態です。こういった外部環境/経済動向の影響を受ける業界である、というリスク認識が必要であると考えます。

ブリヂストンの目指す姿

では、ブリヂストンは今後どのように成長していくのでしょうか?

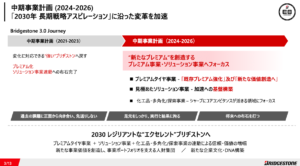

特に重要になりそうなのが、プレミアムタイヤ事業です。

出典:決算説明資料

プレミアムタイヤとは鉱山・建設車両や飛行機用のタイヤです。これらのタイヤは利益率が高いという特徴があります。

出典:決算説明資料より作成

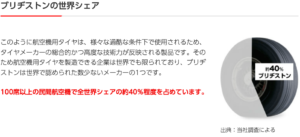

このプレミアムタイヤの中でも、わかりやすい航空機用を中心に将来を考えます。

まず、航空機用のタイヤは求められる性質が多岐に渡ります。

スピードや重量に耐えられる内圧、摩擦で250度前後まで温度が上がる一方で、雲の上に行けばマイナス45度まで気温が下がることから、耐熱性能があること。

タイヤが重いと飛行性能に差が出ますから、軽量化という課題もあります。

このように高度な技術が必要とされるため、航空用タイヤ製造メーカーは必ずしも多くありません。その中でブリヂストンはシェアトップとなっています。

実は、この航空機タイヤは構造が複雑であることに加え、厳しい認可制度が取られていることから、中々技術革新が起きません。

2015年くらいから、従来のタイヤに代わり、耐摩耗性が向上し軽量化が進んだラジアルタイヤを使おうという動きが出てきます。しかし、2023年現在も従来のタイヤが主力です。

製造業においては利益拡大のために、既存の商品を高付加価値化を促す戦略が採用されることが多いですが、航空タイヤ自体の高付加価値化はあまり進んでいない印象を受けます。

そこでブリヂストンは顧客サービスに舵を切っています。

例えば、JALに対する高付加価値化です。

先にも述べましたが、航空機用タイヤは、機体の速度と重量を支えながら離着陸を繰り返すという過酷な条件下で使用されます。通常、航空機が数百回離着陸する毎に新しいタイヤに交換する必要があること、使用環境によって摩耗進展速度が異なるため、突発的なタイヤ交換や、交換時期の集中が発生していました。

そこで、JALの持つ航空機に関する知見・フライトデータとブリヂストンの持つタイヤに関する知見・デジタルを活用した摩耗予測技術をかけ合わせることで、タイヤの交換時期を予測することが出来るようになり、精度の高い計画的なタイヤ交換ができるようにしたのです。

商品自体に技術革新が起きづらいのであれば、それ以外のプラスαの要素で利益を上げる戦略です。この戦略は、他の企業にも横展開できること、また、ブリヂストンが航空タイヤ領域で高シェアであることを踏まえると、今後の成長を加速させる可能性を秘めています。

しかし、懸念点もあります。

それは、この航空機タイヤ市場の市場規模の小ささです。

2020年現在の航空機用タイヤの市場は、自動車用タイヤ市場の10分の1程度の規模です。

とはいえ、2030年ごろまでの航空機タイヤ市場の年平均成長率予測は6.5%です。自動車は3%ですから、成長の見込みは相対的に高いです。プレミアムタイヤ事業には建設機械向けのタイヤも含まれています。今後に対する一定の期待は持てそうです。

投資していい?

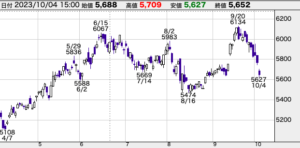

それでは最後に株価の推移を見てみましょう。

出典:株探

10月4日の終値時点のPERは11.6倍です。過去10年のPERは11.4倍ですから、過去の水準から大きく外れていることはありません。

しかし、気になるのは、前期は為替による恩恵があったことです。

最後に、為替の変動によって、どれくらい業績に影響を与えるのか?を考えたいと思います。

22年12月期の当初の為替見通しは112円でしたが、通期は132円でした。

これに対し営業利益に与えた影響は+900億円でした。

つまり、為替が見通しよりも1円 円安になると、営業利益は45億円プラスの影響を与えると推測できます。

今期23年12月期の為替見通しは123円です。為替が今後どのように動くかはわかりませんが、現在は1$=150円近くで推移しています。

従って、今期も為替が1$=150円前後で推移した場合、業績に対し前年よりも大きなプラス影響を与える可能性があります。

ざっくり営業利益に対する為替の影響を反映させ当期純利益を算出し、過去平均PERの12倍を乗じた場合の参考株価を計算します。

為替が1$=150円で推移した場合の参考株価は、7,197円。現在との乖離率は約23%です。

逆に、(考えにくいですが)急激な円高が進み1$=120円だった場合の参考株価は、5,658円。現在との乖離率は約-2%です。

現状の為替水準を参考にするのであれば、割安感があると言って良いかもしれません。

しかし、業績変動は為替以外の要因でも起こるため好調の要因が為替による影響が大きいのか?本業の調子が良いのか?を見極める必要があります。

ブリヂストンは多くの雑誌に取り上げられ、配当利回りも3.5%を超える魅力ある銘柄です。ビジネスは上にも下にも変動が少ない企業とも言えます。中期経営計画から読み取れる戦略に対し、期待できる!と感じるのであれば投資対象としても良いでしょう。

繰り返しになりますが、為替リスクと外部環境の影響が大きいことを理解した上で投資されてはいかがでしょうか?

執筆者

佐々木 悠(ささき はるか)

つばめ投資顧問 アナリスト 1級ファイナンシャル・プランニング技能士

東北学院高校、東京理科大学経営学部卒業。

協同組織金融機関へ入社後、1級ファイナンシャル・プランニング技能士を取得。

銀行勤務時は投資信託を用いた資産形成提案や多重債務者への債務整理業務に従事。

2022年につばめ投資顧問へ入社。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

頼りになります。凄いです!