今回は理論株価についてです。

マッキンゼーの書いた『VALUATION』という本には、”企業の価値”について記されていますが、企業の最終的な株価は企業の価値の水準に収束すると言われていて、企業の価値さえ分かれば、それよりも安い価格で買えていれば投資は成功するという考え方が私の長期投資のベースとなっています。

また、今回テキストとして、当社の顧問でもありますろくすけさんの著書『10倍株の思考法』を取り上げさせていただきます。

理論株価についてより詳しく学びたい方はぜひお買い求めください。

DCF法

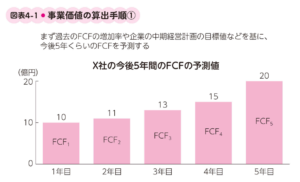

まずはDCF(ディスカウントキャッシュフロー)法について説明します。

DCFは、企業の価値を評価する方法で、将来のキャッシュ・フローを現在価値に割り引くことで行います。

企業価値は、将来の配当や解散時のキャッシュ残高を計算したものです。

企業が毎年得られるキャッシュ・フローを見積もって、リスクの分を割り引いて、足しあげたものが企業の現在価値(今のあるべき価値)とされます。

実際には企業の損益計算書などから今の状況を見積もって、それを将来に引き伸ばして計算します。

こうやって企業の現在価値を計算して、それよりも安い価格で買えばよいと思うかもしれませんが、実際はそう簡単ではありません。

この計算上の「リスク(r)」や「永久成長率(g)」は仮定に過ぎず、計算で正確に求められるものではありません。

その仮定の数字が少しずれるだけで、結果として表れる現在価値は大きく変わります。

DCF法によって導き出される現在価値は、細かく計算されているようで実は曖昧で幅が広く、恣意性を多く含む数字なのです。

これまでの説明から、DCFには意味が無いと思ってしまうかもしれません。

確かに、DCFの答え自体には直接的な意味は無いかもしれません。

DCFで重要なことは、結果として出る数字ではなく、自分で計算過程を作り上げることによって、その企業に何が起きたら企業価値が伸びるのかを理解することです。

企業の理論株価を知るだけでは、何が株価や企業価値に影響を与えるかは分かりません。

しかし、前提条件を考えることで、どの要素が変わると結果が変わるのかが分かり、投資の成功につながります。

より簡単な方法

DCFの計算は非常に煩雑で大変な作業です。

精密な計算を行おうとしても、前述の通り、確かな結果を得られるものではありません。

そこで、もう少し簡単でシンプルな方法を皆さんにご紹介しようと思います。

フリーキャッシュフローなど、聞き慣れない単語も出てきたかと思いますが、皆さんが馴染みのある指標である程度代替できるものだったりします。

それがPERです。

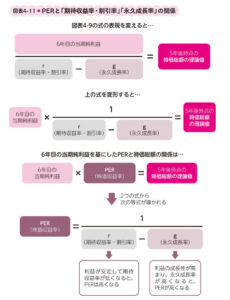

DCFのやり方を簡略化したのがPERといっても過言ではありません。

フリーキャッシュフローは非常にややこしい概念ですが、端的に言えば純利益に近いものと考えてよいかと思います。

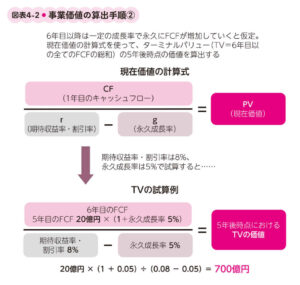

フリーキャッシュフローを「r – g」で割った数字が、現在価値になります。

上図の場合は6年目から始まるため、5年後の時価総額を示しています。

この式を分解すると、【6年目の純利益】×【「r – g」分の1】で割った数字になり、その「r – g」は実はPERの数字に対応するのです。

具体的に数字を当てはめてみると、rが7%でgが3%だとすると、7% – 3% = 4%となり、1 ÷ 4%(0.04) = 25になります。

この25がPERの数字なのです。

逆にgが2%になった場合、「r – g」は7% – 2% = 5%となり、1 ÷ 5%(0.05) = 20となります。

成長率が1%上がったことでPERが25倍から20倍に変化したわけです。

予想成長率が下がるとPERが下がるという、ある程度なじみのある話になったのではないでしょうか。

将来の純利益をある程度先の純利益とPERを掛け算することによって、その将来時点での想定される時価総額、つまり理論株価を求めることができるのです。

利益が安定し期待収益率が低い場合、つまりリスクが低くなると、PERは高くなります。

利益の成長率が高くなり、永久成長率(g)が上がると、PERも高くなります。

従って、「リスクが低い」「成長性が高い」「成長期間が長い」企業ほど、PERが高いということになります。

また、業種や企業固有の状況によって、あるべきPER水準はある程度決まってくるもので、それは歴史的にほとんど変わらない傾向があります。

考えるべき3つのこと

自分なりの理論株価を定める際に考えることは3つです。

- 5年後のEPS(一株当たり利益)

- リスク

- 継続成長率

リスクと成長率というものはPERに反映されるもので、想定が難しければ歴史的なPER水準で考えても良いかと思います。

5年後のEPS(一株当たり利益)の水準を見通して、その企業の歴史的なPER水準の数字をかけることによって、5年後の想定株価・目標株価が割り出せます。

もちろん将来のことなので状況が変わる可能性はありますが、自分の中でのある程度の答えを導き出すことができます。

その想定株価が今の株価より大幅に高い場合は投資するべきだということです。

5年後の答え合わせの時に、その答えが合っていたら、株価も大きく伸びて資産も増えているということになります。

マネックス証券「銘柄スカウター」がおすすめ

数字を入力するだけで、あなたの理論株価を計算してくれるツールがあります。

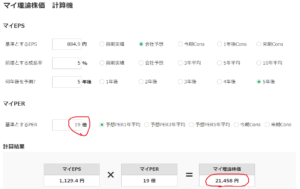

マネックス証券の銘柄スカウターの中にある「理論株価」というタブに、「マイ理論株価 計算機」というものがあります。

あなたの想定する数字を入力すると、その場合の理論株価が算出され、現在の株価と比べることで投資判断に役立てることができます。

ニトリでお試し

ニトリを例に実際に理論株価を計算してみます。

まず、基準とするEPSを会社予想の884.9円としてみます。

そして、毎年5%の成長を5年間続けたと仮定し、5年後の理論株価を求めてみましょう。

マイPERの欄ですが、前述の「r- g 」の考え方でも良いですが、ここでは過去5年の平均PERを採用して、22.6倍とします。

全ての欄を入力すると、5年後の理論株価は25,524円と出ました。

ニトリの現在(10/30時点)の株価は16,155円なので、5年後には約30%ほどの上昇土地があるということになります。

重要なことは、本当に5年間、毎年5%の成長ができるのかを考えることです。

ニトリは国内中心のビジネスなので成長性が無くなってくると想定し、それが見積もられてきた直近1年の平均PERである19倍という値を採用すると、5年後の理論株価は21,458円となり、現在の株価からの上昇余地が少なくなるということになります。

マネックス証券に口座を開設するだけで無料で利用できるので、ぜひこのツールを使ってあなたが期待する投資対象の適正な水準を計算してみてください。

今後も長期投資に役立つ情報を発信してまいります。更新情報や有益な情報をお届けしますので、以下のボタンから無料のメールマガジンへご登録ください。

YouTubeチャンネルもよろしくお願いします!

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す