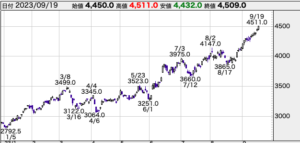

コマツの株価が急落しています。9月19日に4,509円をつけてから、1ヶ月半で22%近く下げています。

出典:株探

今回は「なぜ株価が下がっているのか?今後もその下落は続くのか?今は買い時なのか?」その答えを考えていきます。

コマツのビジネスはどんなものか?

コマツは大手総合建設機械メーカーです。売上の9割を占める建設機械・車両事業の主力商品は、ショベルカー・ブルドーザー・ダンプカー・フォークリフトなどいわゆる「働くクルマ」を製造・販売しています。

出典:コマツ 土木紹介ページ

コマツは1917年自社用工作機械、鉱山用機械を生産する企業として創業しました。その後、国産1号の農耕用のトラクターやブルドーザーの原型を作成するなど日本の建機の土台となる製品を開発していました。

1955年アルゼンチンへ建機を輸出した事を皮切りに、インド国防省やアメリカの企業と業務提携をするなどグローバル色を高めました。(23年3月現在の海外売上比率は90%)

1998年には代表的なIT技術komtraxを開発。2000年以降、IT技術を駆使した無人トラック運行システムを世界初導入するなど、今や業界2位の追随不可能な地位を確立しました。

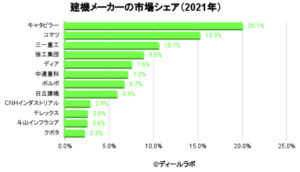

出典:ディールラボ

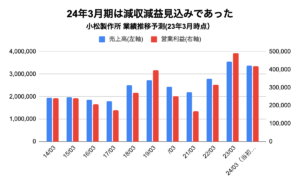

しかし、今期24年3月期決算は減収減益の見込みでした。

出典:有価証券報告書より作成

その理由は、アジアや北米を中心に鉱山機械の需要が好調に推移する一方で、金利上昇の影響もあり、一般建機の需要が減速することを織り込んでいたためです。さらに為替が円高になることを想定し1$=125円で計算していたことも関係しています。(決算発表時は1$=135円前後)

しかし、通期で減収減益予想ながらも株価は上がり続けていました。

その背景には、1$=140円〜150円の円安傾向があったこと、北米における鉱山機械の需要が底堅かったことで、24年3月期1Qの決算が好調だったことが影響しています。(売上高前年比+17.8%、営業利益同+57.1%)

出典:株探 23年1月1日から9月19日まで

が、しかし

現在は株価は急落しています。

出典:株探

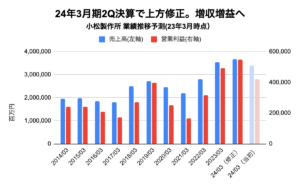

しかも、上方修正をしているにも関わらずです。

出典:決算短信より作成

上方修正をしているにも関わらず、なぜ株価が下がっているのか?

考えられる2つの理由を説明します。

株価が下がる理由①内容が良くない上方修正

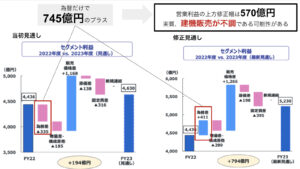

株価が下がっている大きな要因は、上方修正によって建設機械販売が苦戦している状況が読み取れるためです。つまり、内容が良い上方修正ではないのです。

修正内容の中身を深堀しましょう。

営業利益は当初よりも570億円上方修正されました。しかし、建設機械のセグメント利益を見ると、円安が業績に大きな影響を与えていることがわかります。その為替の恩恵よりも、上方修正幅が小さいことから、本業である建設機械の販売で苦戦していることが考えられるのです。

出典:24年3月期2Q決算説明資料より作成

これを踏まえると、上方修正は必ずしも喜べたものではないという見方もできます。むしろ今回為替の影響がなければ、100億円前後の下方修正となっていた可能性もあります。

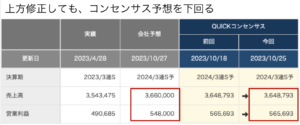

また上方修正したとしても、日経QUICKコンセンサスの予想を下回っていることから、市場は「決して安心できない」と捉えている可能性もあります。

出典:日経新聞より作成

これが株価下落の一つ目の要因、内容が良くない上方修正から読み取れる、建設機械販売の苦戦です。

株価が下がる理由②金利高による景気減速

コマツは米国における売上比率が40%を超えていることから、米国金利上昇の影響を受けるものと考えられます。

金利上昇がコマツに与える影響として、金融機関からの借入や有利子負債の支払い利息を増加させるなど、自社利益を減少させるリスクが増えていきます。

また、借入金利の高騰によって、住宅着工件数が減速することも考えられます。加えて、米国ではオフィス空室率増加のリスクが高くなってきています。これらも新規建設の需要を押し下げる要因になるでしょう。

これに対し、コマツの小川 啓之社長は今後の建設機械の市場動向について以下のように述べています。

「各国の経済成長率の鈍化やインフレ率の高止まりが予測されており、(鉱山向けを除く)一般建機の需要は厳しくなりそう。地域別では欧州や北米が心配な一方、東南アジアなどの新興国は堅調」

引用元:日経新聞〜コマツ社長、23年度の建設機械需要「欧州や北米が心配」

このように、インフレ抑制のための金利上昇が、建設機械の需要を押し下げる要因となっています。さらに、9月のFOMCで年内の追加利上げの可能性を示唆したことで、一気に株安を誘発したものと考えます。

株価が下がった今、買うべきか?

まとめると、金利高による景気減速リスクを受ける可能性があったが、内容が良くない上方修正によって、建設機械需要の減退が明るみになった。結果、株価の大幅な下落が起こったものと考えます。

決算と同時に発表された建設機械の世界需要予測では、24年3月期の当初予測である0%~▲5%から▲10〜▲15%に引き下げられました。

現在11月2日のPERは9.9倍、PBRでは1.17倍と割安感があるように感じますが、建設機械の市場動向が良くありません。加えて為替が円高に動く可能性もあります。計算上は、ドル円で為替が1円円高になると利益に対して約75億円のマイナス影響を与えることになります。

(今回為替想定が10円円安になり、セグメント利益が745億円増加しているため)

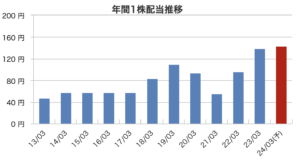

「配当利回りが4%超えなんだから、目をつぶって買えばいいじゃん!」と思われるかもしれませんが、コマツは業績が悪ければ減配する企業です。配当銘柄として、今は安心感が高いとは考えづらいのです。

出典:マネックス証券

従って、今買うべきか?の答えは、本業の建設機械の販売が上向きになる要素が出てきてからでも良い、です。現在の業績の好調ぶりは、為替の恩恵が大きいことに注意するべきでしょう。

すでに投資されている方は、米国の金利動向などを確認しながら、売却を考えても良いかもしれません。

いかがでしたでしょうか?つばめ投資顧問では今後も投資に役立つ知識を発信していきます。新着記事を見逃さないように、メールマガジンの登録をお願いします!

執筆者

佐々木 悠(ささき はるか)

つばめ投資顧問 アナリスト 1級ファイナンシャル・プランニング技能士

東北学院高校、東京理科大学経営学部卒業。

協同組織金融機関へ入社後、1級ファイナンシャル・プランニング技能士を取得。

銀行勤務時は投資信託を用いた資産形成提案や多重債務者への債務整理業務に従事。

2022年につばめ投資顧問へ入社。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す