今回分析する企業は、日本取引所グループ(以下、JPX)です。株式投資をしているあなたなら、おそらく東京証券取引所に上場している株式を売買していることでしょう。実は、その東京証券取引所を運営するJPX自体も株式市場に上場しているのです。

そして、このJPXの株価が今年に入り上昇し続けています。

出典:株探

多くの人がこの企業にお世話になっているはずですが、その実態はよくわからないものです。JPXが、どうやって儲けているのかを知り、投資対象となり得るのかを考えていきます。

それでは早速見ていきましょう!

目次

日本株の盛り上がりが重要なビジネス

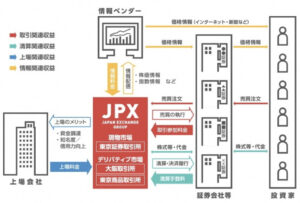

JPXの主要なビジネスは東京証券取引所・大阪取引所の運営です。その他にも、株価情報や指標情報の管理・運営、自主規制機能を有しながらマーケットの平等性を管理する側面も持ち合わせています。

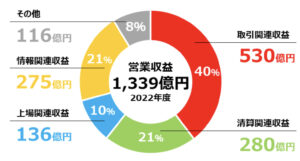

JPXの収益源をざっくり分けると、証券会社から得られる収益と上場企業から得られる収益、株価・指数情報の提供によって得る収益に分けられます。

証券会社等からの収益

①取引関連収益ー売買代金・数量や注文件数に応じて得る収益

→現物やデリバティブの取引高・売買代金に応じた取引料、取引参加両者の資格に応じた基本料、注文件数に応じたアクセス料など

②清算関連収益ー債務引受にかかる収入など

→取引の決済を行う際に徴収する収入。取引の決済と証券の移転に関連する収入である。要するに買い手と売り手の仲介役となることで得られる手数料のようなイメージ

上場企業から得られる収益

③上場関連収益ー新規上場に応じた手数料など

→時価総額や増資の実施等に応じて上場会社から得る収入など

株価・指数情報の提供によって得る収益

④情報関連収益

→取引参加者、情報ベンダー等への相場情報の提供料など

出典:JPX 5つのポイント

特徴的なことは、情報関連収益以外の収益は、有価証券・デリバティブ商品の売買代金に加え、上場企業の時価総額や資金調達額・新規上場企業数に連動していくことです。従って、国内外の経済情勢や各国の金融政策、地政学リスクの動向など、マクロ環境に収益が左右されやすいことが大きな特徴と言えるでしょう。

その外部要因によって変動が起きやすい収益が、全体の70%を占めています。

出典:JPX 5つのポイント

JPXの優位性

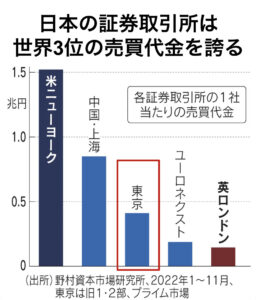

JPXの強みを理解するために、まずは日本の市場規模を見てみましょう。実は日本市場は売買代金ベースで世界3位。アメリカの3分の1以下の市場ですが、世界的に見て小さい市場ではないのです。

出典:日経新聞より作成

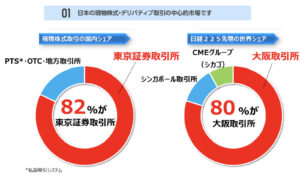

そして、JPXはこの日本市場の中で高いシェアを持っています。日本の多くの株式は東京証券取引所に上場しているため、日本の企業に注目が集まった場合は、JPXを通して投資を行う機会が多くなるのです。

出典:JPX 5つのポイント

この、日本市場における高いシェアがJPXの強みです。

なぜ業績が好調なのか?

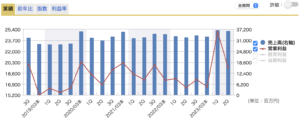

では、JPXの業績推移を見てみましょう。長期的に成長している様子がわかります。2013年に業績が大きく拡大していますが、これは大阪取引所を吸収合併した影響です。

今期は過去最高の売上と利益を達成する予定です。背景には通期の売買代金・取引高が拡大するにつれて、収益が増大する見込みであることが関係しています。

出典:マネックス証券

決算をもう少し細かく見てみます。24年3月期1Qは業績を大きく拡大させています。

出典:マネックス証券

この理由は、収益の拡大です。JPXは売上の上昇に伴ってコストが増えるビジネスではありません。収益の約80億円の大半が利益増に繋がり、営業利益は73億円増(前年同期比40%増)の大幅な増益となりました。

背景には、1日平均売買代金の増加が収益を押し上げたことが関係しています。

出典:決算説明資料より作成

このことから、売買代金が増えれば、JPXの業績も伸びる、という連動性が確認できます。(余談ですが毎日市場の売買代金をチェックしていればJPXの業績予想が行いやすいことでしょう)

ではこの好調の間に、JPXは何をやっていたのでしょうか?

ポイントとなったのは、PBR一倍割れ企業への改善要請です。

実はこの提言のように、証券取引所が企業に対して何かを要請することは異例でした。しかし、この要請を受けて市場参加者たちは

「日本の低PBR企業の資本効率や収益性が向上するのではないか」という思惑が広がり、日本株への注目が集まりました。

日経平均採用銘柄で年初来騰落率の高い銘柄を見ると、低PBRの銘柄が多い印象です(6月末時点)。また、総合商社株もランキングに入っていますから、バフェット効果の追い風もあったと想像できます。

出典:日経新聞 海外売上比率50%以上、海外投資家の保有割合が30%以上

低PBR要請の一件は、自社の業績向上に繋がりますし、日本株全体を盛り上げる意味でも、良い提言であったのではないかと考えます。

新NISAでさらに成長する?

このようにJPXの成長のカギとして、日本株の売買代金増加が挙げられます。そして、そのカギに繋がりそうなことが、2024年から新NISAが始まることです。個人投資家が株式投資を行うきっかけになることでしょう。

では、新NISAによってJPXはさらに成長するのでしょうか?

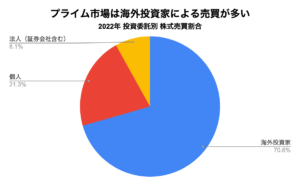

私は売買代金の増加につながることから、基本的にはポジティブに捉えています。しかし、市場に占める個人投資家の割合は全体の20%と決して高くはありません。従って、業績に与える影響は必ずしも大きくはなく、成長ドライバーと考えるにはインパクトが弱いと感じます。

出典:日本証券取引所 投資部門別 株式売買状況より作成

JPXに投資するべき?

いかがでしたしょうか?JPXの株価が上昇する背景には、日本の株式市場の盛り上がりが関係しているのです。日本株に注目が集まるほど、自社の利益が出るビジネスモデルです。

しかし、逆に日本株への注目を自社でコントロールすることは難しく、外部環境の様々な影響を受けやすいことがリスクとも言えます。

一方で、今年はPBR一倍割れへの提言を行い、来年は相場時間の延長(来年11月から大引けの時間が15:30に変更されます)を行うなど自社でできることは行っている印象です。

これらを総合的に考えて、どんな人がJPXに投資するべきでしょうか?

私は「日本の株式市場が盛り上がる!」と信じる人だと思います。

「そんなの日経平均インデックス買えばいいじゃん」と思われるかもしれませんが、2013の大証合併後からの株価推移を見てみると、日経平均のパフォーマンスを大きく上回っています。

出典:株探

一方で(当然ですが)値動きの幅が日経平均よりも大きいことも分かります。概ね相関しているように見えることから、JPXは日経平均のレバレッジ型、と見えないこともありません。

「日本の株式市場はもっと盛り上がる!けど日経平均じゃ面白くないからJPX!」こんな心理で投資されるのが良いと思います。

いかがでしたでしょうか?つばめ投資顧問では今後も投資に役立つ知識を発信していきます。新着記事を見逃さないように、メールマガジンの登録をお願いします!

執筆者

佐々木 悠(ささき はるか)

つばめ投資顧問 アナリスト 1級ファイナンシャル・プランニング技能士

東北学院高校、東京理科大学経営学部卒業。

協同組織金融機関へ入社後、1級ファイナンシャル・プランニング技能士を取得。

銀行勤務時は投資信託を用いた資産形成提案や多重債務者への債務整理業務に従事。

2022年につばめ投資顧問へ入社。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す