半導体の動向が注目されています。

日本企業全体が成長するためには、半導体関連の存在は欠かせないと思います。

半導体はこれまでも話題にされてきましたが、これからは日本の産業をけん引する存在になるでしょう。

ただし、株式投資においては半導体への投資は難しく、皆さんも手痛い経験をしているかもしれません。

今日はなぜ半導体が日本において重要なのか、半導体株の難しさ、そして半導体を長期投資として取り組む際のアプローチについてお話ししたいと思います。

日本の半導体が強いワケ

まず、半導体市場が非常に好調で、東京エレクトロン、信越化学、ディスコは上場来高値となっていて、レーザーテックもそれに近い状態となっています。

長期的に見て大きく上昇しているという状況です。

なぜ半導体がこれほど上昇しているのか、その理由の1つは海外からの注目が高まっているからだと考えられます。

ウォーレン・バフェットが日本株に投資したことで日本株に注目が集まりました。

彼は商社株に投資したので、どちらかというと割安株の観点で日本株を選んだのだと思われますが、成長株の観点で日本株を見た時に外せないのは半導体です。

実際、日経平均株価の構成銘柄を見ると、半導体銘柄の割合が大きくなっていて、海外から見ても日本=半導体というイメージが強まっています。

外国人投資家が日本株を見る時にはやはり日経平均株価を見ることになり、日経平均はほぼ単純株価平均なので、1株あたり株価の大きい値嵩株の変動によって大きく左右されることが多いです。

よって、上記の半導体銘柄の変動によって日経平均株価は大きく動くことになります。

このような状況下で、日経平均が上昇しているのにポートフォリオが上がっていないと感じる方もいるかもしれません。

日経平均には半導体銘柄が大きく影響を与えているため、半導体株を保有していないと市場全体の上昇と同じようにはいかないのです。

なぜ日本の半導体銘柄が強いのでしょうか。

まず、長期的な潮流に乗っていることが大きな要因です。

IT機器がますます普及する中で、半導体は電子機器に必要不可欠であり、進化もしています。

特にここ10年〜15年では、スマートフォンの普及やクラウドの発展により半導体の需要や重要性が増してきています。

これからは自動車やIoTなど、さまざまな分野で半導体の需要増と高度化が見込まれます。

半導体の重要性が高まるなかで、信越化学やレーザーテック、ディスコなどの日本企業は、半導体製造において不可欠な最先端技術を持っていて、そのことが高い付加価値となっています。

半導体において日本企業が技術的にリードしている背景には、最終製品としての半導体生産からは離れ、製造装置や材料の提供に注力したことがあります。

アメリカとの半導体闘争においては最終製品の分野で勝つことは難しくなりましたが、製造装置や材料の分野では日本企業はクライアントの高い要求に応える姿勢が強く、それが今日の付加価値の源泉となっています。

また、日本人の研究精神や細かい作業においての高い技術力も相まって、半導体関連企業が世界でトップランナーとして存在しています。

半導体を作るためには日本の企業が不可欠であり、その結果高い価格でも売れるということになります。

長期潮流に乗っていて高い付加価値を持ち、高い利益率で販売できることから、日本の半導体銘柄に株価はここまで上がっています。

生成AIによる需要が伸びており、特に最先端の半導体が必要とされています。

例えば、チャットGPTなどの生成AIは大量の処理を行っており、そのためにGPU(画像処理半導体)が重要な役割を果たしています。

GPUは同時に大量の情報を処理するもので、このために半導体がますます必要となります。

今後2~3年ではGPUが不足する状況が予想され、この分野が日本において最も注目される成長産業であることは間違いないです。

短期投資としては高難易度

世界に対して優位性がある日本の半導体企業ですが、投資となると難しい側面もあります。

特に短期で見ると、半導体銘柄は値動きが非常に大きいのです。

これは東京エレクトロンの株価推移ですが、上がったり下がったりすることはもちろんなのですが、注意すべき点はその期間で、2022年1月から2023年1月の約1年で株価はほぼ半値になっています。

しかし現在では上場来高値ということで、短い期間で半値になったり倍になったりしています。

このようボラティリティが大きい銘柄は、短期の投資家にとってはやりがいもあるかと思いますがリスクも非常に大きいです。

一方、長期の視点で見ると、例えば東京エレクトロンを2016年頃から持っていれば今では4~5倍になっているということになり、長期では持っていられる銘柄です。

長期の潮流に乗っている銘柄であれば、仮に一時的に高くなった時に買ってしまっても、成長を続けていずれは株価もさらに上がっていくことになります。

よって、半導体銘柄は短期での投資は難しいですが、長期で考えるなら買えるというのが私の意見です。

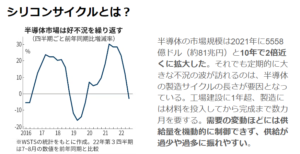

シリコンサイクル

半導体銘柄の株価が大きく変動する原因の一つは、「シリコンサイクル」と呼ばれる現象です。

半導体の製造を増やすためには工場建設に1年以上、製造にはさらに数ヶ月を要し、需要変動に即座に対応できません。

生成AIの需要が急増している中、製造が追いつかず不足状態が続く可能性もありますが、これが解消されると供給過多になり、価格が下落するなどの問題が生じる可能性があります。コロナ初期にパソコン等の需要増により半導体不足となりましたが、今では逆に余っている状況となり、2023年は半導体不況期であったことは間違いありません。

その不況が底を打ったと見られたことで、今半導体銘柄の株価が盛り返しているところです。

半導体の株価は実際の業績などよりもかなり先んじて動く傾向があります。

シリコンサイクルの底は2023年7月頃だったと思われますが、株価は2023年初めには底を打ち上昇し始めていて、決算や半導体の出荷状況を見てから動いていては遅いということになります。

これが短期投資は難しいとする所以です。

どのように買えば良いか

前提として、半導体は「長期潮流」に乗っていて、需要は今後も増え続けると考え、基本的には買いで良いでしょう。

今この瞬間に買っても、長い目で見たらそうそう損はしないだろうと考えています。

ただし、すぐに上がるかどうかは予測が難しく、シリコンサイクルの動向によっては大きく下落することもあります。

買うことに変わりは無くても、当然安い時に買えた方が良いということになります。

よって、余力を残しつつ少しずつ買うというのが戦略として効果的だと思います。

全く買わないのももったいないので、まず少し買って、もしその後株価が下がった時には多めに買って取得単価を下げると良いでしょう。

注意すべき点は、”競争優位性”を保持し続けられるかというところです。

他社の技術が追い付いてきてしまった場合にはシェアが奪われてしまい利益が減ることになってしまいます。

競争優位性を失わない限りは、シリコンサイクルの影響等で半導体銘柄全体が下がっている時には買い増していけば良いと考えます。

株式投資は、「買い」か「売り」かの二者択一ではありません。

少しずつ買う(売る)といった様々な選択肢があります。

多くの可能性を考え、少しずつ進めていくことが、失敗を防ぐためには有用です。

株価の動きは予想できるものではないので、一番うまくいった場合の成果を少し削ってでも慎重に進めるべきだと思います。

0か1かではなく、間にある様々な方法を考えることで、大きな失敗は避けられるでしょう。

これまで半導体銘柄の利点について紹介してきましたが、忘れてはならないのがリスクです。

株価の変動が非常に大きいため、下落する可能性も十分にあります。

1~2年後に必要な資金を全て半導体に投資した場合、たとえ長期潮流に乗っていても、1年後に半額になるタイミングがあるかもしれません。

その時に売らなければならないということになると当然損失となります。

また、半導体が他の何かに取って代わられるような技術革新が絶対に無いとは限りません。

生成AIが今注目を集めていますが、規制や使い勝手の悪さが浮き彫りになり、盛り上がりに欠けてくる可能性もあります。

景気が悪化すると設備投資意欲が下がり、厳しい状況になることもあるでしょう。

投資は完璧なものではなく、様々な方法を学び、試していく必要があります。

そのことを認識し、自分なりの投資スタイルを見つけられれば、あなたも「デキる投資家」になれるはずです。

今後も長期投資に役立つ情報を発信してまいります。更新情報や有益な情報をお届けしますので、以下のボタンから無料のメールマガジンへご登録ください。

YouTubeチャンネルもよろしくお願いします!

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す