2024年に新しいNISAが始まります。

これを機に、投資を始めようと考えている方も多いのではないでしょうか。

しかし、投資をやる上で、落とし穴にはまったり、基本的なことを抑えていなくて後悔することもあったりします。

そうならないように、『新NISA前に知らなきゃ損なこと20選』としてまとめましたのでチェックしておいてください。

目次

- 1.2023年のNISAはまだ使える!

- 2.NISA口座があれば、新NISAは自動的に開設

- 3.慌ててNISAの枠を「埋める」必要はない

- 4.優先すべきはNISAよりiDeCo(若年/高所得)

- 5.「成長投資枠」でも積立できる

- 6.「クレカ積立」でポイントが貯まる

- 7.単元未満株もNISAで買える(しかも無料)

- 8.NISAで米国株も買える!手数料無料!

- 9.短期の株価は予測できない

- 10.専門家の意見は「あと付け講釈」

- 11.悲観は友、楽観は敵

- 12.今良い企業が将来も良いとは限らない

- 13.目先の業績が良くても上がるとは限らない

- 14.長い目で見れば株価は業績を反映する

- 15.結局何もしないやつが勝つ(ことが多い)

- 16.パフォーマンスの良いセクターは毎年入れ替わる

- 17.「オルカン」以外に分散する必要はない

- 18.日経平均はこの10年、ダウに負けてない

- 19.長期なら、株に勝る投資対象はない

- 20.株はいつでも現金化できるし、お金も借りられる

1.2023年のNISAはまだ使える!

新しいNISAに移行するために、現行のNISAは売らなければならないと思うかもしれませんが、その必要はありません。

現行のNISAと新NISAは併存が可能です。

2023年に投資した分は新NISAに上乗せという形になるので、枠がまだあるのであれば使わなければ損ということになります。

現行のNISAは5年という制限があるので、2023年に投資した分は2027年まで非課税となります。

2.NISA口座があれば、新NISAは自動的に開設

既にNISA口座を持っていて、新NISAも同じ金融機関のものを使うのであれば、基本的には新たに口座を作る必要はなく、自動的に移行されます。(詳しくは各金融機関にお問い合わせください。)

一方で、新しくNISA口座を開設する、NISA口座の金融機関を変えるという方は開設手続きが必要となりますのであらかじめ口座を開設しましょう。

NISA口座の金融機関を変更する際に、現行のNISA口座を「廃止」してしまわないように注意してください。

現行のNISAは、新NISA口座の金融機関が違っていても上乗せされますし、廃止してしまうと5年間の非課税を享受できなくなってしまいます。

新たにNISA口座を開設する場合は、SBI証券や楽天証券などの手数料が実質無料のものをおすすめします。

3.慌ててNISAの枠を「埋める」必要はない

新NISAが始まった時に、1年目は積立枠が120万円、成長投資枠が240万円ということになりますが、この360万円の枠をを慌てて埋める必要はありません。

あるいは5年で1,800万円を埋める必要もありません。

現行のNISAでは、今年の枠は今年限りということでしたが、新NISAでは、生涯で1,800万円の枠ということになったので、急いで投資先を決めなくても大丈夫です。

NISA制度自体も恒久措置となり、非課税期間も生涯となるので、投資先をじっくり吟味して少しずつ投資していいですし、まずは勉強してから投資しても良いと思います。

4.優先すべきはNISAよりiDeCo(若年/高所得)

老後の資金のために投資を行うという方が多いと思いますが、今、働いていて収入があるという方は、実はNISAよりも優先するべきことがあります。

それが、iDeCo、あるいは確定拠出年金(企業型DC)です。

なぜなら、iDeCoや確定拠出年金の方が税金面でのメリットが大きいからです。

NISAは投資益に税金がかからないというものなので、利益を出さなければ税制上のメリットを受けることはできません。

一方でiDeCo・確定拠出年金は、投資した分が所得から「控除」されるので、投資した金額と所得税に応じた分が年末調整で確実に還ってくることとなります。

所得税率が高い(=所得が多い)人ほど、還ってくるお金も多くなります。

iDeCo・確定拠出年金は60歳以降まで引き出せないの対し、NISAはいつでも引き出せるというメリットがあります。

iDeCo・確定拠出年金で老後資金を確実に積み上げた上に、+αになるのがNISAの役割だと考えます。

5.「成長投資枠」でも積立できる

新NISAは、「つみたて投資枠」が年間120万円、「成長投資枠」が年間240万となっていて、「つみたて投資枠」で積み立てられる投資信託はある程度決まっていますが、「成長投資枠」の方は制限が無く、何に投資しても大丈夫となっています。

何に投資しても大丈夫ということは、「つみたて投資枠」と同じところに投資しても良いということです。

”成長”と付いているからといって、個別株やアクティブファンドに投資しなければならないというわけではないので覚えておいてください。

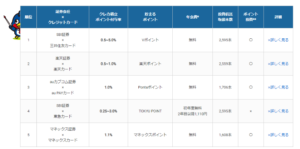

6.「クレカ積立」でポイントが貯まる

月々の積立をクレジットカードで行うと、そのクレジットカードのポイントが貯まります。

もちろん、クレジットカードを使わなくてもよいのですが、手数料もかからず、ポイント分が確実にお得になるので使わない手はないでしょう。

7.単元未満株もNISAで買える(しかも無料)

今までは、日本株に投資しようとすると「基本投資単元」が100株でした。

基本的には100株からしか買えず、単元未満株の取引は手数料が高かったです。

また、全ての株式がNISAで買えるわけでもありませんでした。

しかし新しいNISAでは、単元未満株もNISAで買えるようになり、手数料も無料になります。

これにより、株価が高い銘柄も買うことができますし、分散投資もしやすくなります。

ただし、単元未満だと基本的に株主優待を受けられないということと、株主総会に出席できないこと、指値注文ができないことなどのデメリットもあります。

しかし、特に初心者の方は単元未満株を利用して少しずつ投資した方がリスクを避けられるでしょう。

8.NISAで米国株も買える!手数料無料!

米国株もNISAの対象となり、SBI証券、楽天証券なら米国株の取引きも手数料無料です。

9.短期の株価は予測できない

”ランダムウォーク”という言葉があるくらい、目先の株価の動きを予測することは非常に難しいです。

たまたま当たることもありますが、当て続けることはほぼ不可能と考えてよいと思います。

10.専門家の意見は「あと付け講釈」

専門家が株価の動きを解説している記事やYouTube動画などがたくさんありますが、それは全て株価が動いた”後”に解説したに過ぎず、それによって株価を先読みできるようになるものではありません。

真に受けすぎないように注意しましょう。

11.悲観は友、楽観は敵

これは投資の真理と言えるかもしれません。

リーマン・ショックやコロナ・ショックなど、相場が悲観的になって暴落した時ほどチャンスだったりします。

個別株でも同じことが言えて、叩かれている企業が実は買い時だったということも往々にしてあります。

しかし、叩かれていて、本当にダメだったというケースもあるので、見極める力は必要となります。

世の中の潮流に流されない「胆力」も、株式投資において重要な力と言えます。

逆に世の中が楽観的になって株価が上がりすぎている時は注意が必要です。

そんな時に安易に手を出すと痛い目に遭うかもしれません。

12.今良い企業が将来も良いとは限らない

今、素晴らしい企業として取り沙汰されているのは「GAFAM(Google・Apple・Facebook・Amazon・Microsoft)」といった企業ですが、これらの企業に投資し続ければ良いという確証はありません。

これは2000年と2022年の世界の時価総額ランキングの上位を並べたものですが、多くが入れ替わっています。

2000年時点では上位でも、今となっては凋落してしまっている企業もあります。

今が良いからといって、絶対的な確信を持つのではなく、その時ごとに見極める必要があります。

13.目先の業績が良くても上がるとは限らない

目先の決算が良かったとしても、それによって株価が上がるとは限りません。

需要なことは、これまでどうだったかということよりも、これからどうなるかということであったり、期待と現実のギャップだったりします。

また、相場全体の雰囲気に左右される面も大きいです。

- 株価は 半年後 を織り込む

- 重要なのは 期待と現実 のギャップ

- 「相場全体の雰囲気」が左右

14.長い目で見れば株価は業績を反映する

一方で、長い目で見れば、株価は業績を反映します。

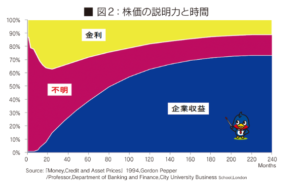

この図は、横軸が時間、縦軸が株価を決定づける要因となっています。

短い期間では、株価の要因の大部分が「不明(相場の雰囲気や投資家心理か?)」となっていますが、期間が長くなるにつれて「企業収益」によって株価が決まってくるようになります。

結局のところ、長い目線での収益力が上がるかというところが最も重要になってきます。

15.結局何もしないやつが勝つ(ことが多い)

高い時に売って、安い時に買い直した方が良いことも確かですが、株価の動きは読めるものではなく、売った後にさらに上がることも珍しくありません。

株価は長い目で見たら右肩上がりになっているので、途中で細かく売り買いしたことによって収益機会を逃すことも多いです。

2003年から2013年にフィデリティという運用会社が行った顧客のパフォーマンスの調査では、成績が一番よかった人の属性は「亡くなっている人」、つまり売買を行えなかった人であり、2位も「運用しているのを忘れている人」でした。

フィデリティは投資信託の会社なので個別株の話ではないですが、少なくとも投資信託に関しては、何もしない方が良かったということです。

私たち長期投資家もこういった心持ちでいればよいのではないかと思います。

もちろん、全く成長しない企業を持っていてもしょうがないので、あくまで成長する企業を買って、あとは忘れているくらいのつもりでいると良いでしょう。

16.パフォーマンスの良いセクターは毎年入れ替わる

成長する企業を選ぶにあたって、目先で調子のよいセクターを選びたくなってしまいますが、年単位で見ると、調子のよいセクターというものは毎年入れ替わっています。

大事なことは、どのセクターが伸びるかを考えるのではなく、各セクターで最も良い企業を選ぶことです。

それによって、セクターの入れ替わりがある中でも安定したポートフォリオを構築できると思います。

17.「オルカン」以外に分散する必要はない

『分散投資』を考えるなら、「e MAXIS Slim 全世界株式(オール・カントリー)」を買うの一択です。

これは”最大分散ポートフォリオ”といって、最もリスクを小さくして一定のパフォーマンスをあげるとされるものなので、インデックスに投資するならこれ以外を選ぶ必要はありません。

さらに、これには全世界の通貨も含まれるので通貨分散も同時に行えます。

リスクを取ってさらに上乗せを狙いたいという人は、個別株であったりアクティブファンドを選ぶということになるかと思います。

18.日経平均はこの10年、ダウに負けてない

株式市場は日本よりもアメリカの方が成長しているようなイメージがありますが、実は日本も劣っているわけではありません。

GDPに関しては日本よりもアメリカの方が成長していますが、株価に影響を与えるのはあくまで「企業」です。

企業が成長し、海外進出などをしていれば、株価は伸びていきます。

発展途上国などは、GDPは大きく伸びるかもしれませんが、外資の力が大きくて国内企業が育っていなかったりして株価は伸びないということも多々あります。

日本市場が劣っていることはなく、個別株に関して言うと、外国企業に投資するより日本企業に投資した方が”よく分かる”という点ではメリットがあります。

19.長期なら、株に勝る投資対象はない

20年、30年先を考えて投資するなら、株式投資が最も成果をあげられるものだと考えます。

株式、国債、金の投資を比べると、株式が圧倒的です。

しかし、株式投資には、リーマン・ショックのように一時的に一気に株価が半分になるというリスクがあるので、目先で資産を減らすわけにはいかない場合や、徐々に取り崩して生活するような場合には、国債や金で持っておいた方が良いということになります。

投資期間が長期になればなるほど、株式投資のリスクは低減し、成果も見込めるでしょう。

20.株はいつでも現金化できるし、お金も借りられる

iDeCoや確定拠出年金と違い、NISAで買っている株はいつでも売って現金化することができます。

お金を株式に拘束されるということはありません。

- 株式投資のメリットは「流動性」にある

- 現金が必要なときに売れば良い

- どうしても売りたくなければ、株を担保にお金を借りられる(証券担保ローン)

生活費3か月分の現金を確保しておけば、あとは投資にまわしてよいと私は考えています。

必要以上の現金を持つことなく、株式投資に充てることで、最終的にはお金持ちになれると思います。

もちろん、きちんと理解して、慣れるまでは少しずつ行うことが肝要となります。

今後も長期投資に役立つ情報を発信してまいります。更新情報や有益な情報をお届けしますので、以下のボタンから無料のメールマガジンへご登録ください。

YouTubeチャンネルもよろしくお願いします!

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す