あなたは全国保証という会社を知っていますか?

実は、この会社は日経マネーや東洋経済、四季報などの、多くのマネー雑誌に高配当企業として取り上げられています。

「聞いたことはあるけれど、何をしているのかわからない。何が良いのかわからない」と感じる方が多いでしょう。

今回は全国保証のビジネスモデルと、将来の売上を予測できる重要な視点を解説します。

株式投資において、未来が見渡せることは大きなメリットになります。そのポイントをわかりやすく解説します。

全国保証のビジネスモデル解説 保証とは何か?

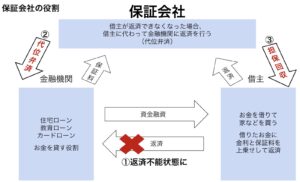

全国保証のビジネスモデルを理解するには、融資における保証の役割を理解する必要があります。

あなたは住宅ローンや教育ローンなど、金融機関からお金を借りていますか?

銀行などの金融機関がお金を貸した場合、そのお金が返ってこないことが最大のリスクです。そのリスクに備えるために保証会社が存在します。

例えば、借主に不測の事態が起こったとします。

勤め先が倒産した、コロナによって仕事がなくなった、お金を使いすぎて返済ができなくなった…

何らかの理由で、借主がお金を返せなくなった場合に、借主に代わって金融機関にお金を返すのが保証会社の役割です。(借主の代わりに金融機関へお金を返すことを、代位弁済といいます)

出典:有価証券報告書より作成

借主が返済不能になった場合、保証会社は担保を回収することで、返済金に充当します。

したがって、保証会社はいかに借主の延滞や破産がないように審査するかが重要になります。担保を返済に当てたとしても、回収しきれない部分が出てきます。これがコストになるのです。

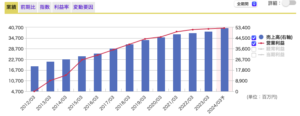

このビジネスで全国保証は着実に成長してきました。

出典:マネックス証券

それはなぜでしょうか?

全国保証は独立系の保証会社と言われています。

実は多くの金融機関は、グループ内に子会社として保証会社を保有しています。

金融機関はグループ会社に保証を依頼することで、信頼関係が既に確立されているため、外部の保証会社よりも手続きが迅速かつ簡易になります。また、グループ内での取引のため、保証料が低く設定されることが一般的です。これは、グループ内取引であるためリスクが低いと見なされ、またグループ会社間での財務上の相互利益を考慮に入れるためです。安く保証をできるなどメリットがあります。しかし、グループ全体で見れば、資金回収ができないリスクを回避しているとは言えません。

そこで、独立系の保証会社である全国保証に保証を依頼することで、リスク分散を行うのです。

全国保証としては、特定の金融機関に依存せず、様々な金融機関を顧客にできることが強みとなります。一方で、グループ子会社で保証できない、リスクが高い融資案件が回って来ることになります。つまり、先に述べた借主の延滞や破産のリスクが高い可能性があるのです。

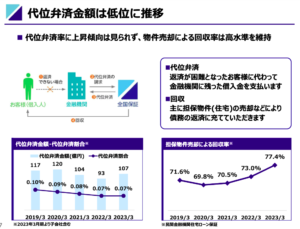

しかし、全国保証の2023年3月期の延滞率は0.07%と低水準を維持しています。(過去15年の水準は0.23%)代位弁済になったとしても、担保の売却による融資金の回収率は77%です。

出典:2023年12月 個人投資家向け会社説明会資料

つまり、コストとなるのは、この担保物件を売却しても回収できなかった損失と、人件費などと考えられます。

結果、営業利益率約80%、当期純利益率約55%という驚異的な業績を達成しているのです。

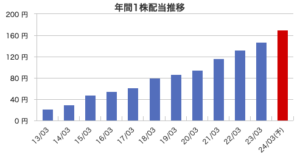

この安定かつ高利益なビジネスが配当金を生み出しています。

出典:マネックス証券

成長の鈍化が始まっている?

全国保証のビジネスをもう一段階深掘りしています。

全国保証が成長するためには、いかに多くの住宅ローンを保証するか?が重要です。これまでは金融機関の提携数を増やすことで、保証数を積み上げてきました。

しかし、現在の金融機関のカバー率は、銀行90%/信用金庫95%と、ほぼ上限に達しています。

出典:各年度有価証券報告書より作成

また、全国保証の今後の成長を考える上で重要な指標があります。

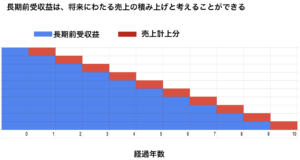

それは、貸借対照表上の「長期前受収益」という負債科目です。

これは、1年以上継続してサービスや商品を提供する契約を結んだ際に、そのサービスを提供していない(保証が発生していない)にも関わらず得た現金を、負債計上する際の勘定科目です。

そして、実際にサービスを提供した場合(住宅ローンの返済が返済される=保証の機会が発生する場合)、長期前収益から売上に計上されるのです。(簡易的に説明していることから、実際の会計管理と異なる場合があります)

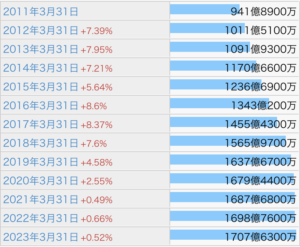

2023年3月31日時点の長期前受収益は1,707億円です。今後は、この負債を取り崩して売上計上していくことになります。

この長期前受収益が全国保証の安定的な収益基盤となるのです。

同時に、取り崩しを上回るペースで新規保証を獲得できれば、将来の売上増につながると考えられます。

しかし、長期前受収益の経過を見ると明らかに増加率が鈍化しています。

出典:IR Bank

したがって、将来の売上に対する資金の蓄積が鈍化してきた、という現状が推察されます。

これが、ここ数年株価が伸び悩んでいる理由だと考えます。

出典:株探

では、全国保証はこの状況に黙っているだけなのでしょうか?

2つの打開策を考えます。

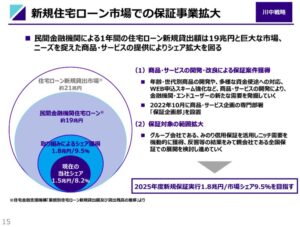

打開策1 新規融資保証のシェア拡大

まずは、新規融資に対してアプローチする策です。1年間で国内で融資される住宅ローンのうち、全国保証が保証している案件は8.2%です。商品の拡充などを行い、8.2%からのシェア拡大を目指します。

出典:2023年12月 個人投資家向け会社説明会資料

しかし、この方向性には懸念点があります。それは金利上昇です。

住宅ローン金利が上昇すると、そもそもの住宅需要が縮小する可能性があります。

全体の融資数が減少すれば、シェアを拡大したとしても、業績に与える影響は限定的となる可能性が考えられます。より長期で考えると、この方向性を重視する場合は、国内人口減少による住宅需要低下にどう対応するのかが問題になります。

私は総合的に考えて、新規融資保証のシェア拡大は懸念点が多い印象を持っています。

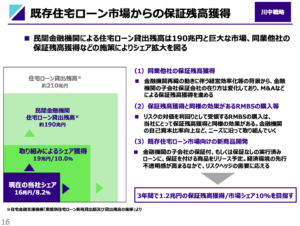

打開策2 既存融資保証のシェア拡大

もう一つは、すでに融資されている案件を自社保証に乗り換える作戦です

出典:2023年12月 個人投資家向け会社説明会資料

具体的には、金融再編の流れで溢れた保証会社をM&Aすることや、証券化した住宅ローンを購入することです。

証券化された住宅ローンの購入は、リスク分散としての役割を発揮したり、住宅ローンの返済から生まれるキャッシュフローを獲得する特徴があります。返済が滞れば回収できない点も保証債権と同じであることから、本業のビジネスと同様の役割を発揮します。

ここでも金利上昇のリスクを考えてみましょう。

金利上昇が、既存融資に対して影響を与えるのは、変動金利の案件です。しかし、仮に金利が急上昇したとしても、支払いの上昇幅は25%までと決められているルールがあります。しかも「金利が上昇したから、来月から支払いが増えます」という事は無く、半年程度猶予があることから、返済額が急に増加するわけではありません。

なお、全国保証の住宅ローンの案件は、借入3000万円、返済35年が平均的なケースのようです。この場合、金利が0.5%上昇した場合の返済額の増加は7,000円程度のようです。借主が急に返済ができなくなり、全国保証の代位弁済率が急上昇する可能性は低いものと考えます。

したがって、既存融資からシェアを拡大する方向性は実現可能性が高いものと考えます。

まとめ 投資する上で気をつけるべきポイント

ここまでをまとめます。

- 全国保証は保証実績を積み上げ、安定的なビジネスモデルである

- このストック収益に基づく配当金は、目先減配の可能性は低い

- しかし、将来の売上成長の原資となる長期前受収益の成長率は鈍化している

- したがって、10~20年後の長期目線では減配となる可能性がある

- 対応策として、保証会社のM&A等でシェア拡大を目指す

最後に、株価の評価を考えます。

23年12月28日 終値時点のPERは12.4倍です。これだけの業績の実績を誇りながら、このPER水準に落ち着いている理由は、成長性の懸念が反映されているものと考えます。

とはいえ、これまで積み上げてきた保証が売上に計上されることから安定感もあります。したがって、同社に投資する1番のメリットは配当金と株主優待であると考えます。

23年12月28日 終値時点の配当利回りは3.21%。株主優待であるクオカードも考慮した、総配当利回りは約3.77%です。安定的なビジネスに裏付けされた配当金は、安心感があります。少なくとも目先、配当金が減る可能性は低いでしょう。

リスクを考えると、全国保証が成長してきた背景には、低金利によって住宅ローンが組みやすい環境下にあったことを考慮するべきでしょう。今後金利が上昇した場合は、全国保証のビジネスに多くの悪影響を与えると考えられます。これが現実となれば、ますます成長鈍化の色合いが強くなり、長期的には減配となる可能性が高くなります。

長期前受収益の変化や国内金利動向をチェックしながら、将来の成長度合いを予測し、投資することがポイントになりそうです。

いかがでしたでしょうか?つばめ投資顧問では、投資に役立つ情報をお届けします。

最新情報を見逃さないように、メールマガジンの登録をお願いします!

執筆者

佐々木 悠(ささき はるか)

つばめ投資顧問 アナリスト 1級ファイナンシャル・プランニング技能士

東北学院高校、東京理科大学経営学部卒業。

協同組織金融機関へ入社後、1級ファイナンシャル・プランニング技能士を取得。

銀行勤務時は投資信託を用いた資産形成提案や多重債務者への債務整理業務に従事。

2022年につばめ投資顧問へ入社。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す