今回は、2024年の株式市場のリスクについてお話しいたします。

証券会社や金融機関は楽観的な相場予想を述べているようです。

ただし、楽観的な時期ほど注意が必要であり、新しいNISAが導入されたことで株式市場に対する楽観的な動きが広がっている一方で、リスクも存在します。

楽観が広がっている時こそ気を引き締めなければならないということで、改めてリスクについて考えてみたいと思います。

目次

楽観ムードの時こそ慎重に

まず、バフェットの名言にこのようなものがあります。

他の人々が貪欲であるときに恐れ、他の人々が恐れているときに貪欲であろう

これさえ徹底できれば、少なくとも大きな失敗は避けられると思います。

例えば、日本のバブルやアメリカのITバブルの時に高値掴みをしてしまうと後で大変なことになったでしょうし、逆にリーマンショックやコロナショックの時は後から考えると絶好の投資チャンスだったと言えます。

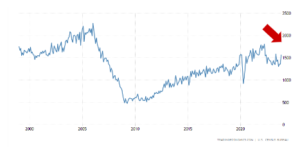

それを踏まえて現在の相場を見てみると、2023年末から、ダウ平均は上がり続けていて、楽観に包まれているように感じられます。

上がった理由としては、長く続いてきた利上げが終わり、早期に利下げが行われるのではないかと推測されているからです。

金利が下がれば株価は上がりやすくなるので、それを見込んでいるものと思われます。

なぜ金利を引き下げるのかというと、一つにはインフレが収まるとされていることがあります。

インフレが収まるということは景気が後退するということでもありますが、2023年は景気後退が訪れるとされていながら実際には景気後退しなかったことで、上手くソフトランディングできたという見方も広がっています。

このように楽観論が広がる時こそ、冷静になって潜在するリスクを考えてみる必要があります。

2024年、起こり得るリスク

1.前のめりの株式市場

金利の引き下げを期待して、先んじて株価が上昇していますが、果たして想定通りになるのかという懐疑的な見方もあります。

2.金利上昇の副作用

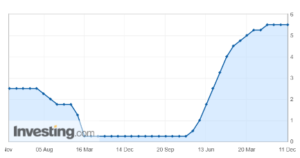

政策金利は、コロナでほぼゼロ金利まで下げたところから一気に5.5%というところまで上げてきました。

一般的に金利上昇は大きな副作用があると言われており、住宅を購入するためには借入の必要があることから住宅需要が低下し、不動産価格につながります。

また、借入の多い企業は金利上昇により収益が圧迫され、経営が苦しくなり、倒産してしまうこともあります。

しかし、株式市場は金利上昇を先取りして動く傾向があります。

一方で金利の上昇が実体経済に影響を与えるまでには時間がかかります。

例えば3年や5年で借りている人だと、その期間は金利は据え置きで、借り換えのタイミングで金利が上がることになります。

それを考えると、影響が出てくるのは2024年・2025年というところになるかと思われます。

少し影響が出始めたように見えるのが住宅着工件数です。

リーマンショック後に減退したものの、その後伸び続け、コロナ後も在宅需要の増加等で伸びていましたが、ピークアウトしたように見えます。

まだどう動くか分からない部分もありますが、減少していく可能性も十分にあります。

アメリカでは目先では景気後退が起こっていないですが、今後も悪化しないということではありません。

また、欧州や中国の景気が冷え込んでいるという現状もあります。

緩やかに景気が悪化していくのであればまだ良いのですが、大企業が倒産したり、それが金融機関に波及したりすると、一過性では収まらない経済の冷え込みを呼び込む可能性があります。

3.失業なき景気後退

金利の上昇は止まるとしても、そのまま引き下げに転じるかというと疑問があります。

FRBが金利を決める際に重視するのが「失業率」と「インフレ率」です。

失業率は低い方が良く、インフレ率は2%の目標を掲げています。

実は今のアメリカの失業率は約3.7%で、かつてないほど良い状況です。

FRBも金利を積極的に下げたいわけではなく、失業率が下がっていないのであれば金利を引き下げる理由もありません。

むしろ本当に景気が悪化した時のために金利の引き下げ余地を残しておきたいというところもあります。

アメリカではむしろ労働者不足の状態が続いていました。

労働力を確保するためには賃金を上げる必要があり、労働者の賃金が上がることで消費が活性化し、景気を支えていました。

しかし、労働力が充足してきて、これ以上賃金を上げる必要がなくなると、個人消費の減少につながります。

経営者としては、コロナ後のような労働力不足にならないようにするために解雇までは行わず、その結果、賃金は上がらないものの失業率も上がらないという状態となり、FRBが金利の引き下げに二の足を踏むことも考えられます。

インフレ率についても、インフレ傾向は低下してきていますが、まだ高いところにあるので、これが下がらないことには利下げも難しいかと思われます。

また、中東情勢が不安定で、輸送コストなどが上がると、コストプッシュインフレが続く可能性があり、そうなると金利の引き下げは難しいということになります。

重要なのは「準備すること」

もちろん、今の楽観的な想定通りに事が運ぶ可能性もありますし、私が挙げたリスクやその他の要因によって株価が急落する可能性もあります。

しかし、世界経済の成長やリスクプレミアムによって、長期間になればなるほど株価はプラスに推移するものです。

ただし、目先のことは分からないという姿勢でいることが賢明であると思います。

その中で、私たちは何を準備するべきでしょうか。

長期的に考えれば「上がる」(ものを買う)

インデックスや、価値が伸び続けている企業であれば、5年・10年で考えると上がる可能性が非常に高いので、そういったものを買いましょう。

ただし、途中では急落・暴落も

どのような要因によるかは分かりませんが、途中で株価が暴落する可能性もあります。

しかし、暴落を待っていていつまでも買えないという状況もあり得ます。

上がり続ける可能性も考える必要があります。

長期投資の基本姿勢

- 数年経てば上がるのだから、とにかく買う

- 下がったら、良いものをさらに買う

- 買ったらよほどのことがない限り持ち続ける

これらを実践するためには、「良いもの」を選ぶ選球眼と、感情に惑わされないことが大事となります。

今後も長期投資に役立つ情報を発信してまいります。更新情報や有益な情報をお届けしますので、以下のボタンから無料のメールマガジンへご登録ください。

YouTubeチャンネルもよろしくお願いします!

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す