今、訪日外国人が大量に押し寄せてきています。

ということは、ANAやJALなどの航空株はチャンスではないか?という期待が高まります。

今回は最新決算を分析し、投資する際の5つのポイントを解説します!

- 注意点はないのか?

- コロナ前から何が変わったのか?

- 本当に今から投資して良いのか?

こういった疑問を考えていきます。

目次

ANA コロナ前を上回り好調

まずはANAの最新決算を分析します。

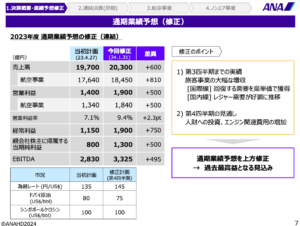

最新の24年3月期第3四半期累計の売上高は1兆5,400億円(2019年第3四半期比+3.3%)、営業利益は2,100億円(同+31%)です。第3四半期累計の営業利益が、過去最高を達成しています。絶好調と言えるでしょう。

第2四半期時点では見送っていた上方修正も発表されました。

P&Wが開発するエンジンに関して、品質の懸念が出ている悪影響がありましたが、それ以上に航空需要増加の好影響がありました。(しかし株価は大きく反応はせず、折り込み済みだったようです)

出典:24年3月期第3四半期 決算会説明資料

特に目立つのは、コロナ前に比べて利益率が大幅に改善していることです。

2019年の通期営業利益率は8.0%であるのに対し、2024年3月期第3四半期累計時点の営業利益率は13.6%です。これは、コロナ禍に大型機材の早期退役させるなど固定費を削減した結果です。このようにエネルギー価格の上昇などの悪影響がありながらも、コストカットを実現できています。その中で航空需要が回復したことで、現在の好調がもたらされています。

総じてコロナ禍を乗り越え、回復・成長途上にある状態に見えます。

JAL 利益はコロナ前以下だが、想定よりも好調

次にJALの決算を分析します。

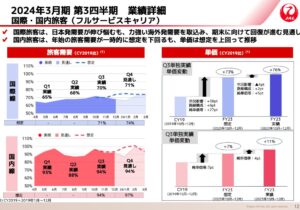

最新の24年3月期第3四半期累計の売上高は1兆2,493億円(同+10%)、営業利益は1,289億円(同▲13%)です。利益はコロナ前に届いていません。

しかし、24年3月期の通期税引前利益予想は1,300億円ですから、すでに通期予想をほぼ達成している決算となっています。そして、この予想は2Q時点で上方修正を行ったものです。

通期予想を早期に達成できた理由は、国内線・国際線の両方の旅客需要が、想定よりも回復したことにあります。24年3月期は残り2ヶ月ですが、順調な様子がわかります。

出典:24年3月期第三四半期 決算説明資料

気になる点は、24年1月1日に発生した海上保安庁機との衝突事故の影響ですが、営業費用が150億円増加、羽田空港C滑走路閉鎖に伴う減収は約20億円とされています。特に衝突事故に関する損害は、航空保険が適用される見込みのようです。まとめると、衝突事故が業績に与える影響は限定的と言えるでしょう。

ANAもJALも目先の業績は、好調です。

特にANAはコストカットを実現し、勢いがある印象です。(JALは一度経営破綻していることから、コストカットできるものが少ないのかもしれません)

では、この決算を受けてANA、JALに投資する上で注意点はないのか?

5つのポイントを解説します。

ポイント1 インバウンドが増加する?

更に業績が拡大する余地があるとすれば、訪日外国人の増加です。

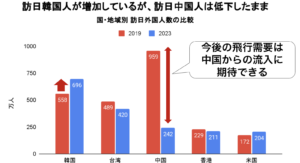

日本政府観光局(JNTO)の調査によると2023年の訪日外国人の人数は2506万人です。2019年比較で8割程度の戻りですが、2022年が282万人だったことを踏まえると、急回復しています。

出典:日本政府観光局(JNTO)より作成

では誰が日本に来ているのでしょうか?訪日外国人の内訳を見てみましょう。

出典:日本政府観光局(JNTO)より作成

韓国からの訪日者が増えています。これは日韓関係の安定化や、円安の影響と言われています。一方で、ここからの上昇可能性となるのが、中国人観光客の回復です。意外にも、コロナ禍から75%ほど下落したままなのです。

中国人観光客が戻らない理由は、中国政府が日本行きの海外旅行商品の販売禁止措置をしていることや、帰国時の入国制限を継続している影響です。中国政府の「ゼロコロナ政策」の名残とも言えます。(台湾情勢も踏まえ日本・米国向けの渡航に慎重な中国政府の考えもあるようです)

この各種規制がどこまで続くかがポイントになりそうです。中国政府の動向によっては、もう一段階観光客が増加する可能性があるでしょう。

ポイント2 25年3月期の決算はどうなる?

では、24年3月期のその先、25年3月期はどのようになるのでしょうか?

近年の営業利益の実績と予想を見てみましょう。

ANAの過去最高の営業利益は2019年の1,650億円ですから、今期・来期ともに過去最高を達成する見込みです。一方でJALは2016年の2,090億円が過去最高です。

2016年と2019年の両社の決算から、航空業界が利益を出せる要因を考えてみます。

- 国内や米国の景気が悪化していないこと

- 訪日客数が増加していること

- 円安傾向が継続すること

- 燃料コストの大幅な増加がないこと

これらは2024年現在の状況と似ている部分があります。

元々、航空業界は景気変動など外部環境の影響を大きく受ける業界です。当然ですが、ANAやJALがここから成長していくためには、人々の移動を妨げるようなネガティブ要因が少ないことが大切です。

来期以降は、先に述べた中国人観光客回復の期待もあります。こういった要因が組み合わさることで、更なる成長期待ができるでしょう。

ポイント3 コロナ禍の影響は?

一方で、コロナ禍では両社ともに大きなダメージを受けました。

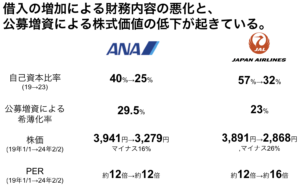

具体的には借入金の増加と公募増資による株式価値の低下です。

出典:株探より作成

両社ともにコロナ禍で運営資金の確保が必要でした。2020年から2021年にかけてANAは1兆円、JALは5000億円近くの借入を行っています。今後はこの返済を行う必要があるため、利益を創出したとしても、返済などに充当され、成長投資がやりにくい状況かもしれません。そもそも支払利息の増加によって、利益が圧迫される懸念もあります。

そして、株価に悪影響を与えているのは公募増資です。

特にANAは現在はコロナ前と同水準のPERでありながら、利益も稼げているのにも関わらず、株価はコロナ前の2019年よりも低いままです。

これは公募増資によって発行株数が増えることで1株あたり利益(EPS)が下落したためです。すなわち、1株あたりの価値が減少し、同じPERで考えると株価は低くなってしまいます。

つまり、「2019年に比べて株価が安いから、ここから上昇余地がある」と考えるのは危険です。コロナ前の4,000円前後を超えるようになるためには、まだまだここからの利益成長が必要です。

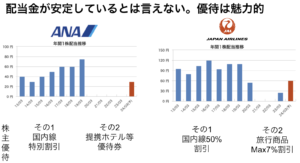

ポイント4 配当・優待はどうなる?

では配当金などの株主還元はどうでしょうか?

両社の株主還元を確認してみましょう。

出典:マネックス証券、各社ホームページより作成

まず配当金について注意したいのは、業績が悪ければ減配する企業であるという点です。逆に今後の業績が伸びていけば、増配する期待もあるでしょう。

しかし、ここでもポイントになるのは公募増資の影響です。企業の視点で考えると、株式数が増加しているため、コロナ前と同水準の配当金を出すことに抵抗があるはずです。

それを上回る利益成長があれば良いのですが、借入金の返済などに資金が流れる可能性もあります。そもそも配当利回りが高い企業ではありませんから、配当に期待して投資をするというのは、あまり良い方針ではないと考えます。

(旅行が好きで優待が欲しい、というのであれば、それはそれで良いと思います)

ポイント5 今から投資していい?

これらをまとめて、今から投資して良いのか?を考えます。

出典:株探より作成

まず、目先の業績や観光客動向は、好調です。

さらに、中国人観光客の回復という期待もあります。ANAに限定すれば、固定資産の整理に伴う利益効率の改善も行われています。

今から航空株に投資される際は、まずプラスの要因を整理し何に期待するかを考えるべきでしょう。

- 観光客の増加に期待するのか(円安継続、中国政府の動向など)

- ANAの利益率改善による成長期待か

- 株主優待へ期待か

一方でマイナスの要因があることも事実です。

- 借入金の増加

- 公募増資による株価の上がりづらさ

- 配当金に対する期待の剥落

私の意見では、長期的に安心できるか?と言われると、やや疑問です。なぜならば景気・経済変動によっては、大きく収益と株価が落ち込む企業であるためです。加えて公募増資による株式価値の希薄化も気になります。

PER水準では、既にコロナ前と同等かそれ以上です。ここからどこまで投資のうまみがあるか…

ここを考えることで、投資判断が別れる状態だと感じます。

いかがでしたでしょうか?つばめ投資顧問では、投資に役立つ情報を発信しています。

最新情報を見逃さないように、メールマガジンの登録をお願いします!

執筆者

佐々木 悠(ささき はるか)

つばめ投資顧問 アナリスト 1級ファイナンシャル・プランニング技能士

東北学院高校、東京理科大学経営学部卒業。

協同組織金融機関へ入社後、1級ファイナンシャル・プランニング技能士を取得。

銀行勤務時は投資信託を用いた資産形成提案や多重債務者への債務整理業務に従事。

2022年につばめ投資顧問へ入社。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す