今回は三菱商事についてです。

直近では上限5,000億円の自己株式取得を行うなど、株主還元にも積極的な姿勢を見せていることで、株価が大きく上昇しています。

長期的な観点から三菱商事を分析し、今後成長していけるかどうかを考えてみたいと思います。

バフェット効果で株価急上昇

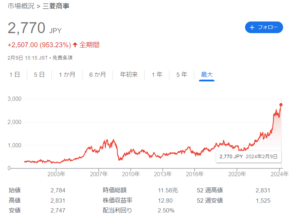

三菱商事の株価ですが、2005年頃に資源高などもあって上昇したもののリーマンショックで大きく下落し、その後長らく上がらない期間が続きました。

最近になって、業績が上向いたこと、2019年にウォーレン・バフェットが日本の商社を買い始めたこと、割安株に注目が集まったことなどがあり、株価が大きく上昇しています。

配当も手厚くて、株価が低かった期間には、配当利回りが3~4%ほどありました。

今は株価が上がった分配当利回りが下がって2.5%となっていますが、PERはまだ12.8倍で割安にも見えます。

バフェットも、ビジネスが堅調で配当利回りが高いにもかかわらず割安に放置されていたという観点で目を付けたと言っています。

三菱商事ってどんな会社?

「三菱商事」というと、三菱財閥のトップ企業で、とても優秀な人たちが働いているというイメージがあると思います。

実際に、私の周りの、東京大学の中でも特に優秀な人たちが三菱商事に就職して行きました。

一方で、三菱商事が何をやっている企業なのか理解している人はほとんどいないのではないでしょうか。

三菱商事の社内でも、全てを把握している人はあまりいないのではないかと思えるほど、事業が多岐に及んでいます。

元々の商社のビジネスというと、モノを作る・仕入れる・売るというバリューチェーンを仕切ることで事業を拡大してきました。

いろいろな産業に関わって、海外から輸入してきて消費者に販売するというのがかつての商社でした。

しかし、インターネットが普及して、海外のものでも個人レベルで輸入できるようになると、卸売業としての商社のビジネスは見方によっては”中抜き”であり、一時期は「商社不要論」も唱えられました。

投資の会社

商社が今力を入れているのはどちらかというと投資ビジネスです。

企業や資源に投資をして、その投資の利益を会社の利益とするビジネスです。

もちろん、ただ投資するだけではなく、三菱商事の優秀な人材が、投資した企業の社長になるなどして運営を行ったりもします。

三菱商事は今投資を軸にしていて、投資を行うということは様々な産業に分かれていくということで、これほど事業が幅広くなっています。

投資も簡単ではなく、上手くいかないこともありますし、優位性を発揮しにくい部分もあります。

分散するほど、三菱商事としての専門性は無くなってしまいます。

資源ビジネス

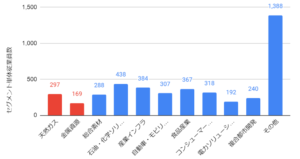

三菱商事が比較的重きを置いている部分が「天然ガスグループ」「金属資源グループ」といった資源ビジネスです。

天然ガスのプラントなどに直接資金を投入して、そこから産出される天然ガスや金属資源を売ることで利益を得るというものです。

この投資は基本的に複数の会社が投資しあって利益も分け合うもので、一般の個人投資家や小さな会社ではなかなかできるものではありません。

三菱商事は昔から作り上げてきた海外のネットワークや優秀な人材を活かし、大きなお金を資源に投入してきました。

リーマンショック前には”資源バブル”があり石油価格も高騰していて、その頃から資源に大きく投資してきました。

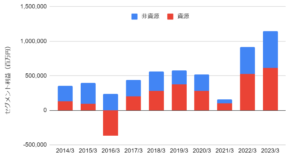

その結果、資源ビジネスによる利益が大きくなって、2023年3月期には資源ビジネスからの利益が全体の半分以上となっています。

直近でも資源価格が高騰していて、大きな利益をあげています。

三菱商事は資源ビジネスによって成功してきたと言えます。

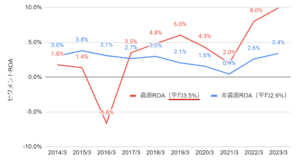

それが利益率にも表れていて、資源の利益率が非資源に比べて明らかに高くなっています。

直近では利益率が10%にもなっていて、資源がかなりおいしいビジネスになっていることがうかがえます。

非資源のビジネスは安定しているとも言えますが、平均して3%くらいで、あまり上がっていはいません。

一方で、グラフを見れば分かる通り、大きく赤字になっているところもあります。

2016年は銅の鉱山の収益性が上がらず、赤字となりました。

資源ビジネスはこういった大きなリスクを伴う事業でもあります。

また、資源価格の影響も大きく、リーマンショックやコロナショックの時には資源価格が大きく下がりました。

今は資源価格が上がっていますが、これがまたいつ下がるか分かりません。

直近10年の資源ROAは3.5%で、非資源よりも高くはなっているものの、リスクも高いです。

今は業績が良くて株価が上がっていますが、この業績は資源価格に支えられたものであり、この後資源価格が下落するようであれば、業績・株価の停滞は避けられないかと思われます。

しかし、これほど大きく儲けられる資源ビジネスは辞められないでしょうし、逆に非資源の方をコツコツやっていく人たちのモチベーションも上がらないのではないかと思います。

三菱商事で働く優秀なサラリーマン

次は三菱商事の従業員に焦点を当てたいと思います。

従業員数が5,448名と、トヨタが10万人以上であることを考えると大企業にしては少なく、少数精鋭であると言えます。

平均勤続年数18年6ヶ月というのも上場企業の中ではかなり長い方だと思います。

そして、平均年間給与が2,000万円近くもあるということで、優秀な人材が長く務めるのも納得です。

しかし、その優秀な人材が配属される先は、ほとんどがあまり儲からない非資源の分野になります。

私の想像の範囲にはなりますが、あまり儲からないビジネスをやっていると、一部の人はもっとやりがいのある所に出ていくのではないかと思います。

イメージとしてはイノベーティブな会社ではありません。

急成長の期待は薄い

一人2,000万円の賃金を払ってもこれだけの利益を出せるのであれば良いという考え方もできますが、投資をして利益を出して、その利益をまた投資にまわして元手を増やしていけば、額としての利益が増えていくことは当然です。

一般の株式投資も同じで、配当利回りが同じ3%でも、100万円投資したら3万円ですが、1億円投資したら300万円になります。

利益が増えていくのは当然として、三菱商事の利益の増え方は必ずしも高くはなく、平均して3%ほどです。

レバレッジで2倍投資したとしても6%です。

直近の実績のROEは15%ほどありますが、それは資源価格が高騰しているからであって、これが下がってくると、過去の平均では6~8%の水準になります。

この水準は上場企業としては普通です。

今、株価は急上昇していますが、このまま上がり続けることはまずなく、資源価格の下落もあり得ますし、業績が急拡大することも考えにくいです。

”綺麗な”ビジネスは儲かるのか?

三菱商事は、「グリーン」と「DX」に力を入れていくと言っています。

この分野でこれまでの三菱商事の強みを活かしきれるか疑問があります。

風力発電のプラントに投資したりしていますが、グリーンエネルギーの収益性は未知数です。

社会的にイメージの良い”綺麗な”ビジネスに投資して儲かるのでしょうか。

これまでは、資源のプラントのような、過酷であまり綺麗なイメージじゃないところに大きく投資したからこそ儲かっている部分があると思います。

また、三菱商事に「DX」がやれるイメージも無いですし、たとえ優秀な人材であっても社内で異動を繰り返していては専門性が身に付かず、その分野で平均を上回ることは難しいでしょう。

今後、綺麗じゃない分野への投資を減らしていくとすると、儲かる種が無くなってしまうのではないかと思います。

今資源で儲かっているのは、十数年前の投資がようやく花開いたという状況であり、今新たな種を蒔いておかないと十年後どうなっているかということは疑問視せざるを得ません。

優れている点

三菱商事のビジネスは収益性が良くないのですが、一方で投下資本の理論でどんどん成長していることも確かです。

投下資本を増やしていくために最も重要なことは「失敗をしないこと」です。

バフェットも投資の原則としてこれを掲げています。

原則1:絶対に損をしないこと

原則2:原則1を忘れないこと

つまり、大事なことは博打して大きな成功をすることではなく、失敗しないことを続けることだということです。

投資ビジネスでは、収益性は変動しても、投下資本が増えている限りは利益は増えていきます。

しかし、何らかの要因で投下資本が大きく減ってしまうことがあると、継続的な成長はできなくなります。

よって、三菱商事の成功において最も重要なことは「失敗しないこと」となります。

その点では、三菱商事には失敗しない優秀なサラリーマンがそろっているので、結果的に三菱商事は強いということになります。

ここがバフェットが目を付けた理由なのではないかと思います。

三菱商事は失敗せず上手くやっていくだろうとは思いますが、上手くやっていくことと大きなリターンをもたらすことは別の話になります。

おそらく、今後持ち続けてもそこまで大きなリターンをもたらすことはないと思います。

今回、自己株式取得を行うことや配当を増やしていくという発表をしましたが、配当で払い出すということは投下資本の増加が疎かになってしまうことになります。

株主還元ばかりしていると、大して成功しないビジネスが出来上がってしまうので、その点には注意が必要です。

三菱商事に投資するなら…

それほど大きな成長は期待できない三菱商事に投資するとしたら、安い時に投資するべきです。

それがいつかというと、資源価格が下落してうだつが上がらなくなった時です。

もし大きく下がった時に買えたとしたら、業績と株価の乖離が解消するタイミングで大きなリターンを得られる可能性もあります。

とにかく買うタイミングが重要であり、ただ長期で持ち続けるだけではあまり期待できない銘柄と言えます。

そう考えると、株価が上昇している今のタイミングは一つの売り時とも考えられます。

買うなら、大きく下がった時や停滞している時ということになります。

割安株が今伸びていますが、流行が終わると動きが無い期間が続く傾向があります。

今が良いものばかり見ていると一向に投資成果は上がりません。

むしろ、みんなは見ていないけど実は良い銘柄を掘り出すことが長期投資の本質だと思います。

今後も長期投資に役立つ情報を発信してまいります。更新情報や有益な情報をお届けしますので、以下のボタンから無料のメールマガジンへご登録ください。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す