今回はソフトバンクグループについてです。

ついに株価が上昇してきましたが、その背景にはかつて3.3兆円で買収したARMが、2023年9月に上場したことがあります。

今からでもソフトバンクグループの株を買いたいという人も多いかと思いますが、そもそもソフトバンクは長期投資に適した銘柄なのでしょうか。

ARMの急伸

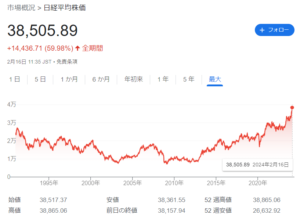

日経平均株価が38,000円を超え、史上最高値に迫る勢いです。

直近の上昇の大きな担い手になっているのがソフトバンクグループです。

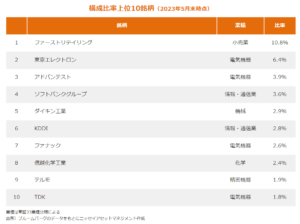

日経平均の構成比率が、ソフトバンクは3.6%と4番目に大きい割合を占めていて、ソフトバンクの株価上昇が日経平均の上昇に寄与することとなります。

【日経平均株価は”偏った”指数】

日経平均株価は少数の銘柄で大部分を占めていて、必ずしも日本株全体を表すものではありません。

「日経平均はこんなに上がっているのに自分のポートフォリオは全然上がらない」ということは往々にしてあります。

今日経平均がなぜ上がっているかというと、東京エレクトロンやアドバンテストなどの半導体関連の銘柄が大きく上昇しているからですが、ソフトバンクグループの株価が上昇しているのは、子会社のARMホールディングスの上昇によるものです。

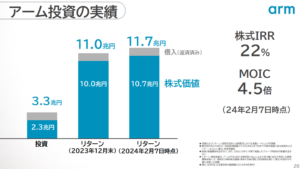

ARMは、2016年にソフトバンクグループが3.3兆円もかけて購入したイギリスの会社です。

最近まではNVIDIAに売却する話がありましたが、当局の規制により頓挫し、仕方なくわずかな株を手放して上場させました。

株式の9割以上をソフトバンクグループが持っている状態です。

そんな中でARMの株価がこれほど大きく上昇しています。

アメリカにはストップ高が無く、上がる時にはとことん上がります。

株式の9割以上を持つ子会社の株価が上がると当然ソフトバンクグループの株価も上がることになります。

半導体の中でも特にAIが注目されていますが、ARMがAIに注力するということがソフトバンクの決算説明会でアメリカにも知れ渡り、一気に上昇したものと見られます。

ソフトバンクが9割以上持っていて市場にほとんど出回らないので、買いたい人は高値でも買うところがあります。

さすがに上がり方が急すぎるようにも見えますが、ARMが長期的に成長してきたことも確かで、今後も成長を続ける可能性もあります。

ARMってどんな会社?

ARMは半導体の設計図を書く会社です。

半導体を製造するわけではなく、とにかく研究開発を行って、良い半導体の作り方の特許を取って、それをクアルコムやサムスンなどの半導体製造会社に売り込んで、ARMの設計図を採用した商品が出荷されるとARMに特許料が入ってくることになります。

ARMの設計図の特徴は「省電力」であり、これがハマるものがスマートフォンです。

スマートフォンなどの「モバイルアプリケーション」の分野では99%以上のシェアを誇り、ほぼ全てのスマートフォンにARMの技術が使われていると言って過言ではありません。

売上の規模としてはそこまで大きくはならないですが、特許料のみを売っているのでコストがほとんどかからず収入があるということになります。

そこに目を付けたのが2016年の孫正義さんです。

当時の売上高は1,000億円ほどのARMをなんと3.3兆円もかけて買収しました。

それが今では11.7兆円になっています。(これは決算発表前の数字で、その後株価が上がっているので現在は約20兆円)

ソフトバンク=孫正義

ソフトバンクグループというとやはり孫正義氏の会社だと言えます。

黎明期にはアメリカのYahoo!を日本に持ってくるということで購入したり、イギリスのボーダフォンを高値で買ったりしました。

当時は財務的に厳しかったですが、今ではお金を稼ぐ機械となっています。

すなわち、孫さんが社運をかけて投資したものはほぼ成功していると言えます。

一方でWeworkへの投資など、失敗もあります。

ITバブルがはじけた時には株価が99%減になることもありました。

失敗があるからこそ成功があるとも思えますし、孫さんに先見の明があるのは間違いないでしょう。

世界に先んじる株価

しかし、この「先見の明」は投資の世界では難しいもので、2000年頃のITバブルの時には「インターネットが世界を変える」と言われてネット関連会社の株価がどんどん上がり、そのバブルははじけました。

一方で、現在の社会では間違いなくインターネットが世界を変えています。

見方としては間違っていないものの、株価の方が早すぎるバブルを生んでしまって、その後、幻滅期が生じてしますところがあります。

そういう意味では、今回のARMの上昇には似たものを感じます。

ARMはソフトバンクが買収してからも順調に業績を伸ばしてきました。

2016年から2023年にかけて売上高は約2倍に伸びています。

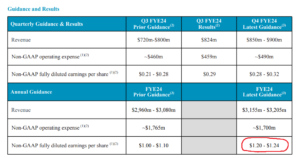

しかし、営業利益率としては30~40%で推移していて、大きく利益を出しているというわけではありません。

売上が7年で2倍ということで、年あたりの成長率は10%くらいで、利益の成長率も同じくらいだと思われます。

1株あたり利益は1.20~1.24ドルということで、現在のPERは100倍を超えることになり、さすがに高すぎるという印象は拭えません。

このPER100倍を許容できるほど大きく上昇するかというと疑問があります。

AIの代表的な銘柄としてNVIDIAがあります。

AIを動かすために必要な、NVIDIAが作るGPUが足りないということで話題となっていますが、このGPUにARMの設計図は使われていません。

ARMも確かに成長はすると思われますが、NVIDIAのように急激に成長するわけでは必ずしもないと考えられます。

よって、今のARMの株価は高すぎるという印象です。

一方で今後への期待値があることも確かです。

Microsoftなどに協力しているという情報が株価の上昇の一因となったとも考えられます。

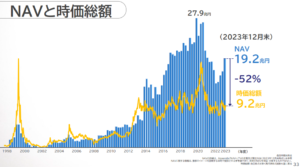

NAVと時価総額

結局のところ今のソフトバンクグループの株価はどうなのでしょか。

ソフトバンクグループがしきりに強調しているのが「NAV」です。

NAV(Net Asset Value)とはソフトバンクグループが保有している株の時価総額とソフトバンクグループの時価総額を比べたものです。

ソフトバンクグループという箱があって、その箱の中にいくらの株が入っているか、というものがNAVです。

箱の中には19.2兆円(現在は25兆円ほど)の株が入っていて、その箱が9.2兆円(現在は10兆円ほど)でしか評価されていないと言っています。

理屈としては確かなのですが、鵜呑みにできない部分もあって、2020年頃を見ると、コロナ後の成長株ブームで、NAVも株価も上がっていますが、その後下がっています。

上がっている時には株価はNAVに届きませんでしたが、その時の株価よりもNAVは下がっているので、結果としては株価の方が価値としては正しかったのではないかとも考えられます。

ソフトバンクグループは投資会社となっているので、「期間損益」に意味は無く、保有する株の価値が重要となります。

株式投資の世界では、株価や業績の変動が大きい銘柄は、適正な評価を受けにくい部分があります。

変動が大きいなら少しでも高い時に手放したいという心理的要因で株価が割り引かれてしまうからです。

投資会社は変動が大きくなってしまうので、割り引かれて評価されるものですが、バフェットのバークシャー・ハサウェイは例外で、「バフェットプレミアム」と呼ばれる、保有する株式よりも高く評価されている状況です。

それほど安定性に信頼があることであり、投資家は安定を求めるものということでもあります。

ソフトバンクに投資できる?

今のソフトバンクグループの経営を見る限りでは、NAVと株価の差は埋まらないだろうと思われますが、ソフトバンクの株価が上がらないというわけではなく、孫さんが賭けに成功したら大きく上がるでしょうし、その孫さんの賭けに乗る価値はあると思います。

ソフトバンクグループは一般的に長期投資にはあまり向いていない銘柄でありますが、孫さんの未来に賭けて投資するという選択もあり得るかと思います。

今、ソフトバンクの株価は上がっていますが、投資の判断に株価はあまり関係が無く、孫さんに乗るかどうかということが重要となります。

ARMの株価が上がっているので、NAVが大きく上がり、ソフトバンクも上がってはいるもののまだまだ割引状態は続いています。

孫さんに乗るのであれば、今からでも投資できる株価です。

過去のNAVの大幅下落を経て、以前よりは安定感が増したように個人的には感じています。

今後も長期投資に役立つ情報を発信してまいります。更新情報や有益な情報をお届けしますので、以下のボタンから無料のメールマガジンへご登録ください。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す