日経平均株価が38,000円を超え、史上最高値に到達しようとしています。

かなり急な上昇なので、上がりすぎなのではないか、暴落があるのではないかと思っている人も多いのではないでしょうか。

今回は、データを用いながら、この上昇の要因と妥当性について解説し、私たちは日本株とどう向き合うべきかについて考えてみたいと思います。

日経平均は割高?

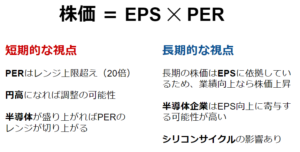

株価が割高かどうか判断するときに、最もシンプルな指標がPERです。

PERの平均は一般的に15倍程度と言われていて、日経平均にも適用できる水準です。

過去のグラフを見ると、だいたい14~18倍の範囲に収まっています。

日経平均株価も上がってきていますが、同時にPERの基準も上がってきています。(利益が増えている)

しかし、PER20倍を超えると日経平均が折り返す傾向があり、今の日経平均はほぼ20倍というところで、このあたりで調整が入って妥当だと思われます。

今、日本株を買っているのは外国人が主で、ダウ平均のPERが約25倍なので、日経平均の20倍は相対的に割安に見えて買われている状況です。

また、PBR1倍割れを解消する施策を示した企業が買われている傾向もあります。

そもそも、PER14~18倍という基準が割安だったのではないかという見方もあり、この基準が引き上がる可能性も十分に考えられます。

昔と今の日経平均の違い

もっと視野を広げるために、過去の日経平均株価を見てみたいと思います。

これが1950年からの日経平均株価の推移です。

過去最高値が1989年で、その後の山一證券の自主廃業やリーマンショックなどによる長い低迷期からようやく上がってきたところです。

過去最高値を更新していた時はPERが60倍もあり、PERは15倍くらいが妥当、アメリカ株でも25倍という水準に比べると、明らかに割高で、まさにバブルだったのです。

株価は利益についてくるもので、その利益に対して60倍もあったということは、株価が下がって当然と言えます。

一方で、今の日経平均は過去最高値に近づいているもののなおPERは20倍で、利益が当時の3倍ということになり、ある程度は実力で上がってきたと言えるでしょう。

EPSは2004年頃から3倍くらいになっていて、日経平均も同じ期間で3倍くらいになっているので今の株価に妥当感があります。

1989年に過去最高値を更新した時の日経平均株価と今の日経平均とでは、構成や意味合いがかなり異なります。

日経平均株価は1949年に作られて、当時の大企業227銘柄(のち225銘柄に)が指数に入れられました。

この225銘柄が、2000年頃までは倒産や合併などを除いて、ほとんど入れ替えが行われませんでした。

つまり、1989年の過去最高値の時は、昔からある企業で、新しい企業に比べて成長力の乏しい企業のみの構成でPER60倍ということであり、やはり割高だったと言えます。

その後、銘柄の入れ替えが行われるようになりましたが、2000年頃に一気に30銘柄ほど入れ替えがあり、当時混乱が生じました。

これによって、2000年以前と以降では、指数としての連続性が失われてしまったのです。

新しい元気な企業を日経平均に組み込むようになったことが、2000年以降の上昇の背景にはあります。

日経平均は”歪な指数”

トピックスなど多くの指数は「時価総額加重平均」で、時価総額の大きな企業が高い影響力を持ち、市場全体を表しているといえます。

それに対して日経平均は、日経平均に組み入れられるかがまず大事で、組み入れられた時点ではバランスを調整された株価となります。

実際の日経平均は225銘柄ですが、例えば5銘柄で、各銘柄100円ずつ、日経平均500円で始めるとします。

その5銘柄の中で、伸びる企業とそうでない企業が出てきて、バランスが変わってくるようになります。

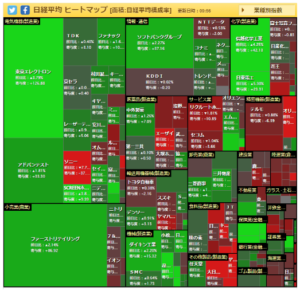

上図の赤の企業が日経平均の50%近くを占めるようになると、赤の企業の株価が10%伸びただけで、日経平均全体として5%近く伸びることになります。

つまり、日経平均に組み込まれてから大きく伸びた企業の影響力がとても大きな指数となります。

時価総額は関係なく、日経平均に組み込まれてからどれだけ伸びたかが重要になるという”歪な”指数と言えます。

日本で時価総額が最も大きな企業はトヨタですが、日経平均においてトヨタの影響力はそれほど大きくありません。

それに対して、影響力を持っているのはファーストリテイリングや東京エレクトロンなどになります。

このヒートマップで面積の大きい企業の影響力が大きいということです。

日経平均は市場全体を表す指数ではありません。

一方で、株価を伸ばしてきた企業はやはり元気な企業であり、2000年以降の日経平均はそれらの元気な企業に支えられて伸びてきたことも確かです。

実際に、トピックスの過去最高2884ポイントに対し、現在は2500ポイントほどなので、ほぼ過去最高値の日経平均とは乖離があります。

日経平均は、市場全体を表しているわけではありませんが、元気な企業の集まりであると言えます。

「半導体指数」と化す日経平均

ただし、元気な企業の集まりだから良いというわけではなく、指数としてはかなり偏りがあります。

先述の個別の企業への偏りもありますし、セクターへの偏りもあります。

上記のヒートマップにおいて、面積の大きい企業を見ると、半導体製造装置の東京エレクトロンやアドバンテスト、信越化学は半導体の素材を提供する企業で、レーザーテック、SCREENも半導体関連で、ソニーも画像半導体という観点では半導体関連になります。

さらに、直近で大きな動きがあったソフトバンクグループは今や投資会社であり、その投資会社の中で割合が大きくなったARMは半導体設計を行う会社です。つまり、ソフトバンクももはや半導体銘柄と言って過言ではないということです。

このように、日経平均は半導体指数と言っていいほどに半導体関連企業の影響が大きくなっています。

それがある意味で今の日本の産業を表していているとも言えます。

日本は半導体戦争に負けたと言われています。

確かに、今半導体のトップにいるのはインテルやサムスン、製造に特化したところだとTSMCであり、NECや東芝、ソニーなどは競争に負けてしまいました。

しかし、半導体の最終製品を支える素材や製造装置に関しては、インテル・サムスン・TSMCにサプライヤーとして商品を供給し続けました。

半導体はより微細化・高度化していき、その要求に応えるために日本企業は努力を続け、技術力を高めた結果、半導体の最終製品を作るところに供給する企業がかなり強くなっています。

これがまさに日本の成長産業となり、日経平均を支えていると言えます。

これまでも半導体市場が拡大してきてその恩恵を受けてきたわけですが、市場の拡大が止まるどころか、「生成AI」の登場によってさらに加速すると見られています。

生成AIは処理する情報が膨大であり、情報を処理するためには半導体が必要です。

半導体の部材や製造装置の供給が追い付かない状態となっていて、これからも伸びると見られています。

これによって、海外からの注目も集まり、半導体関連企業が日経平均をけん引しています。

しかし、当然この逆も考えなければなりません。

半導体には「シリコンサイクル」というものがあります。

製造を増やしたのち、需要が満たされても、投資した工場の稼働を急には止められず、供給過多になり値崩れが起こります。

儲からないので工場の稼働を止めるということになると当然、部材や製造装置も不要になるので、急に不景気が訪れます。

やがてまた半導体が足りなくなると、工場の稼働が増えて設備投資も活発になり好景気に向かっていく、という循環を繰り返すのがシリコンサイクルです。

日経平均が半導体の影響を大きく受けるということは、今はシリコンサイクルの好況の波に乗って伸びていますが、逆にシリコンサイクルが不調になった時には日経平均も大きく下がる可能性があるということです。

生成AIは素晴らしい技術ですが、それでお金を稼いでいる人がいるかというとまだその段階ではありません。

例えば、今マイクロソフトが生成AIのために半導体を大量に購入していますが、それでお金を稼げないということになると、どこかでストップすることもあり得ます。

また、生成AIはまだ「誰もが上手く使える」という段階ではなく、最終消費者においても「幻滅期」が訪れることも考えられます。

かつてのインターネットバブルの時には、「インターネットの時代が来る」といって関連企業の株価が急激に上昇したのちに幻滅期が訪れ、株価も急落しました。

しかし、今確かにインターネットの時代は来ています。

ただそれには時間がかかったということです。

したがって、今上がっている日経平均や半導体関連銘柄に安易に投資していいかというと、私は懐疑的です。

日経平均40,000円~50,000円が当たり前の時代に?

今後、日経平均が過去最高値を更新するようなことがあっても、それが単なるPERの上昇によるものであれば、いつでもPER20倍や15倍に戻る可能性があるということを忘れないようにしましょう。

もっとも、半導体企業が利益を積み増していくということになれば日経平均も上昇していくことになり、3~5年という長い期間で考えると日経平均が4~5万円が当たり前の時代になっていることも十分に考えられます。

ただし目先に関しては、32,000円といったところまで下がってもおかしくないということです。

短期的には上昇しても下落してもおかしくないと言えますが、長期的に考えると基本的には上昇していくだろうと私は考えています。

投資するなら下がった時に買うべきですが、いつ下がるかはわからないので、買える時に買っておくということが一つの答えだと私は思っています。

今は円安の影響で日本株が買われている側面もあり、これが円高に振れた時には調整が入ってもおかしくありません。

しかし、本当に重要なことは世界に求められる商品を作り続けて利益を出すということであり、その点に関しては悲観する必要はないと考えています。

まとめ

日経平均が過去最高値を更新するような状況は、私たち投資家からすると待ち望んだことですが、一方でなぜ上がっているのかを冷静に見る必要もあります。

重要なことは企業がどんな付加価値を生んで、利益を出しているかということです。

目先でどんな状況になったとしても、最終的には人々の生活に貢献している企業が利益を出すことになるので、そんな企業を探すことが私たちがやるべきことということになります。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す