今、株式市場で流行っているものといえば半導体株です。

半導体株が上昇し、それにつられて日経平均株価も上昇しています。

しかし、今、半導体に投資して本当に良いのでしょうか。

もちろん将来的な成長は期待できるものの、やはり高いと感じる部分も多く、ここで買ったら痛い目を見るのではないかという空気が感じられます。

それに対してREITはもはや誰からも注目されていない状況です。

しかし、私はこのREITに注目するべきなのではないかと思っています。

とにかく半導体の世の中

まずは半導体がいかに盛り上がっているかを見てみましょう。

これは東京エレクトロンのチャートです。

東京エレクトロンは日経平均をけん引している半導体製造装置の会社です。

これまでも株価は上がってきていましたが、2024年に入るとそれまでとは段違いに急上昇し、今1年での上昇率はなんと143%と、2.5倍近くにまでなっています。

生成AIが活性化し、生成AIを動かすためには、エヌビディア等が作る半導体が大量に必要となり、半導体の製造装置や材料を生産する企業まで活況となるだろうと想定されて株価が上がっています。

しかし、想定通りに上手くいくかというと疑問があります。

生成AIは確かに世の中に広がっていくと思われますが、そこにお金を払う人がいなければこの成長がいつまでもは続きません。

急速に半導体市場だけが膨れ上がるということはなく、様々な市場とのバランスの中で成長していくことになります。

素人が手を出すべきではない?

これほど株価が上がるのは、トレーダー的な人たちが入ってきていると考えるとよいかと思います。

PERに関わらず、上がるものはとにかく買うということです。

これがどこまで上がるかは、もはやロジックで説明できるものではありません。

「more foolish theory」(より馬鹿理論)

…もっと高い価格で買う人(=馬鹿な人)がいる限り株価は上がるので買っておくべきという理論

この動きが時にバブルを生むことになりますが、熟練の短期トレーダーたちはそれを分かった上でチキンレースを挑んでいるのです。

彼らは、上がる限りは買い続けますが、下がると見た時には一斉に引いていきます。

初心者はそれを知らずに、半導体が盛り上がっているという理由で買って、下がり始めた瞬間には気づかず、波に吞み込まれてしまうということが往々にしてあります。

よって、今初心者の方に半導体株はおすすめできません。

初心者が注目し始めるころには相場のピークであることが多く、証券会社がテーマ株やテーマ投資信託などを出してきた時にはおよそそれがピークだと思った方がいいでしょう。

もう上がらないと言うわけではありませんが、かなりリスクの高い取引になるということです。

エムスリーの例を見てみると、コロナ後のDXということで、業績がピカピカだったエムスリーの株が一気に3倍くらいになり、PERも100倍を超えていました。

ところがそれを過ぎるともう買う人がいなくなり、ずるずると下がる一方でした。

時おり盛り返しているのは、初心者が「下がったから今が買いじゃないか」と考えて買っているものと思われます。

しかし、実態はついてこず、百戦錬磨の機関投資家は高いことも分かっているので買うことはなく、売られ続けることになります。

エムスリーは成長こそ鈍化したものの業績が悪いというわけではなく、企業の将来性はまだありながらも株価的には”死んだ”ような状態となってしまっています。

半導体もエムスリーと同じような状況にならないとも限りません。

REITがお得

本題のREITの話に入ります。

半導体銘柄は半年で50%も上がったりする中で、利回りが年4%程度のREITには魅力を感じられないかもしれません。

しかし、裏を返せば、株式は売らなければ損益が確定しないのに対し、今の日本で上場しているREITの平均利回りは4.65%で、毎期毎期4.65%のリターンが分配金として入ってくることになります。

投資したお金が一時的に目減りすることはありますが、配当は毎回入ってきて、これをNISAで買っていれば税金もかかりません。

東証REIT指数は、2021年からズルズルと下がり続けて、今年に入るとさらに下がりました。

REIT指数が下がったことにより、利回りが上がって4.65%となり、これは2020年3月のコロナショックに時と同じくらいの水準で、利回り商品としては魅力的となっています。

そもそも「REIT」とは

REITは、賃貸不動産を管理している会社に投資をするようなもので、その会社の利益の90%は配当として出すことが決まっています。

将来の価格の上昇を見込むのではなく、分配金が目的のもので、期待できるリターンは分配金利回りに尽きるということになります。

当然、銀行預金や債券よりは高い利回りとなりますが、一方で少し価格変動するのである程度リスクもあり、”ミドルリスクミドルリターン”の投資と言えるかと思います。

株式で言うなら、成長株投資ではなく高配当株投資に近いものです。

賃貸マンションや商業施設、物流施設等の賃料をもらえるもので、自分でマンション経営などをするよりお手軽に利回りを得られると考えてよいかと思います。

イオンなどが運営している商業施設が原資産になっていたりしているので、おかしなものを掴まされることはほとんどありません。

高配当株よりREIT

私はREITの専門家ではないので、一つ一つのREITの良し悪しはあまり分からないですが、日本の全てのREITをひっくるめたETFのようなファンドもあります。

それが「NEXT FUNDS 東証REIT指数連動型上場投信」です。

分散ができるとは必ずしも言えないですが、ざっくり不動産を買うというのであればこのETFで良いと思います。

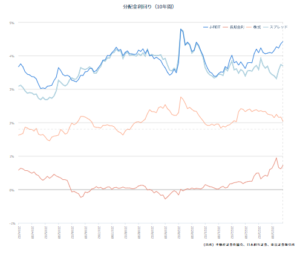

同じ野村證券で、「高配当株50指数連動型上場投信」というものがありますが、こちらの分配金利回りはREITのものより1%ほど低くなっています。

インカムゲインを目的とするなら、高配当株投資よりREITの方が1%くらい得だと言えます。

1~2年前は逆に高配当株の方がREITよりも1%くらい高かったのですが、株価が上がったことによって利回りは下がりました。

つまり、利回りが高いということは、今価格が下がっていて将来的に上がる可能性もあるということです。

コロナショックの時ほどではないですがREITの価格が下がっていて、ある時また注目が高まり価格が上がるような、キャピタルゲインも期待できる部分もあります。

REITが安いワケ

なぜREITの価格が下がっているのでしょうか。

端的に言うと、金利が上がっているからだと思われます。

金利が上がると、同じ利回り商品でかつより安定している債券の方が選ばれる傾向があります。

また、不動産はたくさん借金をして賃貸不動産を買うという流れになるので、金利が上がると利払いが増え、利益を圧迫します。

不動産価格自体も金利の上昇によって抑えつけられる側面もあります。

日銀はまだ大きく金利を上げておらず、これから上げるのではないかという不安感からREITの価格がズルズル下がっているところがあるかと思われます。

REITを買うよりは日経平均のインデックスを買った方が良いのではないかと考える人も多く、とにかく今はREITの人気が無く、だからこそお得感は増しています。

金利と不動産価格の関係

もちろん、金利が上がる可能性もあるので、それに対する警戒も怠ってはいけないと思います。

しかし、金利はインフレと対になっているもので、インフレになるとそれを抑えるために金利が上がります。

インフレ率が上がるということは不動産価格も上がるということであり、REITにとってマイナス要素だけというわけではありません。

これは「iシェアーズ米国リートETF」のチャートです。

アメリカはどんどん金利を上げてきましたが、金利が上がる2021年から2023年にかけてREITの価格が下がっているわけではありません。

それは不動産価格が上がっているからであり、金利の上昇とインフレによる不動産価格の上昇が対になって、REITの価格は横ばいになっています。

このことから、長期的に考えると金利はそこまで気にすることはなく、重要なのは不動産に対するニーズということになります。

価値より価格が安い

不動産自体も取引されていて、時価があります。

その時価に対してREITがどれくらい安いのかを示したものが「NAV」です。

NAVが1倍を割ると本質的な価値よりも価格が安いということになりますが、2023年の1月くらいからずっと1倍を割っている状況です。

実際の不動産の市場価格よりもREITが安くなっているということで、今投資するのには悪い環境じゃないと考えられます。

利回りならREIT

これ以上REITが下がらないかというとそういうこともなく、目先の価格は非合理なもので、下がる時はどこまでも下がります。

どこが底値と断定できるものではありません。

しかし、不動産が必要とされる限り分配金はもたらされることになるので、悪い投資対象ではないと思います。

特に初心者に勧めるなら半導体よりもREITの方になります。

もちろん、不動産に偏ったポートフォリオなので、不動産セクター特有のリスクを抱えることになり、REITだけに投資するべきとは言いませんが、利回りの投資対象としては高配当株よりは良いのではないかというところです。

最後に伝えたいことは、「人の見てないところにこそ旨みがある」ということが株式投資の真理だということです。

今、見向きもされていないREITですが、NISAで買えば確実に節税のメリットは受けられますし、少しでも買ってみると面白いのではないでしょうか。

今後も長期投資に役立つ情報を発信してまいります。更新情報や有益な情報をお届けしますので、以下のボタンから無料のメールマガジンへご登録ください。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す