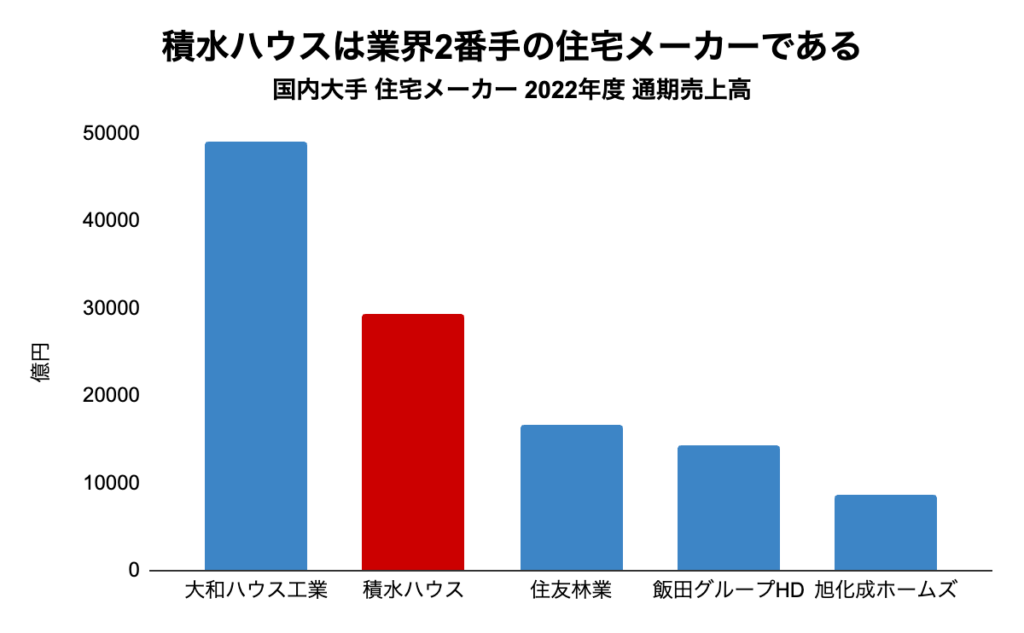

積水ハウスは大手住宅メーカーである

積水ハウスは、大阪に本社を置く住宅メーカーです。1960年に積水化学工業のハウス事業部から独立して誕生した会社です。すでに母体の積水化学工業の売上を超えています。そして、住宅メーカー業界で2番手の大手企業です。

出典:各社決算短信より作成

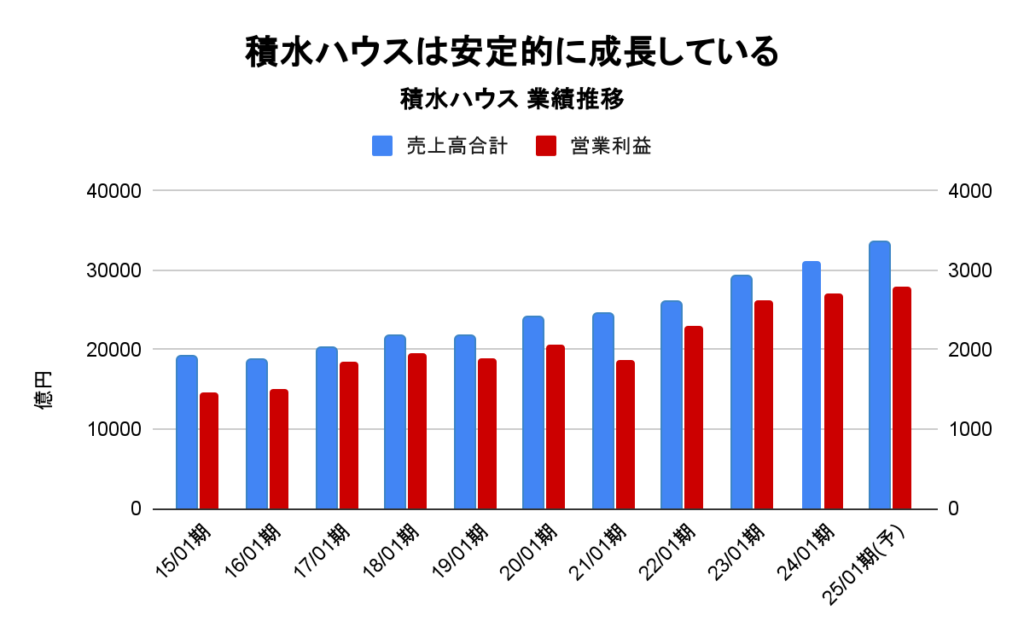

業績は売上、利益ともに非常に順調に成長しています。

コロナ禍で一時的に落ち込む場面がありましたが、23年3月7日に発表された決算は売上7.3%増、営業利益7.5%増の好決算でした。さらに増配も発表され、非常に安定していることがわかります。

出典:決算短信より作成

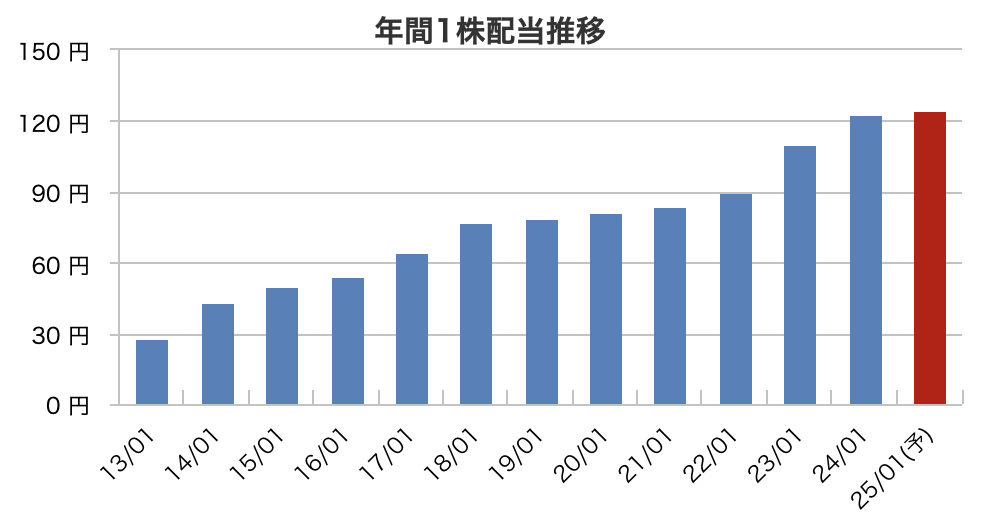

ここ10年は減配がなく、高配当株としても魅力があります。

出典:マネックス証券

しかし、市場の評価はPER10.6倍と決して高いわけではありません。

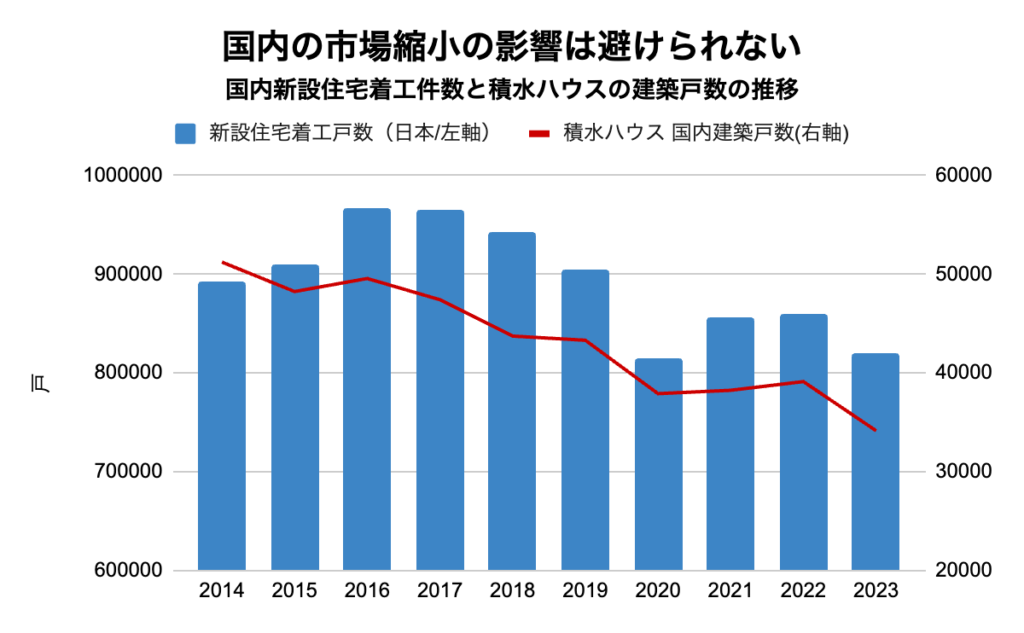

国内人口減少の影響から逃げられない

それは国内の住宅需要の減少、つまり日本の人口減少の影響を織り込んでいるものと考えます。以下のグラフの通り、市場の縮小に抵抗することはできず、国内における積水ハウスの建築戸数は減少しています。

出典:積水ハウス FACT BOOKより作成

この影響は業績にもしっかり出ています。

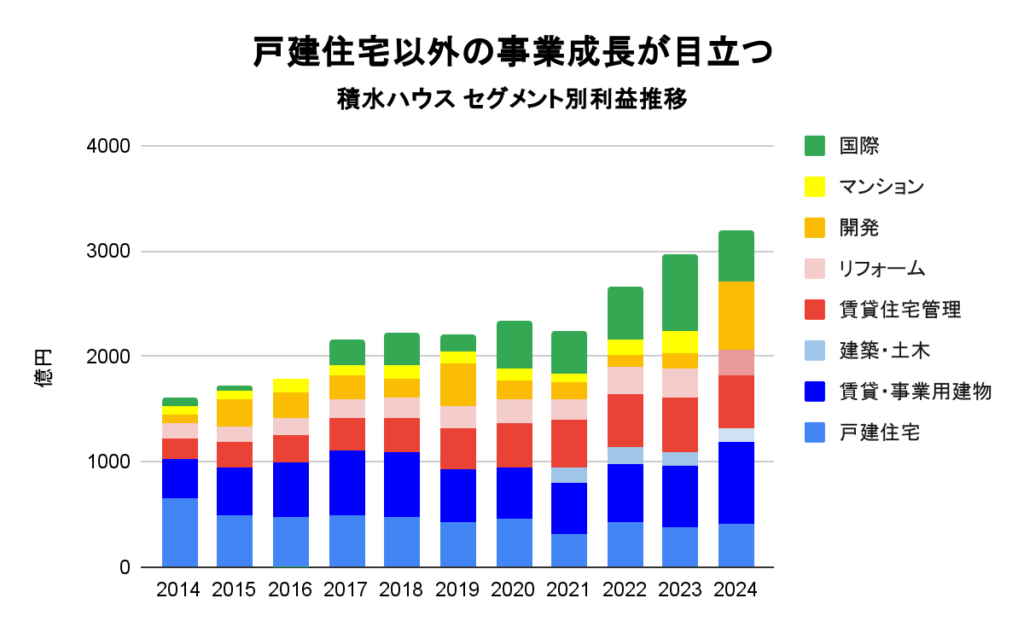

業績を細かく分解すると、近年は開発型(マンションと開発:黄色系)、ストック型(リフォームと賃貸:赤色系)や国際事業の成長が目立ちます。

出典:決算短信より作成

一方でグラフの下側、戸建住宅による利益は横ばい、あるいは右肩下がりです。代わりに賃貸や事業用の建物の利益額は拡大しています。

したがって、積水ハウスの事業は、従来の「家を建てる」と言うビジネスが下火になり、賃貸や開発、海外事業などの周辺ビジネスで利益成長を達成しているのです。

この事業環境の中で、積水ハウスが目指しているのは

「国内の安定成長と海外の積極的成長」です。国内は下落する住宅需要の代替として賃貸事業やリフォーム事業、マンション開発を強化する、現在の流れを継続するものと言えるでしょう。

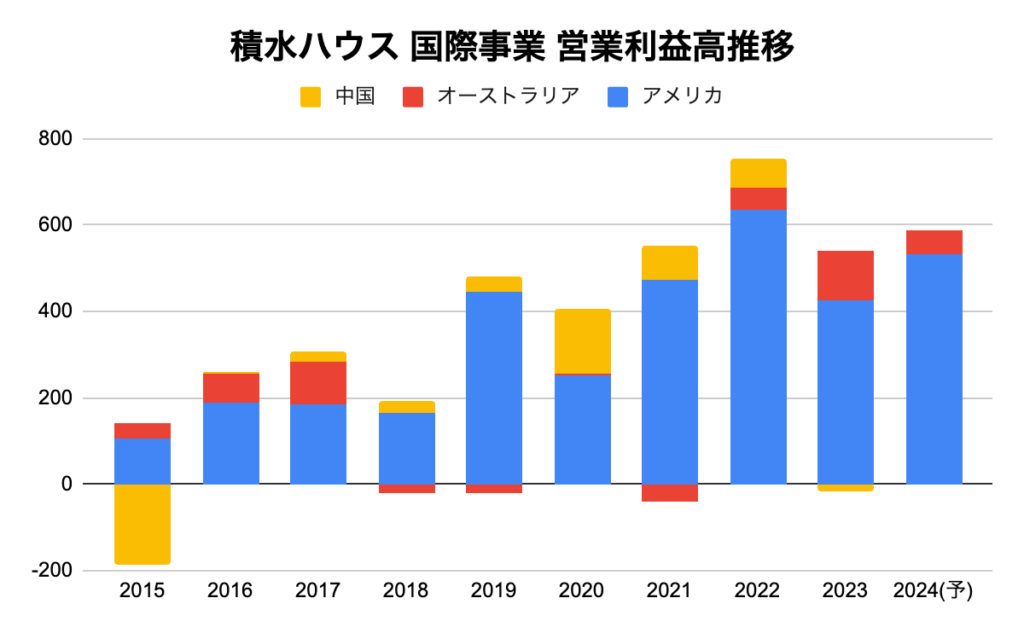

近年は国際事業、特にアメリカの成長が目立つ

まずは近年の国際事業の利益推移を見てみましょう。最大の収益源はアメリカです。

出典:決算短信より作成

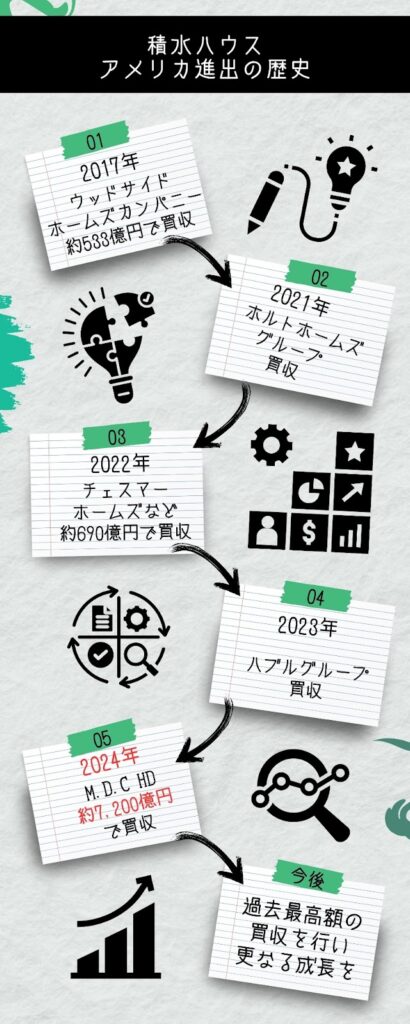

では、アメリカでどうやって成功を重ねたのでしょうか?

それはM&Aによるものです。

特に注目すべきは、1月19日に発表した大型M&Aでしょう。

大型M&Aの狙いと影響は?

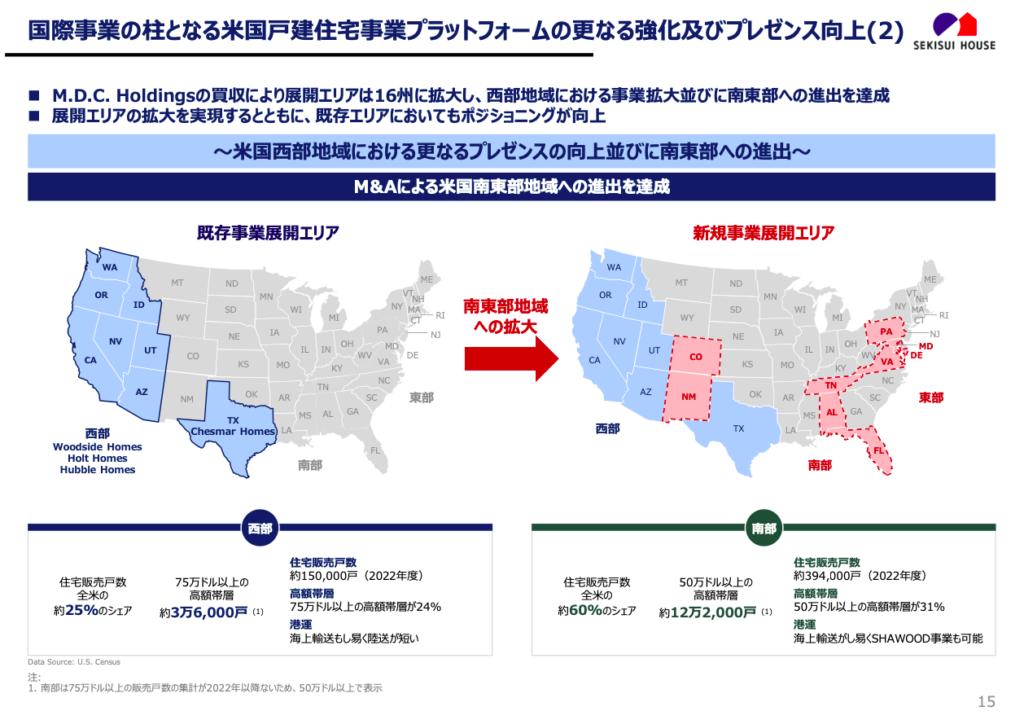

積水ハウスが買収を発表した企業は、M.D.Cホールディングスというアメリカの戸建住宅メーカーです。M.D.Cは少し低めの価格帯の住宅を販売しています。同社の強みはコストをかけず商品を少なめに効率よく住宅を販売していることです。

直近の利益率を比較しても、MDC13%、積水全体8%、積水海外事業9%ですから、その効率の良さが目立ちます。

この買収によって、積水ハウスの事業展開エリアの拡大に成功しています。住宅販売戸数全米のシェア60%を占める南部地域への進出を加速しているのです。

出典:国際事業説明会 説明資料

この買収によって、積水ハウスは全米5位の住宅メーカーへと成長しました。

これが積水ハウスの言う「積極的な海外成長」、過去最大級のM&Aの内容です。

積水ハウスに投資して良い?

しかし、この買収が全て良いわけではありません。

M.D.Cの純資産に対し、2,000億円程度ののれんが発生する見込みです。この償却が発生することは、営業利益に悪影響となるでしょう。これら、のれんの償却や買収コストを上回る成長を達成できれば、今回のM&Aは成功となるでしょう。

積水ハウスの現状をまとめます。

これらを踏まえて、2026年1月期に向けた中期経営計画の達成可能性を考えてみます。

2025年の営業利益目標は3,180億円です。実は、この数字自体は積水ハウスとM.D.Cの営業利益を単純合算すれば、その目標は達成できます。

出典:国際事業説明会 説明資料

しかし実際にはのれんの償却など各種コストの増加を織り込む必要があるでしょう。

この単純合算額からのれんの償却額(2,000億円を5年で償却)を差し引いた場合、約3300億円となります。

こんなに単純な話ではありませんが、今回の買収発表によって、中計における営業利益目標の達成確率は高まったものと考えます。

これらに加えて、米国の利下げの動きが強まれば、少し時間がかかるかもしれませんが、住宅需要の増加につながる可能性も考えられます。反対に、国内市場のマイナス金利解除など利上げ圧力が高まる場合は、戸建住宅ビジネスに水をさすことになります。

このマイナス要因をリフォームや賃貸ビジネスがカバーできるかが鍵になりそうです。

この大型M&Aの業績合算が行われるのは26年1月決算以降のようです。高配当株投資に興味がある方は、米国事業の成長が期待できることから、増配のチャンスもあると考えます。

一方で不動産業界は景気変動の影響を受ける業界ですから、注意は必要です。

日米の不動産市場の動向を睨みながら、利下げによる米国の不動産市況の活性化などに期待し、投資してみるのも一つのアイデアだと思います。

いかがでしたでしょうか?つばめ投資顧問では、投資に役立つ情報をお届けします!最新情報を見逃さないように、メールマガジンの登録をお願いします!

執筆者

佐々木 悠(ささき はるか)

つばめ投資顧問 アナリスト 1級ファイナンシャル・プランニング技能士

東北学院高校、東京理科大学経営学部卒業。

協同組織金融機関へ入社後、1級ファイナンシャル・プランニング技能士を取得。

銀行勤務時は投資信託を用いた資産形成提案や多重債務者への債務整理業務に従事。

2022年につばめ投資顧問へ入社。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。