今回は銀行株についてです。

銀行株が上がりましたが、もう売るべきなのか、まだ持ち続けるべきなのか、悩んでいる方はぜひお読みください。

売るか、持ち続けるか

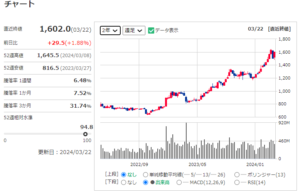

これまで、銀行株が大きく上昇してきています。

三菱UFJで言うと、この2年で800円くらいのところから1,600円とおよそ2倍になっています。

三菱UFJに限らず、三井住友フィナンシャルグループやみずほ銀行も同様の状況にあります。

銀行株というと、身近で大きな企業という安心感から持っていたり、配当利回りが良いという理由で持っていたりする人が多いかと思います。

しかし、これだけ大きく上がると、売るべきか、持ち続けるべきか、迷ってしまうのではないでしょうか。

そういう時に考えるべきことが2つあります。

一つは、なぜ株価が上がっているのかということ、もう一つは、そもそもどういう考えに基づいて株を買ったのかということです。

銀行株、なぜ上がった?

銀行株が上がった要因として、大きな要素は2つあるかと思います。

金利上昇

銀行は、多くの人から預金を集めて、企業に貸し出したり、有価証券を買うなどして運用益を得るビジネスです。

運用益を上げるためには、貸し出した時の金利がある程度高くないと利ざやが取れません。

預金金利はほぼゼロですが、世の中全体の金利が低いと、貸し出す方の金利も上げられないので、利ざやが縮小してきたというのがこれまでの銀行経営の流れでした。

そんな中で外部環境に大きな変化があり、日銀も10年国債利回りを0.5%以下に抑えていたのを撤廃して1%にするなど、長期金利が上昇しました。

また、足元ではゼロ金利が終了するのではということで、金利の上昇が見込まれています。

こういったことから、銀行経営に追い風が吹いています。

割安の解消

元々、利ざやが縮小して業績が上がらないということから、銀行株は市場から見過ごされてきた銘柄でした。

PBRも0.3倍ほどだったり、配当利回りも高かったりするなど、大きく割安となっていました。

割安株は、カタリスト(触媒)となるきっかけによって、一気に割安が解消する局面になることがあります。

今回の銀行株で言うと、金利が上昇に転じたことが一つのカタリストであり、もう一つのカタリストがバフェットが日本株を買ったことで、外国人投資家が日本の割安株に注目することになりました。

時を同じくして、東証がPBR1倍割れの上場企業(特にプライム)に対して、割安解消のための策を打つように要請しました。

これを受けて、PBR1倍割れで、業績が悪くない企業に注目が集まり、PBR1倍くらいまでは企業も努力して良くなるだろうという思惑で株価が上がり、割安が解消する流れとなりました。

どこまでが「割安」?

三井住友とみずほはまだPBR1倍に届いていないですが、以前と比べるとかなり上がってきました。

では、「割安」の状態とはどのくらいまでのことなのでしょうか。

正直私はもう割安ではないと思っています。

日本のメガバンクは規模としては大きく、三菱UFJを筆頭に海外で事業を行うなど、米国型に近づいてきています。

比較対象としては、米国や、グローバルで活躍する銀行の水準になってきているのではないかと思います。

当然、それらの株価を動かす主役も外国人投資家ということになるので、並べて見る必要があります。

JPモルガンは投資銀行業務もやっているのでPBRも1.8倍と高いです。

PBRが高いということは、資産効率が良いということで、ROEは16.3%となっています。

一方三菱UFJのROEは6.52%しかなく、収益性が低いということになります。

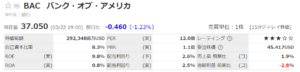

バンク・オブ・アメリカは商業銀行に特化しているので、より日本のメガバンクグループに近いと考えられます。

PBR1.1倍、PER11.7倍、ROE9.8%と、三菱UFJに近いものとなっています。

ウェルス・ファーゴは、PBR1.2倍、PER11.9倍、ROE11%と、やはりこのあたりが目途になるかと思われます。

U.S.バンコープは、PBR1.4倍、PER13.2倍、ROE10.9%です。

ここで日本のメガバンクを見てみると、三菱UFJはPBRはほぼ1倍となっていますし、三井住友に関してはROEが6%台で、PBR1倍に満たないのはある意味妥当です。

ROEが8%を超えないとPBR1倍を超えないと言われています。

投資家が要求する収益性の水準が8%で、それに満たないと資本が割り引かれてPBR1倍に届かないという形になります。PBRというのは資本と株価のバランスの数字です。

以上のことから、割安感の観点ではこれ以上の上昇余地は無いと考えられます。

銀行に成長力はあるか

ここからさらに株価が上昇するためには業績が伸びていく必要があります。

その背景にあるのが金利の上昇です。

金利の上昇が続けば業績も伸びるはずだと思うかもしれませんが、そう簡単ではありません。

確かに、マイナス金利が解消されることによって少し利ざやが増えるかもしれませんが、金利が上がるとやがては預金金利も上がることになるので、利ざやが急に大きくなったりはしないのです。

金利が上がれば銀行の業績が上がるというのであれば、アメリカの金利は5%もあるので、アメリカの銀行株はもっと評価されていいはずです。

銀行も自力の成長力を付けていかなければ業績は上がりません。

日本の銀行の自力の成長力を考えると、ここにたくさん貸せば金利を多くもたらしてくれるというような貸し出し先が無くなってきているというのが現状だと思います。

金利をもっと長い期間で見ると、昔に比べると今の金利は低いです。

上がってきているといっても、アメリカの5%ですらそこまで高いわけではありません。

世の中が成熟してくると、金利は下がる傾向があり、外部環境によって銀行の業績が上がるとはあまり考えられないというところです。

では、企業努力で業績を上げられるかというと、銀行は規制に縛られているのでやれることは限られていて、しいて言うならコスト削減くらいです。

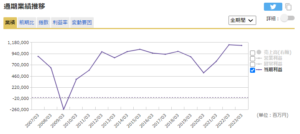

三菱UFJの当期利益の推移を見てみると、リーマンショックの時を除けばほぼ横ばいなのですが、ATMを減らしたり通帳を電子化したりとなんとかコスト削減によって利益を紡ぎ出してきたところはあります。

M&Aや株式の発行など、投資銀行業務が増えてきた部分もありますが、投資銀行は景気が良い時は良いですが、景気が悪くなるとガクッと落ちます。

三菱UFJは投資銀行業務が大きくなっていて、景気が悪くなると業績も悪化しやすいという、ボラティリティの大きい収益構造にもなっている点に注意が必要です。

あくまで私の見解ですが、割安感も無く、成長力も無いので、金利がとてつもなく上がれば別ですが、そうならない限り上がる要素はあまり無いと思います。

現在の配当利回りは2.56%で、今よりも安い価格で買っていたとすると買値に対する配当利回りはもっと高くなるので、配当を目的として持ち続けるのはアリだと思いますが、上昇を見込んで今から株を買うのはナシだと思います。

今は「売り時」か

私が株取引をする時に考えることは、もし今全く持っていないとしたらその株を買うかということです。

全く持っていなくてもその株を買いたいと思えないのであれば、逆にもう持っておく意味も無いということです。

上がる余地の無いものを持っているくらいならそれを売ってしまって、より上がる余地が見込めるものを買うべきです。

銀行株は今はどちらかというと売り時ではないかと思っています。

もちろん、全て売れと言っているわけではなく、一部だけ売るという選択肢もあると思います。

一部売って利益を確定させて、一方で配当は良いので、銀行が無くなることもそうそう無いでしょうし、配当のために持っておくのも良いかと思います。

最後はご自身の判断でということにはなりますが、0か100かではなく、中間の選択がいくらでもあることを覚えておいてください。

なぜ買ったかを思い返す

配当目的で買ったということであれば、一時は利回りが4%くらいあったので、それを受け続けるつもりであれば株価は気にせず持っていれば良いですし、運よく株価が上がったなら売って利益を確定させる選択肢もあると思います。

一方で、割安だからという理由で買ったのならば、売るチャンスということになります。

割安株を買うということは割安が解消されることを見込んでのことであり、成長力は見込んでおらず、割安感が解消されたらそれ以上上がらないので売ったほうが良いということになります。

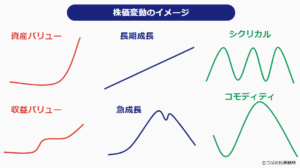

私は株を買う時に、どのような目的で、どのようなストーリーを描いて買うかという、このような分類を作っています。

どの銘柄がどの分類になるという厳密なものは無く、複数の要素が絡み合うことにはなります。

銀行株で言うと、PBRが低いという理由で買ったのであれば「資産バリュー」、PERが低いという理由なら「収益バリュー」、金利が低くてあとは上がるだけだと考えたのなら「シクリカル」に当てはまります。

PBRは1倍くらいになったので、「資産バリュー」の面では割安感が無いので上昇したら速やかに売るべきで、「収益バリュー」で見るとPERは11~13倍というところでこれもこれ以上の上昇は見込みにくいので売りということになります。

業績は成長していないので【グロース】にはそもそも当てはまりません。

「シクリカル」の観点では、金利がもっと上がると考えるなら買っても良いかもしれませんが、今後どうなるか不透明な部分が多いです。

それぞれの分類の株価変動のイメージはこのようになり、これのどの局面で買ってどの局面で売るのかをしっかり考えていなければいけないと思います。

買った時点でどういう投資をするのかということは決めておかなければなりません。

逆に、それが決まっていたら自ずと売り時も決まってきます。

どれが正解ということはありませんが、どれかには決めておかないといけないということです。

銀行のリスク

忘れてはいけないのがリスクです。

銀行の今の業績は堅調ではあるのでリスクは少ないように見えますが、景気が悪くなると業績はやはり悪化します。

投資銀行業務がやられてしまったり、貸出に関しても倒産が増えると引当金を積まなければいけなくなったりして損失が膨らむことがあります。

リーマンショック後の2009年には三菱UFJも赤字になっていて、同じようなことが今後起こるかもしれません。

それを予測しようにも銀行の財務は難しい部分も多く、あおぞら銀行が不動産に貸付をしていてそれが貸し倒れを起こすのではないかということで引当金が増えて業績が悪化したことがありましたが、ここまで極端ではないにしても銀行は同じようなリスクを抱えていることは意識しておかなければなりません。

そう考えると銀行株は、安定で買いやすい銘柄とは言い切れない部分があります。

銀行株をどう扱うかはどういうストーリーを描いているかによるので、ぜひご自身で考えて決めていただければと思います。

今後も長期投資に役立つ情報を発信してまいります。更新情報や有益な情報をお届けしますので、以下のボタンから無料のメールマガジンへご登録ください。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す