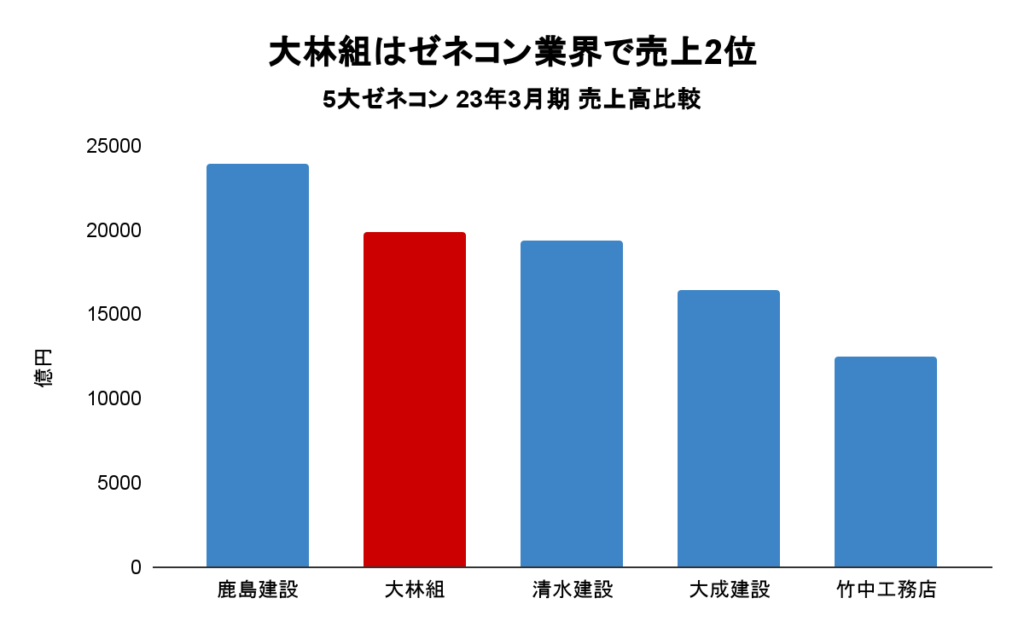

大林組はゼネコン業界のNo.2の企業である

大林組はいわゆるゼネコン業界に属している企業です。

ゼネコンとは、ゼネラル・コントラクターの略称であり、その事業の内容は「工事を請け負い、竣工までの管理をする仕事」と言われます。

より簡単に言えば、国や企業から工事の案件を受注し、下請け企業も活用しながら、建物を作る仕事を行う業界、と言えるでしょう。

大林組は鹿島建設に次いで、業界第2位の売上規模を誇ります。

出典:各社決算短信より作成

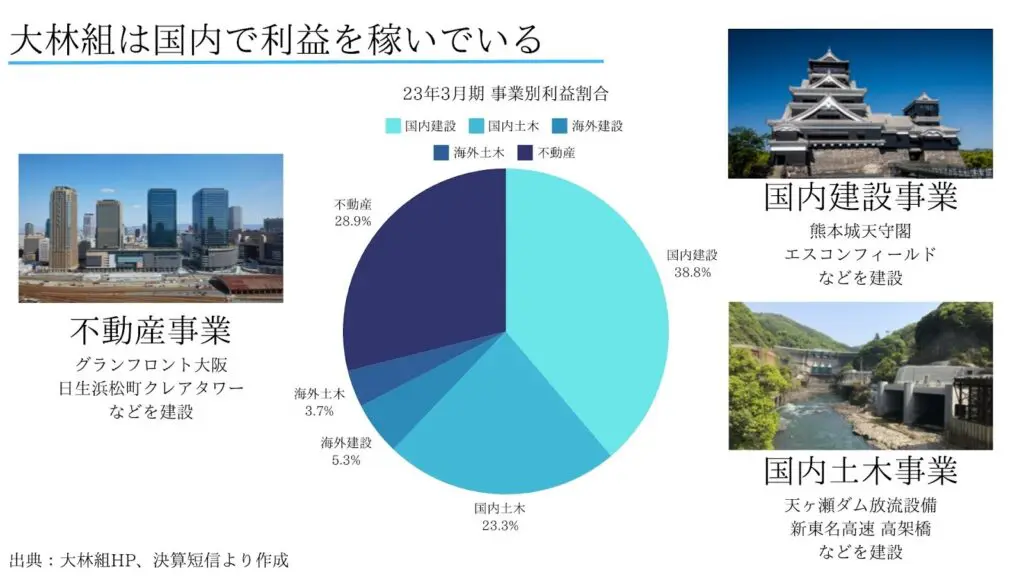

大林組では大きく「建設事業」と「土木事業」、「不動産事業」を行っています。

建設事業ではオフィスビル、商業施設、住宅、学校、病院など、人が使用するための建造物の設計、施工を行っています。

土木事業は、社会基盤や公共インフラの建設と維持に焦点を当てています。これには、道路、橋梁、ダム、トンネル、港湾、鉄道、空港など、公共の利益や経済活動を支える構造物の建設が含まれます。

そして不動産事業は、土地の有効活用を目的とした事業であり、建築事業や土木事業とは異なる側面があります。この事業は、土地の購入から、その土地上に商業施設、住宅、オフィスビルなどを建設し、それらを販売、賃貸、または運営するまでの一連のプロセスの中で利益を上げています。

工事だけではなく、自社でデベロッパー機能を有している、ということです。

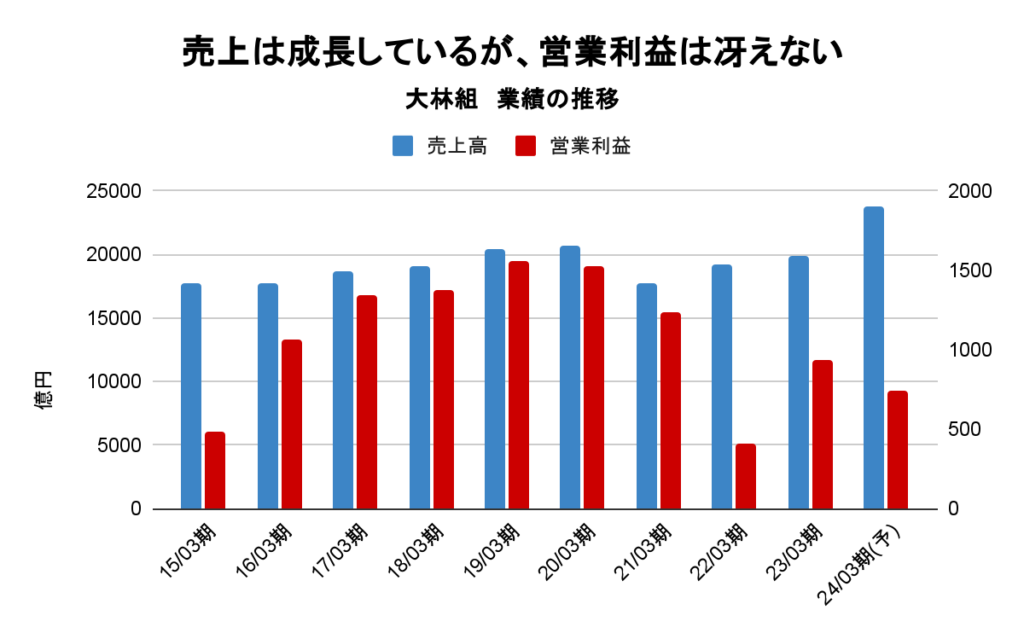

しかし業績を見てみると、利益に関しては好調とは言えません。

出典:決算短信より作成

大幅な減益は急速な建設資源価格の高騰によるもの

利益が大きく沈んだ22年3月期の決算内容を見てみると、大林組の事業のリスクを考えることができます。この年は営業利益が66%のマイナスですが、その理由は国内大規模工事の複数案件において、工事損失引当金を計上したことによるもの、と説明しています。

採算が悪化した具体的な工事は明かされていませんが、

野村不動産や住友不動産などが参加して超高層マンションなどを手掛ける「白金一丁目東部北地区再開発」、住友不動産が参加して超高層ビルなどを新築する「三田三・四丁目地区再開発」の複合棟、北海道の新球場である「北海道ボールパーク」、クボタの研究施設、近畿大学病院、これらの工事が怪しいのではないか?と言われています。

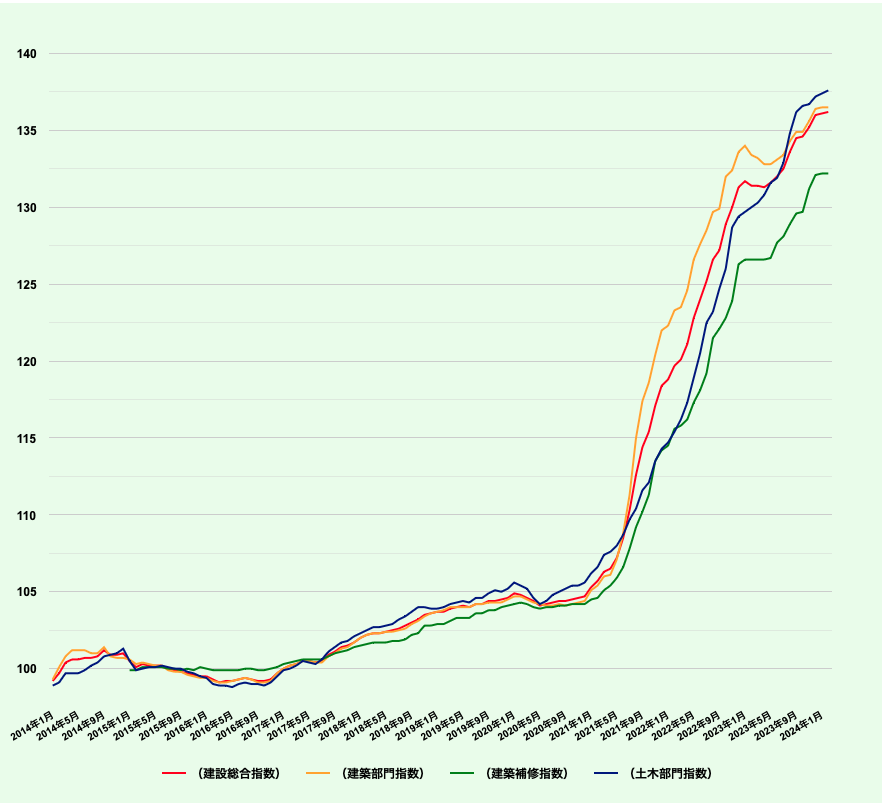

なぜこのようなことが起こるのかというと、最大の要因は建設資材価格の高騰です。半導体サプライチェーンの混乱とロシア・ウクライナ情勢の悪化が影響しており、大林組の決算説明会においては「過去30年間を振り返っても前例が無い危機的状況である」と表現しています。

出典:建設資材価格の推移(2014年を100とした場合)

この影響は現在まで続いており、最新の24年度3月期決算においても建設資材価格の高騰を上回る成長を達成できておらず、苦しい状況が続きます。

しかし…

出典:株探

株価は大幅に上昇しています。その理由はなぜでしょうか?

株価上昇はポジティブサプライズ

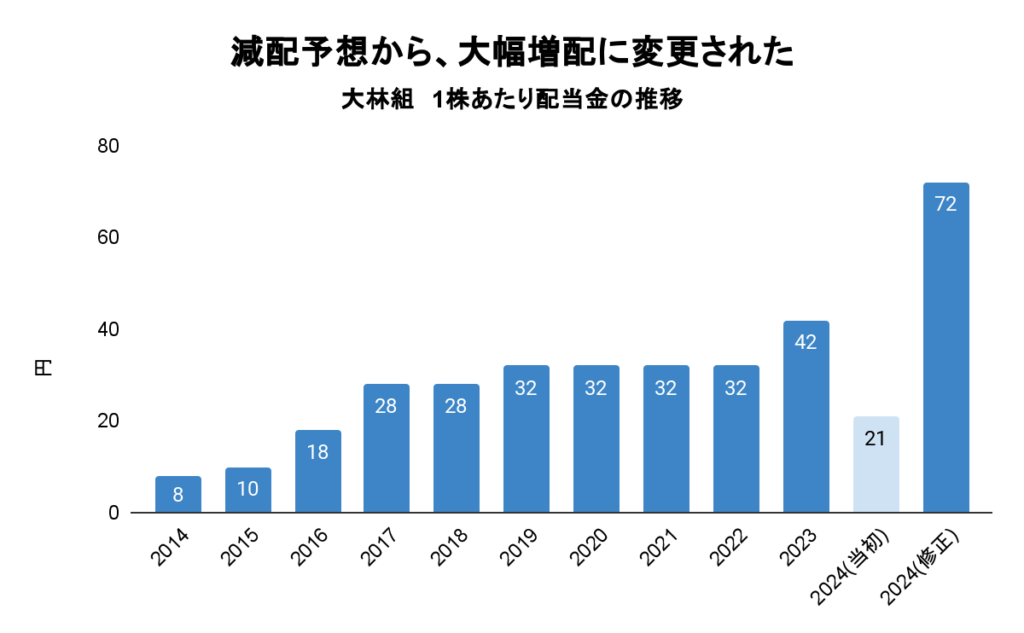

それは、3月4日に資本政策の見直しを発表したためです。

これに合わせる形で、配当や自社株買いといった株主還元策の機動的な実施や、24年3月期の配当予想の大幅な上方修正も発表されました。

出典:株探より作成

これが、なぜストップ高となるほどのサプライズかというと、ゼネコンは工事受注が景気・経済動向に左右されやすく、手元にキャッシュを溜め込みがちな性質があります。

大林組もこれまで株主還元に積極的とは言えませんでした。

しかし、配当金を増額したことに加え、投資家にとって重要な指標であるROEの目標を「中長期的に8%以上」としていたところを「2026年度までに10%以上」とより具体性のある目標に変更されました。

予想配当性向は約87%、株価がストップ高になったにも関わらず4月2日終値時点の配当利回りは約4%です。この発表前は利回り1.4%でしたから、配当株としての魅力が高まりました。

こういった一連の発表が、市場にポジティブに受け取られたと考えます。

積極的な株主還元は継続する?

まず最大のリスクである、建設資材価格高騰への対策を行っていることが関係しているでしょう。

組織体制としては23年10月に調達本部を設置。支店単位での個別調達を集中購買に切り替えることで資材価格を抑える取り組みを行っています。

さらに大規模オフィスや商業施設などの受注を減らし、採算性の高い案件を増やすなど、収益性の改善を進めています。

大規模で完成までに時間がかかる工事は、これまで人件費や資材高騰などのコストコントロールが難しいのです。

一方で、メーカーなどが発注する工場建設は、建設コスト以上に製品の品質や稼働開始の時期を重視するので、価格転嫁や値上げも受け入れる傾向が強いのです。

また、工事受注ビジネスという景気変動リスクが高いビジネスから脱却し、より安定化させる目標を掲げています。グリーンエネルギーや不動産開発事業など、従来の建設・土木事業から周辺事業への多角化を進める動きもあります。

出典:中期経営計画

こういった一連の取り組みが、大林組の収益性を改善させることから、配当金や自社株買いなど株主還元の強化を行うことができる、というメッセージなのかもしれません。

実は、この観点で重要な発表がありました。

それは配当の目安を自己資本配当率(DOE) を3%から5%へ引き上げる、というものです。一般的な配当の指標として当期純利益に対する配当の割合を示す、配当性向がありますが、これを基準とした場合、利益がなくなれば配当金が減ってしまうというデメリットがあります。

一方で、自己資本は利益よりも増減しにくいため、DOEを基準とした大林組の配当金は安定的かつ積極的に配当還元を行うという姿勢に変わったと読み取れます。

同時に財務健全性の指標である自己資本の目標水準は、自己資本比率40%程度だったものが「自己資本1兆円」へと変更されました。よって必要最低限の資本を保有することで、資本効率の改善や、ROEの上昇に繋がると考えられます。

この一連の発表は、株主還元を重視する投資家にとっては非常にポジティブです。

しかし、そもそも大林組の事業環境が大幅に悪化すれば、還元継続への疑念は高まります。

積極的な株主還元が継続するための条件として考えられるのは

- 22年3月期のような急激なコスト上昇が起きないこと

- リーマンショックのような経済の混乱がないこと

- コロナ禍のように企業が設備投資を縮小するような局面が訪れないこと

こういったネガティブサプライズが起きなければ、同社の株主還元は継続する可能性が高そうです。

大林組に今から投資するべきか?

再度、株価の動きを見てみましょう。

出典:株探

過去10年の平均PERは約13倍ですが、24年4月2日終値現在のPERは約22倍です。資本政策の改訂が評価されていることが分かります。

正直、今の大林組に投資するか否かは意見が分かれると思います。

投資する理由として考えられるものは

- 配当金を含めた大林組の積極的な株主還元への期待

- 収益性改善に向けた各種取り組みを行っていること

- 建設資材の価格の落ち着きに対する期待

一方で、投資しない理由として考えられるのは

- コストの高止まりが解消される見込みは、まだ立っていない

- 受注案件獲得に向けた競争激化(受注単価の下落に伴う収益性悪化)

- 積極的な株主還元と事業成長に向けた投資はトレードオフ(還元強化は成長投資が弱いとも受け取れる)

こういったものが考えられます。

私の個人的な意見としては、大林組の一社としての取り組みに加え、市場全体の成長力はどうか?という視点も必要だと感じます。

以下のレポートによると日本の建設市場自体は成長していく見込みです。

日本の建設市場規模は2024%年に6,092億7,000万米ドルと推定され、2029年までに7,166億6,000万米ドルに達すると予測されており、予測期間(2024年から2029年)中に3.30%のCAGR(年平均成長率)で成長します。

しかし、この市場成長を上回るペースで建築資材価格の高騰が続けば、大林組の事業環境が厳しいものであることは変わらないと思います。

また、大林組の中期経営計画を見ると、国内建設市場の規模は横ばいでありながら、競争激化が起きている状況も読み取れます。したがって「他のゼネコンよりうちの方が安く工事ができますよ」という工事受注の価格競争が起こっているのです。

これら国内市場の良いとは言えない状況を打開するには、成熟した日本市場の中で成長するためのM&Aや海外事業の更なる強化、経営の多角化が必要だと考えます。

建設資材価格の動向をチェックしながら、上記のような取り組みの成果がより明確に表れていれば投資を検討しても良いかもしれません。(中期経営計画の中では触れられています)

あるいは、東日本大震災のような大規模な災害が発生した場合は、ゼネコン業界の需要が高まると想定されます。あくまで私個人の意見ですが、有事の際に投資を検討するような企業というイメージを持っていても良いかもしれません。

いかがでしたでしょうか?つばめ投資顧問では、投資に役立つ情報をお届けします!

最新情報を見逃さないように、メールマガジンの登録をお願いします!

執筆者

佐々木 悠(ささき はるか)

つばめ投資顧問 アナリスト 1級ファイナンシャル・プランニング技能士

東北学院高校、東京理科大学経営学部卒業。

協同組織金融機関へ入社後、1級ファイナンシャル・プランニング技能士を取得。

銀行勤務時は投資信託を用いた資産形成提案や多重債務者への債務整理業務に従事。

2022年につばめ投資顧問へ入社。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。