当たり前ですが、皆さん”良い企業”を買いたいと思っているでしょう。

しかし、実際に良い企業を選び出すことは簡単ではありません。

日本には約4,000社の上場企業があり、良い企業もたくさんありますが、その中でどれが一番良いかを見極めるのは非常に難しいです。

ところが、もっとシンプルに考えて、ダメな企業を避けることができればポートフォリオ全体のパフォーマンスをかさ上げできますし、何より大きな失敗をするリスクを抑えることができます。

今回は、長期投資で”持ってはいけない企業”の見極め方についてお話したいと思います。

目次

業績・財務

銀行などが調査するように、自己資本比率や財務状況をつぶさに見てこの企業が安全かどうかという観点で見る財務分析はよくありますが、長期投資においてそれは企業分析の後半の方で見ればよいことです。

なぜなら、いくら安全でも業績がずっと横ばいの企業を買っても株価は伸びないからです。

配当目的なら株価は伸びなくても良いかもしれませんが、キャピタルゲインを見込む投資ではわざわざ業績が上がらない企業を持つ必要はないと思います。

あくまでプラスになる企業にだけ投資すればよいということになります。

業績(売上・利益)が右肩下がり

そう考えると、業績が横ばい、まして右肩下がりになっている企業に投資する必要はありません。

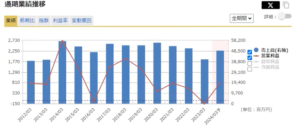

出典:マネックス証券

企業名は伏せますが、これはマネックス証券の銘柄スカウターを使用して業績の推移を表したものです。

売上高はジリ貧、売上高も上下動がありながらも全体的に見たら右肩下がりとなっています。

この業績のグラフを見た時点で、私はこの企業には投資しないと判断します。

まずはこのグラフがきれいに右肩上がりになっている企業に投資すればよいということになります。

もちろん、今がダメでもこれから復活するような企業も存在しますが、確率としてはやはり下がります。

一発逆転を狙うのではなく、確率の高いものを積み上げていくのがより確実な成功法となります。

過去から未来を予想することはできませんが、ある程度類推する材料にはなるというのが私の実感です。

これまで業績が下がっている企業とこれまで業績を伸ばしてきた企業のどちらが上手くいく確率が高いかといったら、これまでも業績を伸ばしてきた企業ということになります。

利益は出ているが営業キャッシュ・フローは赤字

過去は業績が伸びていなかった企業、あるいは最近上場したばかりの企業であっても、直近の3年間ですごく伸びているから良いのではないかという話もありますが、3年間くらいの伸びというものは正直あまりあてになりません。

たった3年程度の話ではそれが続いていく可能性はかなり低いです。

例えばある事業が急に調子が良かったという場合もありますし、もっと言えば、表面上の利益は出ていても実はお金は全く稼げていないというケースもあります。

それはキャッシュ・フローを見れば分かります。

損益計算書は、考え方によってある程度イジることができてしまいますが、それに対してキャッシュ・フローは実際のお金の流れなので変えることはできません。

損益計算書は「意見」、キャッシュ・フローは「事実」と言われるゆえんです。

いくら表面上の利益が出ていても、実際にお金が入ってきていないと意味がありません。

利益が出ていても、キャッシュ・フローはマイナスということも起こり得ます。

例えばアパレル販売店で、1着500円で仕入れた服を1,000円で販売するとします。

1着売れれば500円の利益となりますが、20着仕入れて10着が売れると、利益は5,000円になるものの、10着は在庫となり、この在庫が全く売れなかったら、損益計算書上は利益5,000円のまま、キャッシュ・フローは増えていないということになります。

つまり、損益計算書はプラスでも、営業キャッシュ・フローがマイナスの会社は儲かっていないことになります。

出典:マネックス証券

私たちは企業を見る上で、キャッシュ・フローを見る必要があり、上グラフの赤の棒グラフが下に潜っている、あるいは潜り続けている企業は危険性が高いと見た方が良いと思います。

例外として、金融やリースなどの業種はビジネスモデル的に営業キャッシュ・フローがマイナスになります。

逆のケースもあり、かつてのAmazonは利益の出ない企業として有名でしたが、一方で営業キャッシュ・フローは出ていて、入ってきたお金をサイトの構築や物流施設に投資していました。

目先の利益は出ていなくても、将来の価値を作るために投資をしていたことによって今の成長につながりました。

重要なことは利益ではなくキャッシュ・フローということになります。

自己資本比率

自己資本比率を気にされる方も多いかと思いますが、冒頭でも述べた通り二の次の話かと思います。

基本的には利益が出てキャッシュ・フローが黒字の会社は自己資本が積み上がっていきます。

確かに、自己資本比率が一桁%の企業は投資対象にならないかもしれませんが、そういう企業はそもそも赤字を繰り返しているということになるので、業績を見た時点で除外されるケースが非常に多いわけです。

逆に自己資本比率は高ければ高いほど良いというわけでもなく、普通に利益を出している企業だったら30%くらいにはなるでしょう。

アメリカなどでは特殊で、自己資本はほぼ株主に還元してしまって残らない、あるいは債務超過という企業もありますが、そういう企業は一方で利益やキャッシュ・フローがしっかり出ているから問題ない企業だったりします。

基本的に、利益がしっかり出ている企業であれば自己資本比率を見る必要はあまり無いということになります。

右肩上がりの「期間」はどれくらい?

簡単に言うと長ければ長いほど良いということになります。

これまでの実績(トラックレコード)が多ければ多いほど信頼性や確実性が増します。

できれば10年以上の期間を見ていただければと思います。

株価

株価を見る時に、PERが高いと割高、低いと割安と判断することが多いと思いますが、普通の企業、普通の状態であれば、その企業の良し悪しに則った株価が付いているものです。

例えばユニクロのファーストリテイリングはPER40倍くらいありますが、過去の業績を見ると十分に業績を積み上げてきているので、それだけ信頼と将来性を見込まれてPER40倍が付いているのです。

よって、たとえPER40倍であっても決して割高とは言えません。

逆に、業績がだだ下がりしている企業は、いくらPERが10倍でも利益が下がるということですから将来的なPERは上がることになるのでむしろ割高と言うこともできると思います。

PERが異常に高い

良い企業に高いPERが付くということになりますが、時々PERが100倍という数字になることがあります。

直近だとエムスリーがそうでした。

株価は大きく上がってその後大きく下がっていて、上がった時のPERはグラフに入りきらないほどです。

グラフが途切れる直前の予想PERは112倍と、圧倒的に割高でした。

そこから落ちることは推して知るべしという状況でした。

もちろん、PERがすごく高くても、それに見合う成長はしないというわけではありませんが、その可能性はかなり下がります。

これも確率の話で、PER100倍の銘柄がその期待を超えて成長を続けるという可能性は相当下がるということです。

わざわざそのような銘柄に手を出すことはありません。

株価が思惑だけで上がる

エムスリーに関しては、本当に事業に対する期待で上がっていた部分もあると思いますが、一方で株価が思惑だけで上がるパターンもあります。

SNS等でよく見かけますが、「この企業が上がるぞ」ということで瞬間的に一気に上がるものがあったりします。

これのほとんどが、誰かが意図的に上げているケースで、いわゆる「仕手株」というところです。

そうやって上がっている企業に”捕まってしまう”初心者は多く、注意が必要です。

株価が大きく動いているという時点で「危険」だと思っておいた方が良いと思います。

株価そのものが2桁(何十円)

ダメな企業は株価がどんどん下がります。

普通は4桁(何千円)で上場するので、2桁というと100分の1であり、なかなかそんなことにはならないのですが実際にそれが起きている、ただただダメな企業なので、その時点で基本的に却下して良いと思います。

最近、NTTが株式分割で180円くらいになったという例外はありますが、大きな株式分割などをしていない企業でそんな株価が付いていたら、ダメな企業だという見方をして良いでしょう。

事業内容

事業内容の見極めはなかなか難しいところがありますが、「これはダメだ」と思えるところもあります。

M&Aや投資が異常に多い

主にM&Aの話になりますが、上場したての企業で、上場したもののその後の成長が全く続かないことがあります。

そういう企業は、またM&Aをして企業を買えば買った企業の売り上げや利益が業績上は乗っかることになるので、一見成長しているように見えます。

しかし、実のところはただの切り貼りでしかなく、小さい企業をくっつけてなんとかやりくりしているというケースが珍しくありません。

悪い企業ではなくても、M&Aには注意が必要で、例えばエムスリーも優秀な企業であることは間違いないのですが、今は海外で成長しようとどんどんM&Aをしています。

しかし、やはりM&Aは毎回成功するわけではなく、成功確率は3割とも言われていて、買えば買うほどよくわからないものが増えていったり、買ったものが将来的に損失になってしまう(のれん)ケースもあります。

M&Aを繰り返す企業はどんどん判断が難しくなってしまいます。

主力事業がコロコロ変わる

M&Aを繰り返してなんとか繋いでいるような企業は、事業セグメントの名前がコロコロ変わったりしています。

軸が無く、なんとか業績を作っているだけの企業になっています。

具体的に企業を挙げることははばかられますが、思い当たる企業があれば気にしてみると良いと思います。

一発で終わるリスク

これは外部環境の変化によるものが大きいですが、例えば三陽商会は日本でバーバリーのブランド運営を引き受けていました。

しかし、バーバリーは日本でのライセンスを終了してしまい、バーバリーに依存していた三陽商会はやはり一時的にかなり苦しい状況になってしまいました。(今はなんとか盛り返しているところもあります)

こうなる前の段階で、契約が無くなったら危ないということが分かっていれば、そのリスクをあえて取りに行く必要はないということになります。

外部環境の話をするなら、例えばマンションデベロッパーなども結構難しく、リーマンショックの時にはマンションデベロッパーの会社が次々に潰れていきました。

なぜなら、マンションデベロッパーというビジネスモデルが外部環境の変化に弱いのです。

マンションを建設して、マンションが売れている売れている時は利益が出るのですが、リーマンショックのようなことが起きてマンションが売れなくなると一気に資金繰りが危うくなります。

こういうマンションデベロッパーは営業キャッシュ・フローがマイナスになっているケースが多く、お金を払って新たなマンションを建てているので、利益は出ているけどお金は入ってきていない状況だったりします。

お金が入ってこないので、銀行から借入を行うことになりますが、リーマンショックでマンションが売れなくなると、銀行もマンションが売れないのであれば信用できないということでお金を貸してくれなくなります。

そうなるとお金が無くなって倒産ということになります。

一見調子が良くても、リーマンショックのような外部環境の変化が起こると一気に苦しくなる業種であるということは理解しておく必要があります。

個人的には航空会社もかなりリスキーだと思います。

911やコロナのようなことがあると、飛行機が突然飛ばなくなったりします。

今回のコロナの時には財政支援も受けられて生き残ることができましたが、それが無かったらJALもANAも潰れてしまっていたのではないかと思います。

投資をするなら、「この企業は何が起きたらヤバいか」ということを一度は考えるべきだと思います。

起こる確率は低いものの起きたらヤバいリスク(テールリスク)のことも考えましょう。

今後も長期投資に役立つ情報を発信してまいります。更新情報や有益な情報をお届けしますので、以下のボタンから無料のメールマガジンへご登録ください。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す