今、半導体銘柄が特に大きく下がっていて、それが日経平均を押し下げているという状況です。

半導体銘柄を持っていて、不安を感じている方も多いのではないかと思います。

そこで今回は、当社で最も半導体に精通しているアナリスト、元村さんを招いて、半導体はそもそもどのような世界なのかを解説していただき、皆さんが抱いているであろう疑問にも応えていただきたいと思います。

半導体市場の全体感

栫井:それでは、まずは半導体の全体感についてお話しいただきます。

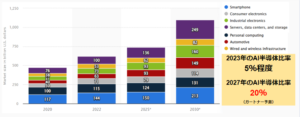

元村:はい。半導体市場は2030年には今の2倍になると言われています。

その内訳は、青の部分がスマートフォン、濃緑がパソコンであり、現在はこの2つが大部分を占めています。紫の部分がサーバーやデータセンターなどにあたりますが、そこが2030年には急激に伸びてくると見られています。

栫井:ニュースでもOpenAIが日本進出ということで盛り上がっていますが、生成AIにデータセンターが必要ということでまさにこの部分ということですよね?

元村:その通りです。生成AIが今後の半導体市場を押し上げていくことになるでしょう。

元村:足元において、GPUなどのAI半導体関連が全体のどのくらいの比率を占めているかというと、実は5%程度しかありません。ところが、ガートナーの調査では、2027年にはAI半導体の比率が全体の20%くらいまでは成長するだろうと言われています。

このような形で昨今の生成AIを軸にどんどん市場が開発されているという状況です。さらに、今、突如として現れた需要を元に、世界各国で半導体工場が建設されています。具体的な数字で言えば、2026年くらいまでに世界全体で109ほどの工場が稼働開始すると報道されていますし、2026年~2030年以降には、半導体市場が2倍になるという予測に基づいてさらに100近くの工場が世界中で立ち上がっていくだろうと言われています。

半導体の内訳

元村:では、足元の半導体の内訳を見てみたいと思います。

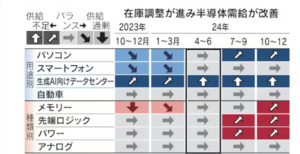

需給バランスというものは種類によって濃淡があるように見えます。用途別に見ますと、生成AI向けのデータセンターといったところは、GAFAMなど米国企業がどんどんデータセンターに設備投資をしていて、ものすごく需要が上がっています。

一方で、パソコンやスマートフォンに関しては需要があまり上がってきていないなというところです。7~9月以降は上がってくるという見立てになっていますが、本当にそうなるのかなと個人的には思っています。なぜかというと、コロナ禍で多くの人がテレワークに向けてパソコンを買い替えたり、企業が設備投資をしたりという形で需要の前食いをしているところがあって、その需要がその時期になれば本当に回復するのか疑問があるからです。例えば、スマホは平均で3年に1回買い替えられると言われていますが、Appleの直近の決算を見ても、新型iPhoneの売れ行きがあまり良くないようで、生成AIなどの需要は勃興したけども、それに伴うサービスを利用するにあたって、スマホを買い替えるまでもなく、3年前に買ったスマホでも十分という人が多いのかなと感じています。

栫井:私の妻も頻繁にスマホを買い替えることはなく、使えるうちは使っておこうって感じですね。

この日経に記事は2024年初頭に出されたもので、今半導体市場が落ち込んでいるというのはこの1~3月はダウントレンドになることが予想されていて、ASMLやTSMCの決算が悪かったという話が出ていますが、これは予想に従って動いているに過ぎないという感じですね。

生成AIの部分はまだ5%しかないということで、これが仮に倍になったとしても全体としては5%しか増えていないということになって、パソコンやスマートフォンに引っ張られているということですね。

元村:そうですね。このように、半導体の用途別・種類別で見ると、半導体企業といっても、業績に強く出ている企業とそうじゃない企業があって、その企業がどういう事業をやっていてどんな強みを持っているのか把握しないままやみくもに半導体銘柄だからと手を出していくのは結構危険性があるなと個人的には思っているところです。

栫井:要するに、上の図で矢印が上向きになっているところに投資しないと厳しいということですよね。生成AIに関連していたら良いんでしょうけど、それ以外のところに関してはよく見る必要があると。

元村:ひとつ補足しますと、生成AIのところには先端半導体なんかも組み込まれているので、金額ベースで見るとかなり高くなっています。

栫井:単価が高いということですね。

元村:そうです。数量ベースでももちろん伸びているのですが、ポテンシャルがすごいと言われる所以は高単価の商品が爆発的にニーズが増えているからです。

日本の半導体企業の強み

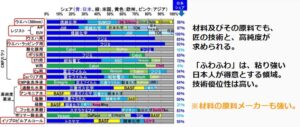

元村:日本の半導体企業でも強みを持っている領域というものがあるので、そういったところをヒントに企業を探していくと良いのではないかと思います。

では日本企業の強みってどういったところにあるのかという話をさせていただきます。

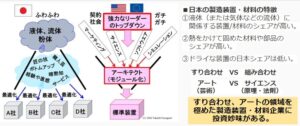

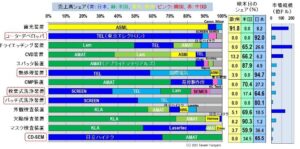

日本は、簡単に言うと半導体の製造装置、素材の部分にかなり強みがあります。今話題になっている東京エレクトロンやSCREEN、それから半導体ウエハで言うと信越化学、こういったところはかなり強みを持っています。

日本は「ふわふわ」というところに強みがあって、どういうことかというと、「液体」「流体」「粉」といった形の無いものって技術として形にするのがものすごく難しいんです。これとこれを組み合わせたらこうなるというものは、乾いた環境だとノウハウが蓄積されやすいのですが、液体、流体、粉みたいなものは”職人芸”というか、長年の経験のようなものが形作ったり、偶発的に見つかったり、暗黙値とか、そういったものがキーポイントになります。これが日本が得意とするところで、細かい作業とか、同じような作業を何回も繰り返し行い、地道に試しながら良いものを作り上げていく粘り強さみたいなところが日本企業は海外と比べるとものすごくあるんです。

栫井:アメリカとかだとロジックでやるのが得意でできるとなればガンガンやっていくという感じかなと思いますが、日本は良く分からないけど熟練の技術でやっているからこそできることがあるということですね。

それを体現している企業はどのようなものがありますか?

元村:洗浄装置などは液体を使う製造装置ですが、東京エレクトロンやSCREENがかなり強いですね。一方でドライエッチングなどの領域では米国企業が強かったりして、液体・流体というところとそれ以外の部分で日本が強いところとそうじゃないところが分かれています。

半導体はこれからどんどん微細化して、ものすごく細かい回路設計をする必要があるので、その回路を照射するにあたって何度も半導体ウエハを洗浄することになり、その中で東京エレクトロンやSCREENの洗浄装置の需要がものすごく増えてくるだろうと見られています。

あとは、半導体の材料といったところでも、比較的固形のものではない半導体の材料では日本企業が強い特徴があります。やはり日本企業を狙うとしたらこういった日本企業らしい強みを持っている企業でシェアが高いところを見ていくと良いのではないかと思います。

栫井:ここに出ている企業はシェアが高いということでチェックすべき企業なのかなという気がしますね。

元村:ここに書いていなくて、これらを作るための材料を作る企業もあって、そこまで発掘できるとお宝銘柄になるかもしれませんね。

今の下落は調整?

栫井:今半導体が下がっている理由として、一つはこれまでが上がりすぎていてその調整なのかなという認識が私の中ではあるのですがそれについてはどう思いますか?

元村:そうですね、もちろん調整の部分がかなりあると思っています。私の感覚としては、「生成AI」という言葉が独り歩きしてしまっていると思っていて、まだまだ全体に占める生成AIのボリュームはそれほど大きくなく、もちろんポテンシャルはものすごく大きいのですが、そのポテンシャルが評価されすぎてかなり先々の期待値の部分まで株価に織り込まれていたものが調整されたと考えられます。

栫井:生成AIによって、元々ある半導体市場のアップダウンが嵩上げはされるものの、目先で市場規模が倍になるというような増え方をするかというとそうではないというのが現実問題としてあるということですね。

元村:パソコンやスマートフォンの需要は伸びていないということでしたが、去年私がSEMICON Japanに参加した時には、生成AI関連のサービスが出てくると、そのサービスを利用するために端末の方でAI処理をする「AIパソコン」や「AIスマホ」みたいなものの需要がおそらく伸びてくるのではないかという話がけっこう出ていたのですが、それはまだもう少し先の話なのではないかと思っていて、この部分も市場が織り込んでいる期待値と現実のところでギャップが発生しているのではないかと思っています。

栫井:今生成AIというとクラウドで処理するのが基本で、それを搭載したパソコンやスマホという話にはなかなかなっていないですよね。

元村:そうですね、少なくとも個人レベルでそれを必要とするような状態にはまだなっていないと思います。

栫井:スマートフォンの需要は横ばいということですが、パワー半導体は右肩上がりになっていますがこの辺はどういうものが伸びてくるイメージですか?

元村:パワー半導体はEVなどで使われるものなのですが、足元でEV車の需要が少し鈍化してきているということで、パワー半導体の出荷も予測値より下振れする可能性があって、それはリスクとして見ています。

栫井:半導体市場全体を考えるとまだダウントレンドだと思うのですが、転換はありますか?

元村:全体で言うとおそらくこれから回復局面に入っていくのではないかと思います。というのも、コロナ禍で、いつ動きが回復するか分からないということで、顧客企業が半導体の様々なものを自社でストックしていて、物流網が正常化した後もまずは自社で抱えているものから消化しようという調整局面が入っています。その調整が終わればまた通常の商流に戻るので、全体としては回復に向かうと見られているのですが、人によっては期待と実態に乖離があるかもしれないと、冷静に見ている部分もあります。

栫井:そうですよね、ずっと違和感があったのは、この1年くらい半導体の株価はすごく上がってきましたけど一方で実体経済はむしろダウントレンドにあったということですよね。

元村:そうですね。

栫井:実体経済としてはこれからというところなのに、いかに市場が先取りして動いていたかというところですね。そう考えても株価としては冷静になる局面だったと言えるかと思います。

栫井:長期投資を考えると、2030年には市場規模が2倍になるということで、良い企業に関しては持っていれば良いということですかね?

元村:そうだと思います。その会社がいないと作れないとか、製造が大幅に遅れてしまうとか、供給量が減ってしまうような、業界の中で主要なポジションを占めている会社を見つけることが大事だと思います。

皆さんからの質問にお答えします

栫井:それでは、事前に集まった質問をいくつか紹介したいと思います。

半導体全体が売られているイメージですが、MicronやTSMCの決算を見ると生成AI分野に対する需要は強いと思っています。この半導体全体が下がっている相場で生成AI関連銘柄は買いだと個人的には思っていますが、いかが思いますか?

栫井:生成AIは間違いなく伸びているということですが、じゃあ生成AI関連銘柄って何だという話ですよね。エヌビディアは明らかにそうだと思いますが、他に何かあったりしますか?

元村:スーパー・マイクロ・コンピュータとか、エヌビディアのGPUを実装したデータセンターの設置とかに特化した企業はありますが、それだけに特化した企業というのはエヌビディア以外にすぐには思いつかないですね。様々な事業を手掛けている中の一部というのが大半だと思います。

栫井:生成AIは最先端の半導体を使っていることは間違いないので、少なくとも最先端の半導体を作っている会社を選ぼうということですね。

元村:そうですね。半導体の材料とかの企業になると、顧客企業が何の半導体を作るために材料を発注しているのかというところまでは把握していない材料メーカーがほとんどだと思います。大まかに見て、こういう需要が勃興した後に急に業績が伸びたのであれば、生成AI関連の恩恵を受けている企業なのかなと推測していくしかないのではないかと思っています。

栫井:端的に言えば、今足元の3ヶ月決算などで大きく伸びている企業は、実は生成AIで大量に使われている可能性があるということですね。今の決算シーズンにそういったところをつぶさに見るのは面白いかもしれないですね。

元村:そういった企業を、日本企業が強みを持つ材料などのところから見つけられれば面白いと思います。

ディスコ、東京エレクトロン、SCREENの各社の技術で、他社が簡単に模倣できない技術・強みは何でしょうか?

栫井:日本企業は「ふわふわ」が強いということでしたが、例えばディスコだとどうですか?

元村:ディスコは生成AIの恩恵を多く受けていると思いますが、要はAI半導体関係に特殊なメモリを実装するにあたって重ね合わせたりするのですが、重ね合わせる時に削ったりする作業をものすごく高い精度でやらなければならなくて、この装置を提供しているのがディスコで、唯一無二の技術を持っています。

栫井:一部ではシェア100%とも言われていますし、難しい技術もそうですが、生成AIの半導体のGPUを作るとなった時に、シンプルにたくさん必要だからたくさん切らないといけないように思うのですが、それはどうですか?

元村:そうですね。当然これからデータセンター需要が高まって、GPUやAI半導体関連の需要が高まるにしたがって、ディスコの装置も必ず必要とされます。しかも、この装置が後工程の装置よりも2倍近い価格帯で売られているという話もあって、利益率もものすごく高いです。誇張して言うと、指数関数的に利益が増えやしいということですね。

栫井:なるほど。こうやって推測していくと、ダイレクトの生成AI関連というのは無いにしろ、何かしら見つけられそうな気がしてきますね。

長期的に業界が伸びることは明らかであるが、株価と比較して価値が高い割安な銘柄を選び抜くのがとても難しいと感じている。しかも、半導体関連といっても各社のビジネス内容がまちまちで、会社同士でも比較しづらいと考えている。どのような点に着目して会社分析をして自分に合った銘柄を選定すれば良いかをご教示いただきたい。

栫井:何かアドバイスはありますか?

元村:まずは個別企業から入るというよりは半導体市場の全体感を理解することから始めたら良いかと思います。今回説明したように、どういった市場がまず伸びるのか、その中で強い会社はどこかというところからアプローチした方が良いと思います。とは言っても、やはりネット上で公開されている情報というものは断片的な情報が多いと思うので、複数の媒体をしっかり見るとか、知り合いに専門の方がいたらそこから話を聞いてみるとか、そういうところから入ると、有望視されている企業にたどり着くのは圧倒的に早くなると思います。

栫井:割安に関してですが、PERが東京エレクトロンだと40倍、レーザーテックやアドバンテストで60倍といった数字となっていますが、これはどこまで気にするべきでしょうか?

元村:そうですね、こういう会社は今PERの居所が定まっていないといったところで、「答えはない」と割り切ってしまっても良いのかもしれませんね。例えば私の場合は、2年後、3年後の業績がこれくらい伸びるのではないか、そこから見て足元のPERは何倍くらいかと考えた方が良いのではないかと思っていて、今の数字だけに焦点を当てるよりも、自分自身が考える成長性みたいなものから今を見て、割安かどうかというところに焦点を当てた方がブレは無いのかなと思います。

栫井:今実態としては市場が下降線のところで、例えばピーク時の利益からすると半分くらいになっているかもしれない、だとするとこの半分を回復してさらにそこから市場が拡大していくようならば、例えば今の利益からすると3倍になるとすると、今PER60倍であっても実態としては20倍くらいと見ることができるというわけですね。

元村:それでも投資したいか、そしてその先も伸びる要素があるのか、競合に対して優位性があるのか、こういったところを見て、先々から見た足元のPERが割安なのかどうなのかというのは、人それぞれで判断が分かれるかと思いますが、しっかりと考えることが重要だと思います。

今後も長期投資に役立つ情報を発信してまいります。更新情報や有益な情報をお届けしますので、以下のボタンから無料のメールマガジンへご登録ください。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す