今回は信越化学工業についてです。

信越化学は半導体銘柄として投資家から注目を集めていますが、そもそもどのような会社で、足元の状況はどうなっているのか、当社のアナリストで半導体に精通している元村さんに話を聞きながら考えてみたいと思います。

塩化ビニルとシリコンウエハ

栫井:まずは信越化学工業がどんな会社なのか、簡単に教えてください。

元村:信越化学工業は、一言で言えば”日本が誇る化学メーカー”です。特に業績をけん引している製品としては、塩化ビニル樹脂と半導体にも使われるシリコンウエハです。これらの製品が世界でトップシェアを誇っています。

栫井:塩化ビニル樹脂というと最終製品としてはどのようなものに使われていますか?

元村:例えば建築物の配管のパイプであったり、様々な家電のプラスチック、建物の建材などに使われています。

栫井:あらゆるものに使われているということですね。塩化ビニルは製造が難しい製品というわけではない気がするのですがどうでしょうか?

元村:塩化ビニルは”汎用樹脂”と言われていて、製法自体はそれほど難しいものではありません。ただ、信越化学はどこよりも安く作れるということでシェアを高めていって、世界トップシェアにまでなったという経緯があります。

栫井:安く作れることが強みだとすると、中国などとの競争に晒されるのではないですか?

元村:元々塩化ビニルはナフサなどを原材料としていたのですが、10年くらい前にアメリカで「シェールガス革命」というものが起きて、このシェールガスを原材料にして塩化ビニルを作るとかなり安く作ることができるようになりました。このシェールガスが採掘できる場所の近くに塩化ビニルを製造する工場を作って、信越化学はどこよりも安く塩化ビニルを作れる環境を10年くらいかけて作ってきました。

栫井:要はアメリカに工場を持っているということですね?

元村:そうですね、信越化学の子会社の「シンテック」がアメリカに工場を持っています。

栫井:シンテックは信越化学が買収した会社でしたっけ?

元村:古くから子会社として存在している会社ですね。

栫井:なるほど。私の知る限りここを軸として成長してきたイメージがありますね。

元村:そうですね、この塩化ビニル樹脂と、シリコンウエハの2つが業績をけん引しています。

栫井:ではシリコンウエハについてもお伺いします。これは要するに半導体を乗せる板ですよね?

元村:そうですね、半導体の基板というところです。

栫井:世界1位ということですが、シェアはどのくらいですか?

元村:シェアは3割ちょっとといったところで、これで世界トップシェアになります。

栫井:シリコンウエハを作るのは難しいんですか?

元村:中国などにも作っている企業があるのですが、99.999999999%という高純度のウエハが作れるのは日本企業の信越化学とサムコで、中でも信越化学はトップシェアです。

栫井:シリコンウエハの工場はどこにあるのですか?

元村:日本にもありますし、台湾、北米、欧州、マレーシアなど、全世界にあります。

半導体よりも塩化ビニルで稼いでいる

栫井:業績と利益について見てみましょう。まずは業績についてはどうでしょうか?

元村:直近の約20年間で、営業利益も株価も5倍くらいになっています。

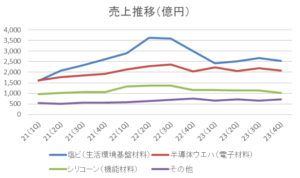

栫井:特に最近の伸びが著しいですね。セグメント別の推移はどうですか?

元村:特に直近では塩化ビニルが急速に利益が伸びてきています。半導体ウエハは右肩上がりで緩やかにずっと成長してきています。直近期の営業利益の構成比はやはり塩化ビニルが5割近くまで上がってきていて、半導体ウエハが4割弱という状況となっています。

栫井:半導体市場が右肩上がりで成長してきているので半導体ウエハーが同じように成長しているのは分かりやすいのですが、塩化ビニルが2022年から2023年にかけて大きく伸びた要因は何ですか?

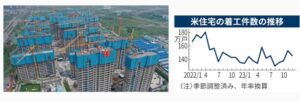

元村:これは北米の住宅市場のニーズが一気に高まったことによります。実は北米は人口ピラミッドでも20代~30代のゾーンが大きくて、この層がそろそろ家を買いたいとか戸建てに移り住みたいというニーズがあります。一方で住宅の供給量が全く足りてなくて、国を挙げてと言っていいくらいに住宅の供給量を増やしています。こういったところで塩化ビニルの需要が高まり、なおかつ信越化学は米国に塩化ビニル工場をたくさん持っているのでそこがうまくニーズと合致したということです。

栫井:なんでそこまで住宅が足りないんですか?

元村:2008年のリーマンショックで不況に陥って住宅が全く動かなくなって、建設自体を一旦止めてしまったという経緯があります。そのツケが今まわってきていて、中古住宅を含めて供給数自体が全く追い付いていないということです。

栫井:住宅のサイクルは何十年という話でしょうから、リーマンショックのツケが今来ているということなんですね。

元村:さらに、その頃子供だった人たちが住宅を求める年齢層になってきて、それなのに住宅が足りていないということですね。

栫井:グラフではコロナ禍から急に伸びているように見えますが、コロナは関係ありますか?

元村:そうですね、おそらく在宅のニーズであったり、企業自体が温暖な気候の南部に移転するという流れもあって、移住がコロナ禍で加速したようです。また、リタイヤした層が南部に移り住む動きもコロナ禍で加速したようです。

栫井:忘れていけないのが、信越化学の今の稼ぎ頭は半導体ではなくて塩化ビニルということですね。

元村:そうですね、塩化ビニルが一気に生産能力が高まったと同時に稼ぎ頭となったということです。

栫井:全体の業績も直近で伸びていましたが、塩化ビニルの貢献度が実は大きいという話ですね。

景気の影響は?

栫井:足元の業績が落ちてしまっている状況に見えますが、足元の決算状況の解説をお願いします。

元村:グラフを見ても分かる通り、塩化ビニルが直近で下がっていますが、これは北米の住宅供給が鈍ったこともありますが、一番の要因は中国です。中国は今不況に陥っていて、あらゆるインフラ建設が途中で滞ってしまっている状況です。となると当然そこに使われるあらゆる建材や配管などの供給がストップするので、中国に対する出荷が著しく減っているという状況です。

栫井:塩化ビニルの売り上げは米国と中国でどのくらいの比率になりますか?

元村:内訳は開示されていないのですが、落ち方を見る限り、米国が一番大きくて、その次に中国という形だと推測されます。

栫井:中国の需要もかなり大きなものと考えられますから、中国の景気には影響を受けますね。米国でも、今は不況という話はないですが、金利が上がっているということは不動産には逆風かと思うのでそこの懸念はどうしても拭えないですね。

栫井:塩化ビニルに関しては中国の景気後退などで下がっているということですが、半導体の方はどうですか?

元村:半導体ウエハの供給量自体は実はそれほど変わっていません。なぜかというと、半導体はやはり在庫調整などが入ってくるものですが、信越化学は顧客企業としっかり対話を重ねて、景気が良い時も悪い時も安定して供給する体制をお互いで作っていくという長期契約を結んでいるのです。なおかつ純度の高いウエハを提供していて、こういう状況が他社とは違って、景気が悪い時でも安定して供給できる体制が築けているということで、中国の不況の影響はそこまで受けていないという足元の状況です。

栫井:例えば東京エレクトロンやレーザーテックは設備投資系で、工場が建設される時や一気に増産する時は一気に需要が増えますが、そうじゃない時は閑古鳥が鳴いていたりしますよね。しかしウエハとなると常に供給し続ける必要があって、だからこそ半導体はボラティリティが激しいと言われる中で信越化学がこれだけ安定しているということですか?

元村:そうですね、業界全体はガタガタしているけれども、信越化学が提供している顧客企業と良好な関係を築いていることであったり、あまり作りすぎずに、景気変動が激しい中でもフル生産・フル販売をやっていけるような顧客企業との関係づくりをしっかりとやっていることが、他の半導体企業との一番の違いだと思います。

栫井:生産量の調整が上手いということですね。

元村:それと、顧客企業がもっと欲しいという時に適切なタイミングで設備投資をやっていることも大きいですね。

栫井:なるほど。他方、塩化ビニルの方はアップダウンが激しくなっていて、認識としては半導体の波に左右されるのではなくて、どちらかというと世界景気に左右される銘柄と言えそうですがどうでしょうか?

元村:そうですね、この4,5年でその色合いが強くなったと私自身も感じています。

栫井:信越化学は決算も比較的早く出ますから、景気の温度感を推し量れる部分もある気がしますね。米国のGDPに関しては直近で減速しているという話もあって、まさにそれが今回の信越化学の決算に出ている部分があるのかもしれませんね。

金川千尋氏の手腕

栫井:先ほどの話の中で、信越化学が顧客と密に連携して生産調整が非常に上手いとありましたが、これは他の会社にはなかなか無いものなのですか?

元村:そうですね、なかなかできることではないと思います。

栫井:信越化学は名前にある通りに長野から出てきた会社ということですか?

元村:そうです、元は長野の会社です。

栫井:そこからどのようにして世界的な企業に発展してきたのでしょうか。

元村:この歴史を語る上では”中興の祖”と言われている金川さんという方を語らずにはいられません。

この金川さんが信越化学工業の礎を築いたと言っても過言ではないと思います。信越化学は設備投資のタイミングが絶妙に上手いということが特徴です。この業界はそもそもなぜ設備投資が大事なのかというと、やはりものづくり莫大なコストをかけているからです。需要に対してキャパシティが過剰だと工場を維持するためのコストを垂れ流すことになりますし、一方でキャパシティが足りないと機械ロスが生じてしまいます。こういったものを景気変動リスクがある中でやっていくということはすごく難しいことなのですが、この世界は極端な話、商品を100個作ろうが101個作ろうがそこまで原価は変わらないので、売れる時に1つでも多く売って利益を稼ぎたいものです。だから需要に応じて適切なタイミングで設備投資を行って生産のキャパシティを上げていくという、目利きがものすごく求められます。金川さんはその目利きがとても上手だったということです。金川さんが会社内でどういうことをやってきたかというと、一言で言うと「凡事徹底」です。当たり前のことを当たり前にやっていくということです。あとは、とにかく組織内で無駄な人員を置かない、少数精鋭にする、責任の所在を明確にする、そして責任者が明確であればその場で即断即決ができる、このような体制を作って、品質管理でも工場の生産性の面でも、営業の面でも、金川さんが作った体制のおかげで効率化していきました。さらに、顧客企業としっかりと対話を重ね、金川さんは毎日担当者に顧客企業の動向や市況感などを確認をしていたそうです。そのおかげで高品質な製品を期日通りに納めるという関係性も当然できますし、顧客企業の動向も市場の環境も良く分かっているので適切な生産設備をフル稼働させて、作った商品は全数販売するということができるようになりました。市場のことはほぼ頭に入っているので設備投資のタイミングも見極めることができたということです。これがこの会社が大きく成長してきた要因だと思います。

栫井:トヨタ生産方式に通ずるところもあると感じましたが、自動車の需要はそこまで大きくブレない傾向がありますが、化学の世界は景気によって需要が大きくブレますよね。それでロスを出さずに設備投資するということは並大抵のことではないですね。

驚異の営業利益率

栫井:他の会社との業績の違いはどのようになっていますか?

元村:名だたる日本を代表する化学メーカーと比べても、営業利益率が段違いです。

栫井:信越化学は半導体ウエハの部分も大きいと思うのですが、塩化ビニルだけの営業利益率で見るとどのくらいになりますか?

元村:塩化ビニルの営業利益率は31%くらいだったと思います。

栫井:塩化ビニルは汎用品なのにそれで31%はとてつもないですね。私が投資家として見ると、化学メーカーはどうしても薄利多売になってしまいますし、変動も激しいので、正直投資先としてはなかなか投資しづらい部分がありますが、これだけ営業利益率が高いということはバッファもありますし、他の会社とは並列で比べられませんね。

元村:そうですね、繰り返しになりますが、市場が求める需要量に対して工場の稼働率をフル生産の体制で稼働させて、作ったものを全量販売するということをどの会社よりも徹底しているからこそこれだけ利益の差が出ているということですね。

”普通の会社”になってしまう?

栫井:金川さんが昨年お亡くなりになって、社長も変わりましたが、状況は変わってくるでしょうか?

元村:30年くらいかけて企業文化というものを作り上げてきたので、そう簡単に変わるものではないと思いますが、正直なところ分からない部分もあります。設備投資は巨額なので、1つの意思決定のミスが将来の業績を少しずつずらしていくことも考えられます。これは後にならないと分からないですね。

栫井:企業の栄枯盛衰を考えたら、将来的に並の化学メーカーになっていく可能性もあるということですね。ただ一方で、足元では半導体ウエハや塩化ビニルで強い力を持っているので、それでどこまでいけるかという話にはなると思います。

栫井:半導体についての今後はどうですか?

元村:ウエハ自体は生成AIを始めとした特需も出てきますし、おそらく先端半導体というものが求められていく世の中になると思います。半導体は熱を発しますが、先端品になればなるほど発熱量も少なくなりますので、地球環境のことなどを踏まえても先端半導体の比率を高めていかなければならない、そうなると信越化学の高純度なウエハが求められることになると思いますし、2030年にかけて半導体市場が2倍になると言われていますから、この分野は安定して伸びていくかと思います。

栫井:信越化学のウエハはシェアが30%ということですが、ライバルのサムコとの品質の違いはあるんですか?

元村:あくまで聞いた話ですが、歩留まりは若干信越化学の方が高いそうです。それから、信越化学は半導体に関してはウエハだけでなく、フォトレジストやマスクブランクスという、半導体を製造するにあたって必要な材料にも強いものを持っています。半導体材料の中でも割と市場規模が大きくてなおかつ今後の伸びしろが大きいとされている材料もしっかり押さえています。こういったところからも、現場感をしっかりと捉えて、有望な市場だから開発するという明確な意図が感じられます。

栫井:直近で三益半導体という会社を買収するという話がありますがこれについてはどうでしょうか?

元村:信越化学の規模感からすると、この買収は微々たるものといったところで、すぐに変化は見えてこないかもしれません。一方で、三益半導体側にとってはすごく大きい案件だったと思っていまして、三益半導体は再生ウエハなど、中古品を使いまわすという事業を持っていて、ここが信越化学の顧客企業を通じて販路が大きくなるといったことが期待できます。

栫井:信越化学側としてはどのような意図で完全子会社化するんですか?

元村:半導体を作るにあたって、その装置をいくつか三益半導体が持っていて、より精度の高い半導体を効率的に作るために、取り扱っている製品のラインナップを広げてより生産効率を高めていくという狙いがあるのではないかと考えています。

栫井:設備投資などを適時適切でやっていくというのが金川さんの妙だったと思うのですが、金川さんが亡くなられてから、M&Aであったり56年ぶりに工場を新設するということであったり、金川さんの戦略からは乖離してきているのかなという懸念があるのですが元村さんはどう思いますか?

元村:言われてみると確かにそうだなとも思いますね。新しい工場は半導体の材料などを製造するためだと思いますが、競合他社の各社も今こういったところに設備投資をしているので、競合他社と同じタイミングで同じようなことをやっていると考えると金川さんとは違うと言えますね。どちらかというとこれまでは逆張りで、競合他社が尻込みしている時に設備投資をやるというのが信越化学の妙だったので、変わってきている部分も確かにありますね。

栫井:おそらく金川さんがよほど突出した方で、私の想像では、いろんな意味で”普通の会社”になっていくとは思います。ただ、悪い会社ではないので、ある程度スタンダードな戦略の中で伸びていくということもあり得ると思っています。

信越化学は今買えるか?

栫井:現状の株価水準はどうでしょうか?実質的なPERはどのくらいとみたら良いでしょうか?

元村:前期の最終利益ベースで見ると足元のPERは約24倍ですね。

栫井:成長性を考えると妥当な水準だと考えられますね。一方で気になるのは塩化ビニルの状況ですね。半導体は長期的に伸びていくと想像できますが、景気が悪くなった時に塩化ビニルの方がどれくらい落ち込むかが気になるところです。営業利益の推移のグラフでは塩化ビニルがダウントレンドに入ったように見えて、これが大きく潜るようであれば一旦はもしかしたら厳しい部分はあるかもしれませんね。一方で長期的な強さもあるので、仮にPERが30倍とかになったとしても違和感のある会社でもありません。

元村:長期で見れば持続的な成長が期待される銘柄で、値嵩株的な側面も少しあるので、業績が悪化しても思ったより下がらないというパターンもあり得ますね。

栫井:良い会社であれば多少アップダウンはあっても結果的には大きく伸びるというところがあるので、そういう意味ではあまりタイミングを選ばなくてもいいかなと思いますね。懸念点としては、金川さんのいない信越化学がこの後どうなるかというところに集約されるかと思います。

今後も長期投資に役立つ情報を発信してまいります。更新情報や有益な情報をお届けしますので、以下のボタンから無料のメールマガジンへご登録ください。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す