株価の動きは大きく2つの要因に左右されます。「市場要因」と「個別要因」です。

市場要因とは、それぞれの銘柄に起きていることとは関係なく、市場の動きに合わせて動くものです。日経平均やTOPIXが上昇した時に同じように上昇することで、金融用語では「β(ベータ)」と名付けられています。

一方、個別要因は市場要因とは関係なく、個別銘柄の要因で動くものです。好調な業績が反映されて、市場全体が下がった時も上昇していれば、それは個別要因によって動いたということです。金融用語では「α(アルファ)」と呼びます。

「本質的な価値」は幅を持つ

市場要因は、予測することが非常に難しいものです。景気や為替、政治など、世の中の経済に関わるあらゆるものが市場を動かし、常に変動しています。

もちろん、市場は個別銘柄の集合体なので、インデックスも企業の価値を反映しつつ、一定の波の中で変動します。この波を上方に大きく上回るのがバブルと呼ばれる現象です。

市場の変動は、逆に個別銘柄へも影響を与えます。市場が好調な時に適正とされるPERは高くなりがちです。適正なPERには正解はなく、全く同じ会社を評価するにしても、適正なPERがある時は10倍、ある時は20倍と言われても決しておかしなことではないのです。

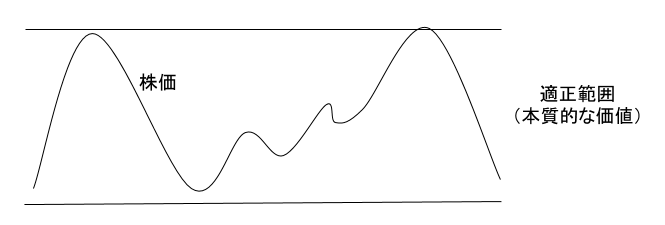

そのため、私がよく言う「本質的な価値」は市場の変動によって幅を持つのです。したがって、すでに適正水準にあると考えられる銘柄でも、株価は上がったり下がったりを繰り返します。

予測できない市場要因では成功は難しい

バリュー株投資は、本質的な価値よりも割安なものに投資し、株価が本質的な価値にまで上昇することを目指す手法です。しかし、本質的な価値の範囲内で買っても、市場要因によりそれなりに利益をあげることも少なくありません。

投資信託の多くは、市場要因によりアップダウンを繰り返しているにすぎません。ほとんどの投資信託は多数の銘柄を組み入れていますが、ほとんどの銘柄は「適正範囲」の中にあるため、その動きはほぼ市場要因で説明できてしまうのです。

市場要因を極めた投資が、「日経レバ」など、インデックスにレバレッジをかけるだけの投資手法です。これは市場要因を単に増幅させて利幅を取ろうとするもので、多くの短期志向の個人投資家が活用しています。

しかし、すでに述べた通り、市場要因の予測は非常に難しいものです。常に市場に目を光らせていたとしても、予想だにしないところからリスクが顕在化することもあります。

もし、市場の予測が可能だとすれば、日経レバなどへの投資で大金持ちになっている人もいるはずです。しかし、一時的に勝つ人はいるにしろ、成功し続けている人を見たことがありませんし、今後も出てくることはないでしょう。

適正範囲にある銘柄を持つことは、これと同じことをしているにすぎません。もちろん、米国のダウ平均やS&Pが長期的に上昇していることから、インデックス投資でもそれなりの利益をあげられるのでしょうが、大きな利益をもたらすわけではないでしょう。

市場要因を排除し、「市場に惑わされない投資」を

一方のバリュー株投資は、適正範囲から大きく外れた銘柄に集中的に投資するものです。適正範囲から外れている銘柄は、長い目で見た時に適正範囲に戻ってきます。これは、市場要因に左右されることはありません。

つまり、本質的な価値よりも割安な銘柄に投資していれば、市場の変動に惑わされることはないのです。これこそが「α」を探す本質と言えます。

もちろん、今のような市場が絶好調の時は乗り遅れることもありますが、株を持っていればβのうまみは享受できますし、好調な相場がきっかけで適正範囲まで上昇することもあります。運良く上昇したタイミングで売ってしまえばいいのです。

売却した後に上昇して「早すぎた」と思うこともあります。しかし、適正範囲に入ってから売却したのなら、その後の上昇は市場要因であり、あくまで「運」でしかないのです。

当社では、適正範囲から外れた銘柄の投資を行うことで、究極的には「市場に惑わされない投資」を目指しています。引き続き、お付き合いの程よろしくお願い申し上げます。

※本記事は会員向けレポートの一部を抜粋したものです。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す