今回は日本製鉄についてです。

直近で決算が発表されましたが、2025年3月期の予想が大幅減益ということで、株価が下落しました。

日本製鉄は今後どうなっていくでしょうか。

橋本氏による”再生”

日本製鉄はここ数年、非常に苦しんできました。

現社長の橋本氏が就任したのが2019年4月なので、就任してから2期連続で赤字を計上してしまうという状況でした。

なぜ赤字になったかというと、1つは外部環境として中国の台頭がありました。

中国に大きな製鉄所が次々に設立され、どんどん鉄鋼を作ったことにより、鉄の価格の低下が止まらなくなってしまいました。

日本においても、高度経済成長期に作られた高炉が多くあり、これらを稼働させるために儲からない鉄を作り続けなければならず、一部では作れば作るほど赤字になっている状況でした。

また、主な取引先は自動車会社などですが、取引先の力が強く、取引価格がどんどん下がっていきました。

中国からの外圧、国内の余剰生産力が大きいことによるコスト、低い利益率、これらの要因からにっちもさっちもいかない状況となっていました。

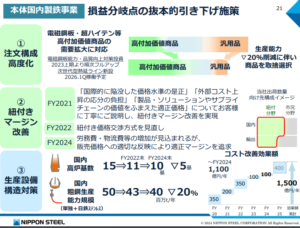

2019年に就任した橋本社長は厳しく経営を行いました。

橋本氏がまず行ったことは、製鉄所の休止でした。

国内のいくつかの生産力を持て余している高炉を休止して、コスト削減を図りました。

その中で人員のリストラもせざるを得ない状況でした。

また、取引先にも強気に交渉し、取引価格の値上げを要求しました。

自動車メーカーとしても反発するのですが、一方で車を作るためには日本製鉄から鉄を仕入れなければならず、結果的には日本製鉄が価格の引き上げを勝ち取りました。

最大の顧客であるトヨタにも訴訟を行うという、覚悟を持った営業だったようです。

コストの削減と利益率の改善で、業績が改善してきて、2023年3月期には過去最高益を記録しました。

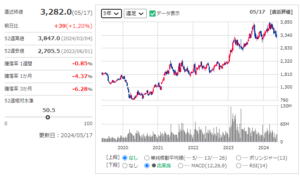

これだけ業績が改善すると、当然株価も反応します。

5年前は1,800円といったところでしたが、コロナ禍で一度大きく下げたものの、その後上げていって、今では3,400円というところにまでなっています。

決算発表の注目点

では直近の決算を見てみましょう。

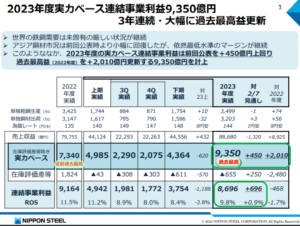

鉄は価格変動が激しく、価格の変動によって業績が大きくブレるので、それを調整した「実力ベース」で見れば良いかと思います。

2023年度は実力ベースの利益で9,350億円と過去最高を記録しています。

表面上は2022年度の方が最高益となっていますが、そこには在庫評価益が含まれていたということで、実力的には今期が最高益となり、基本的にはプラスで伸びてきたと言えます。

期初の予想を上方修正する形で伸ばしてきていて、終わった期の決算としてはかなり良いものでした。

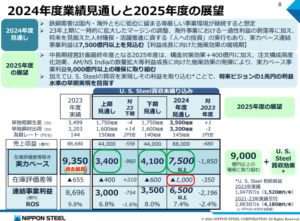

しかし問題は業績予想の方です。

投資家が注目するのは常に未来のことであり、終わった期の決算よりも現在進行中の期の業績見通しの方が重要となります。

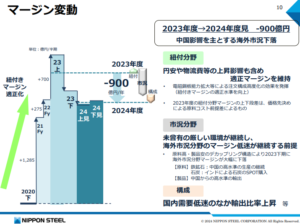

それを踏まえて業績予想を見ると、2024年度の利益の見通しは実力ベースで7,500億円となっていて、1,850億円の減益となっています。

各社のアナリストの予想の平均(コンセンサス)を大きく下回る数字を業績予想として発表したのです。

これを受けて、決算発表翌日の株価は3%近く下落しました。

減益予想の理由としては、23年度に交渉によって取引価格を引き上げたので、取引先からの打ち返しが想定されることと、原材料価格の高騰で利益率が悪化し、23年度よりは減益となってしまうだろうということです。

また、中国の不動産不況をはじめとして、世界的な鉄鋼の需要が厳しい状況にあることも要因の一つです。

これほどの減益予想となることを株式市場は予想していなかったので、株価は弱含みとなっています。

ただ、23年度の実績を見ると、期初に低めの予想を出して(保守的な業績予想)、結果的にそれを上回る業績となっているので、今回も同じようなことになるかもしれません。

しかし、利益率が下がっていることも確かで、期待しすぎない方が良いとも思います。

長期的な見通しは?

日本製鉄の長期的な見通しはどうでしょうか。

橋本氏が社長に就任する以前の日本製鉄の状況は非常に厳しく、長期投資の観点では投資できる状況ではありませんでした。

しかし、日本製鉄は世界的にも高い技術を持っていて、その技術に応じた高いマージンをかけていくというのが今の日本製鉄の戦略です。

また、高炉を休止するなどして固定費も下がっているので、基本的には利益を出しやすい体質にもなっています。

以前と比べると明らかに良い体質になっていることは間違いないですが、一方でそれだけで成長できるかというとそう簡単でもありません。

日本製鉄の主要な売上先はなお日本であり、そこだけでは大きく成長することは難しいです。

となると、海外へ進出することが必要になってきます。

インド進出

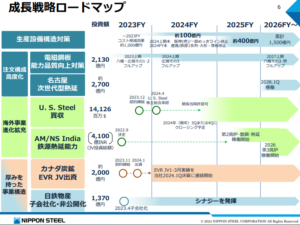

2019年には世界最大の鉄鋼会社であるアルセロール・ミッタルと共同でインドの会社を買収して、インドの成長を組み入れられるようにしています。

インドというと、これからは中国以上に成長していく市場だと見られています。

インドにも中国から鉄鋼が流れていくのではないかという話もありますが、鉄の特性として、国家戦略として動くことが多く、中国とインドはあまり仲が良くないため、中国がインドに鉄を輸出することはかなり難しいです。

また、鉄は非常に重く、輸送に大きなコストがかかるため、基本的には地産地消した方が良いということになり、成長する市場の中に製鉄所を持っていることが重要となります。

こうやってインドに進出できているということは、今後の成長可能性が残っているということになります。

USスチールの買収

そして、多くの人が注目しているのが、全米3位の製鉄会社であるUSスチールの買収です。

アメリカもやはり巨大な市場で人口も増えていて、ここに製鉄会社を持つということも重要となります。

また、アメリカでも自国の産業を保護しようという動きが広まっているので、日本の会社としてアメリカに売るよりも、アメリカの会社を持ってしまった方が良いと考えられます。

USスチールはアメリカの製鉄会社の中でも技術力に定評がある会社だといいます。

日本製鉄も、安い鉄を多く作るのではなく、技術力を持って高いマージンを取りながら売っていく戦略なので、USスチールの戦略と近しいところがあるのではないかと思われます。

しかし、バイデン大統領は日本製鉄のUSスチールの買収を簡単には許さないという話もありますし、次の大統領選で自国主義の強いトランプ氏が大統領になったとすると、買収はかなり難しいことになってしまうでしょう。

ただ、株主総会の決議は完全に下りていて、99%の賛成で承認されています。

あとは当局の許可が下りればよいということにはなっていますが、政治的な話になるので私には分からない部分があります。

USスチール買収後に待つ「いばらの道」

仮にUSスチールを買収できたとしても、その先はいばらの道になるのではないかと私は考えています。

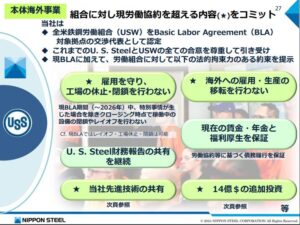

アメリカの労働組合はかなり強硬で、リストラなどに対して反発も強いです。

労働組合から認められないとやはり円滑に事業を進められないので、”法的拘束力のある約束”という形で保証を掲げています。

「2026年まで」という逃げ道も作ってはいますが、期限が終わって即座に撤廃となればその時に大きな反発を受けると想定されます。

日本でも製鉄所を休止・閉鎖することでようやく収益を改善してきたところなのに、アメリカではそれができない中でうまく経営していかなければならないという難しい状況でもあります。

橋本氏は社長就任前はブラジルの子会社で相当厳しいやり取りを重ねてなんとか立て直しを図っていて、その経験があるから日本の立て直しにも成功したということです。

橋本氏ほどの人材が今の日本製鉄に果たしてどれほどいるでしょうか。

実は橋本氏は社長は退いたものの、CEOとして残っていて、なお橋本政権は続いているとも考えられます。

そういう意味では、橋本氏がUSスチールのところに本腰を入れることも考えられ、もしそうであれば期待できる部分もありますが、日本以上に厳しい戦いになると思われます。

もしこれが本当にうまくいって、日本のようにコストを下げて利益の出る商品を作ることができれば将来性も期待できますが、そう簡単ではないだろうというのがこれからの日本製鉄に言えることです。

長期投資の視点では難しいか

株価に関しては、成長の難しさを反映してなのか、PERはそれほど高くありません。

一方で利回りは、必ず維持できるものとは言えませんが4.69%あります。

配当推移も増え続けているわけではなく、利益に応じて増減してきていて、減配も考えられます。

事業の特性としても、大きな投資をして後から回収するというビジネスモデルなので、タイミングによっては厳しい時期が続くようなこともあるかもしれません。

今後悪くなるというつもりもありませんが、長期投資先としてはかなり難しい部類の銘柄だというのが私の意見です。

もちろん最終的な判断はご自身で行っていただくことになりますが、今後何が起こりそうなのかということはぜひ頭に入れて、投資を行っていただければと思います。

今後も長期投資に役立つ情報を発信してまいります。更新情報や有益な情報をお届けしますので、以下のボタンから無料のメールマガジンへご登録ください。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す