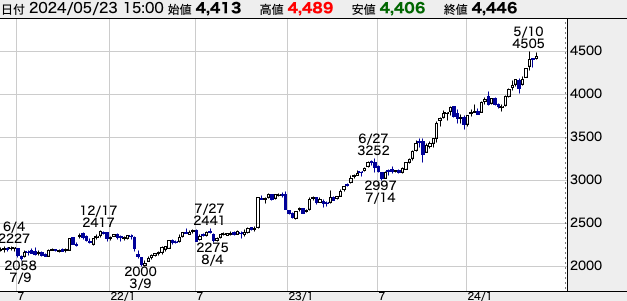

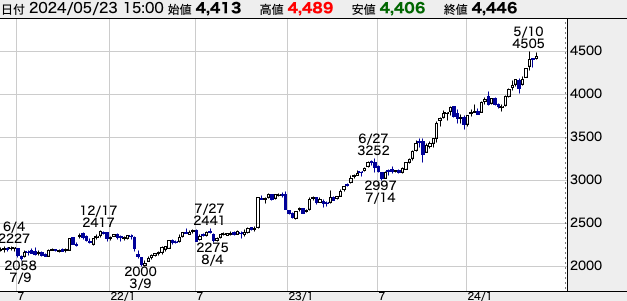

JTの株価が上昇し続けています。

出典:株探

22年に2,000円をつけたのを底に、24年4月現在は約4,500円です。JTのビジネスを解き明かし、今は売り時なのか?投資しても良いのか?考えてみます。

JT好調の理由

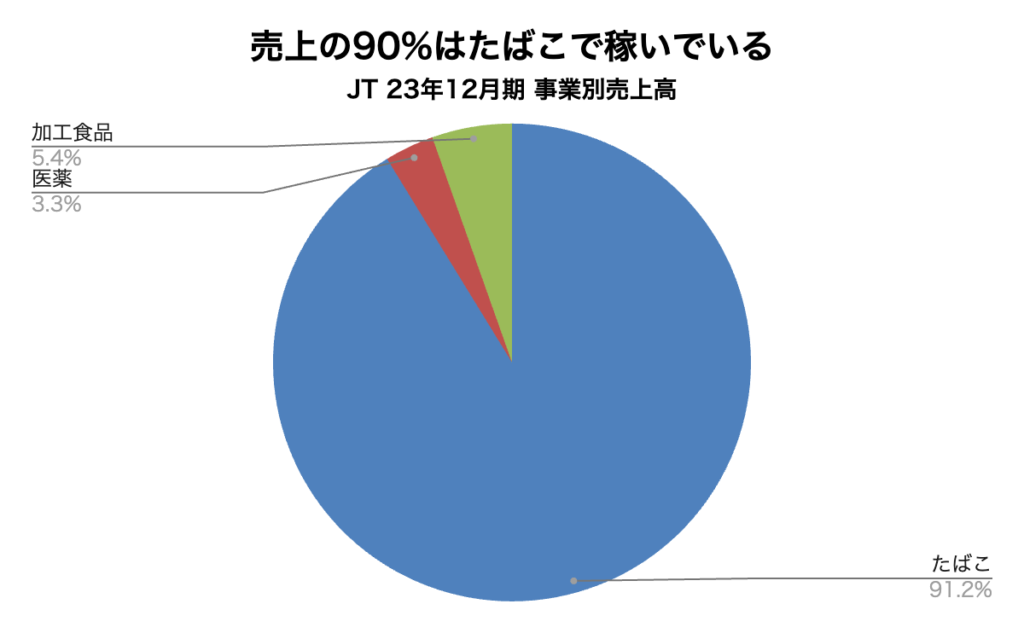

まずはJTのビジネスの中身を見ていきましょう。

あなたもご存知の通り、主力はたばこ事業です。その他には、医薬品の生産を行う医薬事業と、冷凍食品や調味料の製造販売を行う加工食品事業もあります。

とはいえ、売上の90%はたばこ事業によるものですから、やはり「たばこの会社」と言えるでしょう。

出典:決算短信より作成

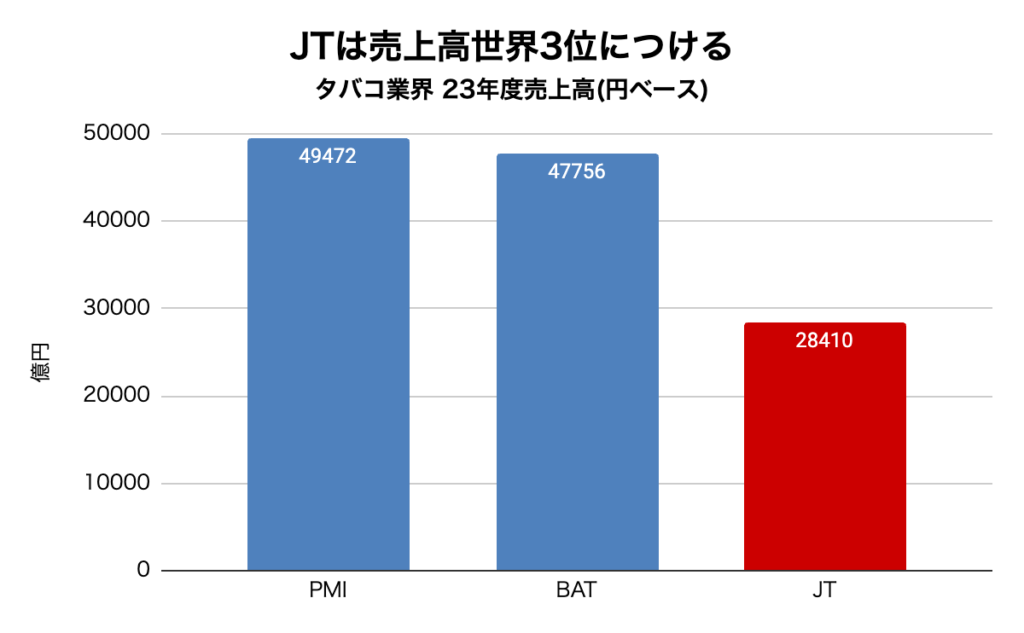

また、JTはグローバルに展開する企業です。(23年12月期の海外売上比率は75%)

たばこ業界ではフィリップ モリス インターナショナル(PMI)、ブリティッシュ・アメリカン・タバコ(BAT)に次いで世界3番位の売上規模を誇ります。

出典:SPEEDAより作成

JTは世界的に影響力がある企業なのです。

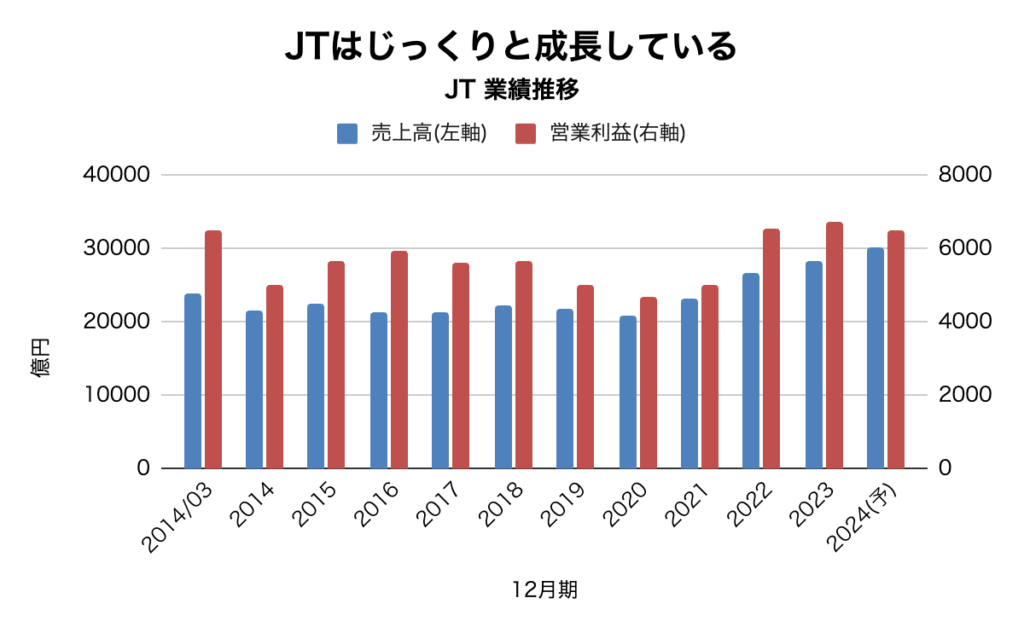

ここからは業績を見てみましょう。売上、営業利益ともにじっくりと成長しています。

出典:決算短信より作成

目先、24年12月期は増収減益予想です。この要因は、医薬事業の売上減少が影響しています。本業の不調という訳ではないことから、大きな問題はないでしょう。

では、たばこ事業はどのように成長しているのでしょうか?

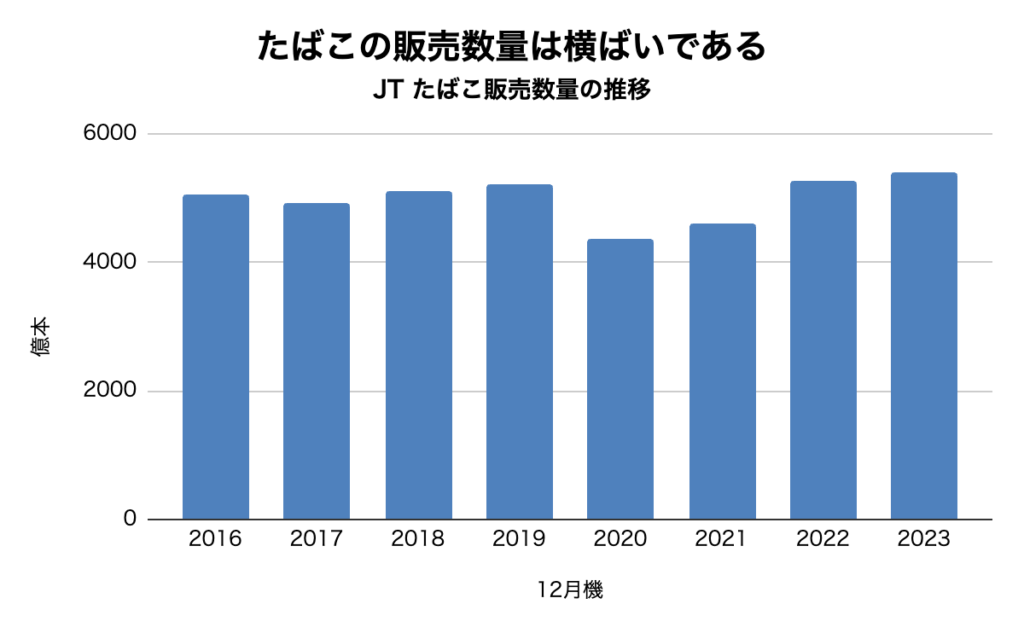

「たばこって規制が強化されているから、あまり売れないのでは?」と、思われるかもしれません。実際、たばこの販売数量が大きく伸びている訳ではありません。

出典:決算短信より作成

特に日本においては、低価格帯での競争激化などを背景に、販売数量は減少傾向です。さらにアメリカなどの先進国では規制の強化や人口構造の変化などから、販売数量は減少傾向にあります。

それをカバーするのが新興国(中東、アフリカなど)であり、人口増加と経済成長の影響で需要が増加しています。この先進国のマイナスと新興国のプラスが相殺され、販売数量は横ばいなのです。

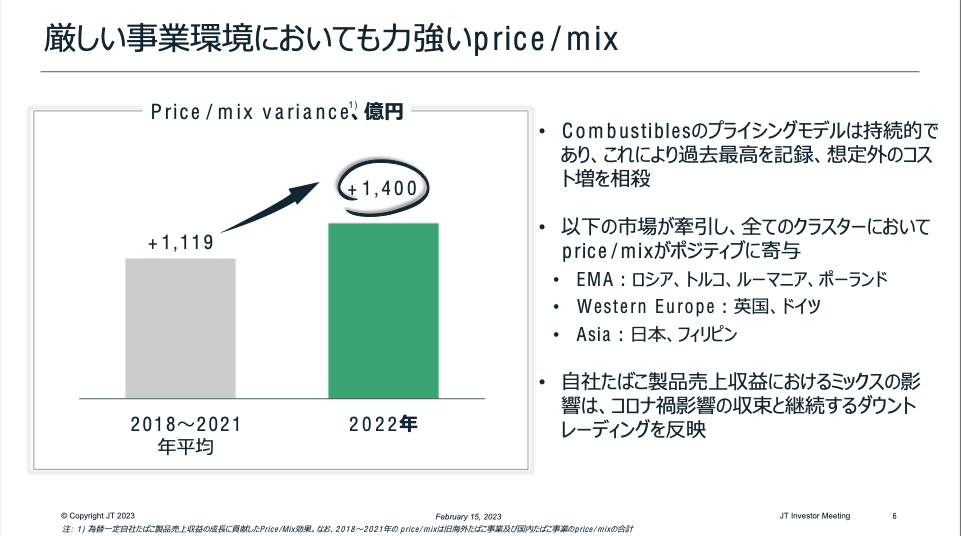

それに対しJTは値上げを実施しています。

出典:2022年決算説明資料

タバコはその依存性から値段が上がっても消費量が落ちない特性があります。(いわゆる価格弾力性が小さい、一般的には1だがたばこは0.4。参考記事はこちら)

タバコを値上げする理由は原材料高、増税による価格転嫁、比較的競争相手が少なく価格競争が起きづらい環境、収益確保の目的など様々な要因から行われます。それでも消費量が落ちない(横ばいで推移している)ことが、近年JTが好調である理由です。

配当金は継続する?

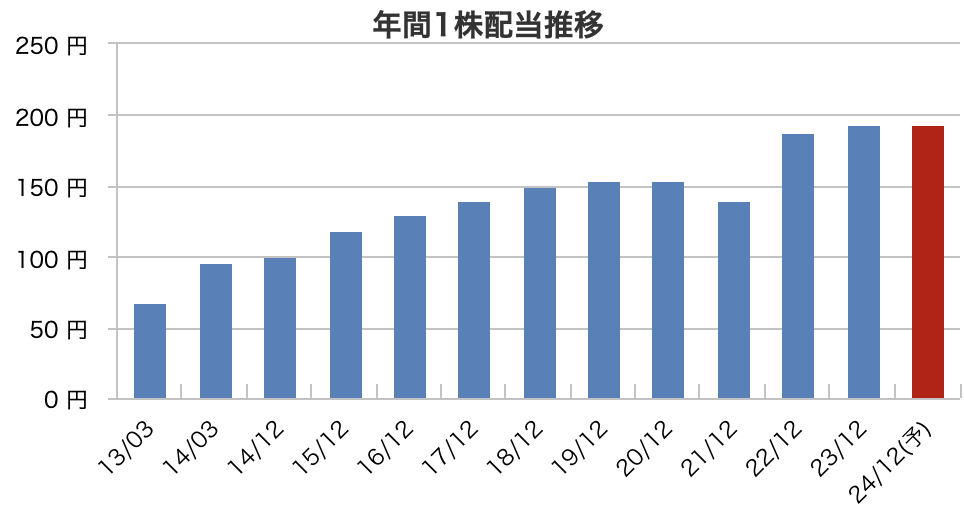

また、JTへの投資を考えると、配当金の議論にもなるでしょう。JTの配当金は長期的に増加しています。

出典:マネックス証券

JTの配当性向の目安は、75%±5%の範囲としています。つまり、利益の7〜8割は配当金で還元する方針なのです。そして、JTの大株主は財務大臣(国)です。

出典:株探

つまり政府にとって配当収入は重要であることから、利益成長が続くのであれば、積極的な配当還元は継続されるものと考えます。とはいえ、業績の変動や急激なたばこの規制強化などが発生すれば減配の可能性はないことはありません。この辺りへの注意は必要ですが、基本的には配当に積極的な企業です。

今後の成長戦略は?

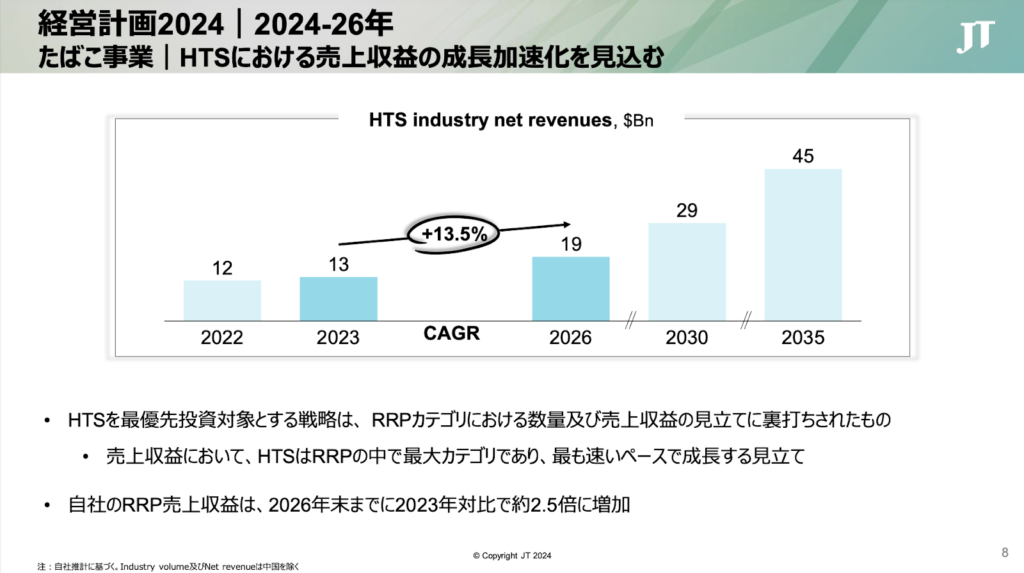

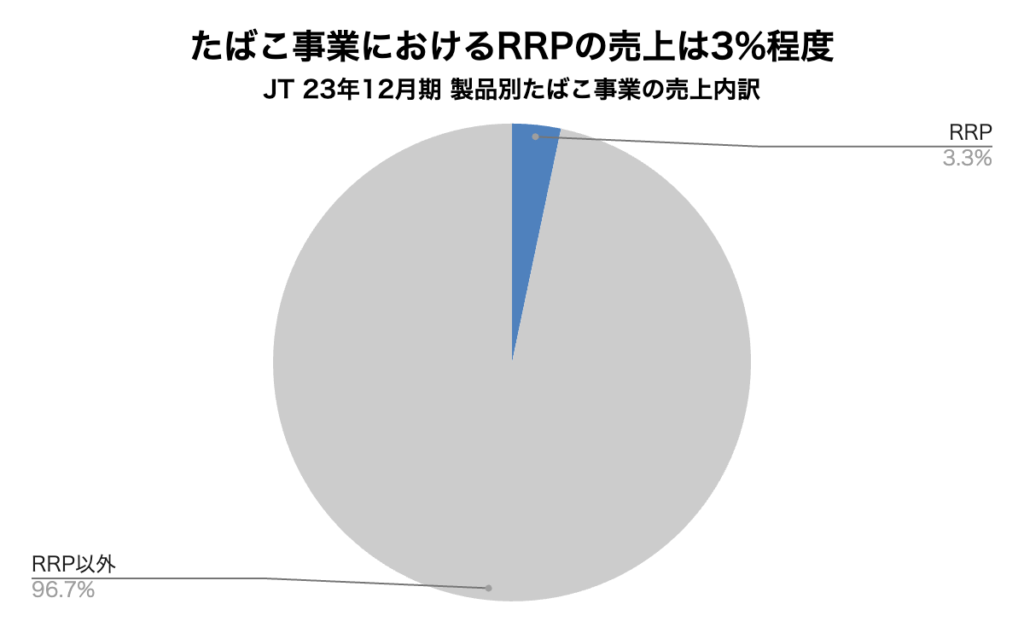

JTの将来の成長を考える上でキーワードとなるのはRRPと呼ばれるたばこです。

RRPとはReduced-Risk Productsの略称であり、喫煙に伴う健康リスクを低減させる可能性がある製品です。具体的には高温加熱式たばこ(Heated tobacco sticks 以下、HTS)です。

出典:決算説明資料

このRRPの成長が、たばこ事業の成長を押し上げるとしています。しかし、JTのたばこ事業におけるRRPの影響力は現時点で大きくはありません。

出典:2023年度決算レポートより作成

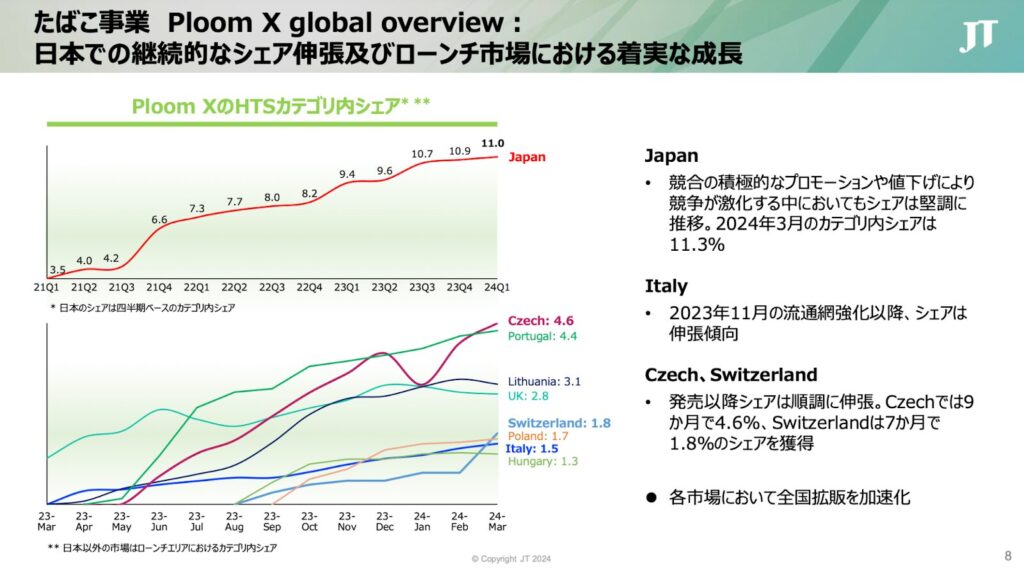

というのも、この加熱式たばこの領域はアメリカのフィリップ・モリス・インターナショナルの「IQOS(アイコス)」が先行し、JTの国内シェアは10%にとどまっています。世界市場に目を向けると、状況はさらに厳しいのです。

この状況の中でどうやって成長していくのでしょうか?

JTの加熱式たばこであるPLoomXの開発に関わっている山口氏は東洋経済のインタビューで以下のように語っています。

日本やイタリアは加熱式の成熟市場。アイコスが先行しているので、アイコスのユーザーをいかに獲得するかが重要になる。後発なので、デバイスは競合より安い価格で販売している。

チェコ、スイス、イギリスなどは加熱式が未成熟の市場。加熱式にどんな特徴があるのか知ってもらい、試して使って、慣れてもらう段階を踏んでいくことになる。その過程にしっかりコストをかけていく。

先に述べた値上げも業績の押し上げ要因になりますが、比較的新しい市場であるRRPの販売を伸ばせるか?これが今後の成長を左右するポイントになりそうです。

JTが抱える3つのリスク

JTの3つのリスクについて考えます。

それはロシア事業のリスク、のれんのリスク、為替リスクです。

ロシアのリスク

たばこビジネスを考えると、ロシアは重要な市場です。

JTの24年12月期予想では、ロシア事業の売上が約9%、調整後営業利益の約21%を占める見込みです。

このロシア事業の現状を、株主総会で社長の寺畠氏は次のように述べています。

現時点で製品在庫や原材料の確保の観点から直ちに事業停止せざるをえないような状況ではない。来年、再来年以降も確実に継続できるかというと100%できるとは言えないが、継続すべく努力をしている。われわれもロシアに4000人を超える社員がいる。社員、顧客、株主、社会からの要請、このバランスをとりながら、どのような形でロシア事業を継続するのか、最悪、切り離すかを検討していく。

一方で、株主総会では

「ロシアで事業を行うことで他国で不買運動につながるのではないか?」という質問がありました。確かにマクドナルドやスターバックス、トヨタなどがロシアから撤退しています。というのも、ウクライナではJTを「戦争支援をしている企業」としてリストアップしているのです。株主はこの現状から、JT商品の不買運動が起こるのではないか?ということを考えているのです。

これに対して寺畠社長は

ウクライナでもビジネスを継続し、1000人以上雇用もしている。工場を持ち経済にも貢献している。先日、大統領から「今後の復興を考えると、ウクライナでこれだけ投資をかけているJTグループのように、日本企業にも支援をしてほしい」と発言いただいた。ウクライナでも一定の評価をいただいていることは付け加えておきたい。

このように述べています。JTのロシア事業に対する見方は、開戦当初からあまり変化がありません。

それは、「注意しながらビジネスを続ける」です。ちなみに、競合のブリティッシュ・アメリカン・タバコとフィリップ モリス インターナショナルもロシアからの撤退は実現していません。

現状なんだかんだロシア事業を継続していますが、戦争終結まではロシアの不透明性というリスクを頭に入れておくべきでしょう。

のれんのリスク

もう一つ押さえておきたいリスクはのれんです。JTのグローバル化を支えた戦略として、M&Aがあります。

2007年に当時世界5位のイギリスのギャラはーを1兆7,300億円で買収しました。ちなみにこの買収で海外売上比率は22%から42%に成長しました。

その後も継続的に海外M&Aによってグローバル化を進めていきます。

しかし、その代償としてのれんのリスクがあります。のれんとは、M&Aにおいて買収された企業の時価純資産額と実際の買収額の差額であり、バランスシート上の資産と認識されています。

JTは数多くのM&Aを行っていますから、23年12月期末時点で資産の約40%(約2兆6,160億円)がのれんです。JTが採用している会計基準であるIFRSでは、買収先の企業が何らかの理由で事業が計画通りに進まなかった場合、のれんを一気に償却する必要があります。

のれんの減損はキャッシュフローに直接影響を与える訳ではないのですが、のれんの減損損失が発生し、業績に悪影響を及ぼす可能性があります。

現状、のれんの減損が発生するようなトピックはありませんが、財務上のリスクとして認識しておくべきでしょう。

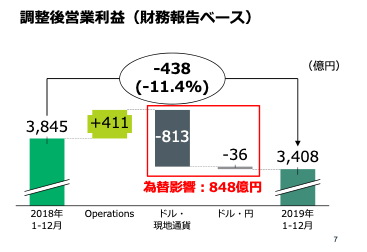

為替のリスク

海外売上比率が高いJTにとって、為替変動は毒にも薬にもなります。特に営業利益が11%減益となった2018年から2019年は、為替の影響によって業績が押し下げられました。

出典:2019年12月期 決算説明資料

したがって、今後為替が円安方向に動いた場合は、業績に悪影響を与える可能性があります。為替の動きを読むことはできませんが、リスク要因の一つでしょう。

これがJTが抱える3つのリスクです。

JTは買いか?売りか?

もう一度株価の動きを見てみましょう。

出典:株探

24年5月24日終値時点のPERは17.4倍です。過去10年の平均PERは14倍ですから、好調な業績が市場に評価されていることがわかります。同日の配当利回りは4.35%です。過去の配当利回りでは7%代という時もありますから、やや割高感を感じるかもしれません。

現状、株価が好調な大きな要因はやはり値上げ効果です。24年12月期の通期利益は減益予想です。それは医薬事業の売上減少が影響するとしていましたが、24年12月期1Qの実績は営業利益で前年比プラスです。ここでもたばこの値上げが効いています。

さらに、成長戦略の1つであるRRPもそのシェアを伸ばしています。

出典:決算説明資料

以上をまとめて、売買判断を考えます。

まずはJTホルダーの方へのメッセージです。

配当金目的の人は基本的には売る必要はないと思います。配当金は国の収入になっており、大株主が国であることを考えると、基本的には積極的な姿勢を崩さないと考えられます。とはいえコロナ禍のように業績が悪化した場合は減配されてしまう可能性もあります。やはり今後の業績を見守る姿勢が良さそうです。

ポートフォリオの調整で少し売る、という選択肢もあると思いますが、やはり配当銘柄としてポートフォリオの一部に加えて良いと思います。

一方で難しいのは今買うか?という判断です。

配当利回りは高いは高いのですが、「昔は7%あったし高値掴みにならないか?」など不安になると思います。

しかし冷静に考えると、

- 今後も値上げ効果による成長が期待できる

- 戦略上の成長ポイントはRRPの拡販であり、目先の状態は悪くない

このような現状が、期待(PER)を押し上げていると考えます。

したがって、JTの今後の事業成長に期待し、中長期的に配当金を受け取りたいと考えるのであれば購入を検討しても良いと思います。投資のタイミングに絶対の正解はないのですが、配当目的であれば、配当利回りを一つの参考にするのも良いと考えます。3つのリスクも理解しながら、投資判断をされてください。

いかがでしたでしょうか?つばめ投資顧問では、投資に役立つ情報をお届けします!最新情報を見逃さないように、メールマガジンの登録をお願いします!

執筆者

佐々木 悠(ささき はるか)

つばめ投資顧問 アナリスト 1級ファイナンシャル・プランニング技能士

東北学院高校、東京理科大学経営学部卒業。

協同組織金融機関へ入社後、1級ファイナンシャル・プランニング技能士を取得。

銀行勤務時は投資信託を用いた資産形成提案や多重債務者への債務整理業務に従事。

2022年につばめ投資顧問へ入社。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

相変わらず誤字が多い、カコイさんは投稿前にチェックしないのか?

今回もとても勉強になりました。

YouTubeも登録しました。

また参考にさせてください。

[…] これにより、中長期的には紙巻たばこの市場は縮小していく可能性が高いため、JTの収益基盤を揺るがしかねない根本的なリスクです。出典: Tsubame investment advisory […]