今回は金利についてです。

長期金利が一時1.0%を超え、12年ぶりの高い水準になったと話題です。

金利は、私たちの生活や株式投資、そして経済全体にも大きな影響を与えますが、金利についてきちんと理解できている人は少ないかもしれません。

改めて、金利とは何なのか、解説したいと思います。

長期金利、12年ぶりの高水準

今、金利が上がっているということはニュース等でご存知だと思います。

金利というと、住宅ローンへの影響が連想されるかと思いますが、住宅ローンに限らず経済全体に影響を及ぼします。

しかし、率直に言うと、金利1.075%という数字は決して高くありません。

バブルの頃には一時8%くらいあったものがだんだん下がってきて、2000年頃には1%程度となり、2012年以降1%を下回っていたものがようやく”戻ってきた”という表現が適切だと思います。

そもそも「金利」とは?

お金を貸す際に負うリスクの対価が金利です。

「10年利回り」というと、お金を貸す10年間にお金を返せなくなるような何らかのイベントが発生する可能性があり、そのリスクに対してどれくらいの金利がふさわしいか、というものです。

金利が1%でよいということは、歴史的にかなり低い水準と言えます。

金利とインフレ

金利とインフレは表裏一体の関係で、簡単に言うと、インフレ率が上がると金利も上がることになります。

そして、基本的には金利の方がインフレ率よりも大きくなるべきものです。

金利よりもインフレ率の方が高くなると、お金を貸すよりもモノ(金など)に投資をした方が良いということになり、誰もお金を貸さなくなってしまうからです。

【金利-インフレ率】で求められる数字を「実質金利」と呼び、この実質金利が1%くらいが望ましいと言われています。

今、日銀はインフレ率2%を目標としていて、それが達成されると仮定すると、金利は3%程度が上限の目安となります。

これまで日本では低金利が続いてきましたが、インフレ率がマイナスだったので、金利が低くても実質金利は1%程度はあり、デフレの状況下では金利が低くて妥当だったということになります。

今は逆の状況で、インフレ率が上がって金利も上がっています。

デフレという異常な状態から脱却して、金利の正常化が起こっていると言えます。

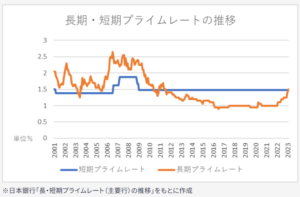

短期金利と長期金利

金利には短期金利と長期金利があります。

短期金利は政策金利とも呼ばれ、政策である程度決められるものです。

お金を市場に流したい時には政策金利を引き下げ、景気が過熱している時には政策金利を引き上げます。

一方で長期金利は、操作しないで市場に任せるというのが原則です。

長期金利は国債の売買によって決まり、10年国債を買う人が少なくて国債価格が下がると金利は上がり、逆に買いたい人が多くなって価格が上がると金利は下がります。

しかし、最近までは黒田総裁の下で大規模金融緩和を行って、「イールドカーブ・コントロール」を導入し、異常な状況となっていました。

政策金利を引き下げてもデフレが解消せず、市場にお金を流すためには長期金利も引き下げる必要があるということでイールドカーブ・コントロールを導入しました。

長期金利が上がりそうな時には国債を買って価格を上げ、長期金利を引き下げるということです。

これを続けると日銀が買う国債の量が増えてしまうので、異常な状態と言えます。

植田総裁はこの異常な状態を解消しているということになります。

期間が長い方がリスクは高くなるので、短期金利よりも長期金利の方が大きくなります。

住宅ローンはどうするべき?

私たちの生活に関して言うと、短期金利が住宅ローンの変動金利の基礎となっていて、長期金利が固定金利の基礎となっています。

今の長期金利上昇の影響が出るのは固定金利の方で、変動金利には直接的には影響はないと考えられます。

変動金利で住宅ローンを組んだ人は、固定金利に移した方が良いのではないかと思っているかもしれませんが、そこまで焦る必要はないと私は思っています。

長期金利が影響を与えるのは固定金利の方だからです。

今は変動金利が安いから一時的に変動金利にしておいて、金利が上がりそうだったら固定金利に移して支払金額を確定させようと思っていたのであれば、変動金利から固定金利に移すチャンスかもしれません。

一方で変動金利が今後どんどん上がっていく可能性は低いと私は思っています。

変動金利は短期金利に影響されますが、その基準となるのが「短期プライムレート」です。

長期プライムレートが変動してきた中で、短期プライムレートはずっと変わっていませんでした。

短期プライムレートは企業貸出における最優遇金利でもありますが、その下限と見られる1.475%というところに張り付いていました。

長期プライムレートが2.5%くらいあった時期も、短期プライムレートは2%にも届きませんでした。

これを考えると、短期金利が上がったとしてもそこまで大きくは上がらないと思われます。

今変動金利が引き下がっているのは、基準金利が低かったということもありますが、それ以上に銀行間の競争が激しいということがあります。

銀行は住宅ローンの基準金利を短期プライムレートの1.475%に1%上乗せした2.475%としています。

お客様への優遇としてマイナスし、その結果0.●%という低い金利でお金を借りられている人も多いかと思います。

この優遇は、銀行によって条件はあると思いますが、基本的には返済まで変わらないということです。

短期金利が上がったとしても、借金が膨れ上がるような金利にはなかなかなりにくいと私は考えています。

変動金利でローンを組んでいるからといって慌てる必要はないということです。

今変動金利で、これからさらに金利が上がっていくのが怖いという方もいるかもしれません。

金利はインフレに連動するもので、金利が上がる局面ではインフレ率も高くなります。

要するに、インフレに対応できる資産を持っていれば、金利の上昇分はある程度カバーできるということです。

住宅ローンであれば、住宅はともかく、良い土地であったらインフレに従って上がっていくと考えられ、変動金利であってもリスクヘッジがある意味でできていると言えます。

余剰資金があるのであれば、繰り上げ返済も良いですが、株式や金などに投資しておくことである程度リスクを避けることができます。

総合的に考えて、金利が上昇したからといって今すぐ行動を起こさなければならないという状況にはならないのではないかと思われます。

株式市場への影響は?

金利の株式投資への影響を考えてみたいと思います。

金利が上がるということは、借金をしている企業の業績に影響を及ぼすということになります。

借金が多くて苦しいというのは中小企業に多いと思われ、上場しているような大企業にとってはこの程度の金利の上昇で苦しむことはあまりないと考えられます。

これが「借金の多い企業ランキング」です。

※比率ではなく金額ベースなのでこれらの企業の財務状況が悪いというわけではありません。

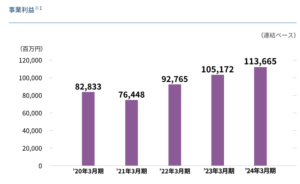

上記の野村不動産を例に考えてみます。

今回、金利が上がったとはいえ、長期金利で0.5%上限だったところが1%と、+0.5%になっただけの話です。

野村不動産の約1兆円の借金に対して0.5%金利が上がったとすると、単純に考えて50億円の利息が増えることになります。

野村不動産の事業利益が約1,000億円で、利息の支払いが50億円増えたとすると、利益が5%減ることになります。

単純にこのことだけを考えると、利益が5%減ると株価も5%くらい下がることになりますが、それほど大きな影響はないと考えられます。

さらに、野村不動産は当然不動産を持っているので、インフレで不動産の価値が上がればイーブンになると思われます。

短期では金利とインフレが連動しないタイミングもありますが、長期で考えると連動する可能性が高いです。

今くらいの金利の上昇では株式市場に与える影響は限定的だと考えられます。

金利の上昇で銀行株などが注目されていますが、既に織り込み済みという印象もあります。

円安はどうなる?

日米金利差によって円安になっていると言われています。

日本の金利が約1%、それに対してアメリカの金利が約5%ということで、米国債が買われ、ドルが上昇し円が下落するという流れとなっています。

日本が1%からさらに大きく上げていくことは考えにくいですが、アメリカの金利がやがて下がってきて金利差は縮小するだろうと私は考えています。

アメリカの景気は良いと言われていますが少し足踏みしている様子もありますし、インフレも収まりつつあるように見えます。

数年という話ではありますが、ずっと円安が続くということにはならないのではないかと思います。

一つ気をつけたいところは、日本円に信認が無くなってしまうことです。

日本人が銀行に預金をしていると、銀行が預金を通じて国債を買っているので円を買うことになるので問題ありませんが、そうならなくなった時には円に需要が無くなり、日本円が下がり続ける状況となります。

例えば、人々が貯金をせずに米国株やオルカンなどのドル建ての資産を買うようになると、日本円を買う人がいなくなり、長期的に円安が進行してしまいます。

この流れが起こることが最大のリスクだと考えていますが、高齢者が多いこともあり、日本の預金は増え続けています。

この状況が続く限りは長期的に円安が続くことにはなりにくいとは思いますが、絶対にそうならないということもないので、動きを注視していく必要はあります。

長期的な円安リスクをヘッジするためには(逆説的な動きになりますが)オルカンなどの外貨建て資産を持つということになります。

お金を勉強してお金の不安を減らす

お金のことを勉強することで、あらゆる状況に対策することができ、先々の不安を少なくすることができます。

日々を穏やかに過ごすためにも、お金について勉強してみてください。

今後も長期投資に役立つ情報を発信してまいります。更新情報や有益な情報をお届けしますので、以下のボタンから無料のメールマガジンへご登録ください。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す