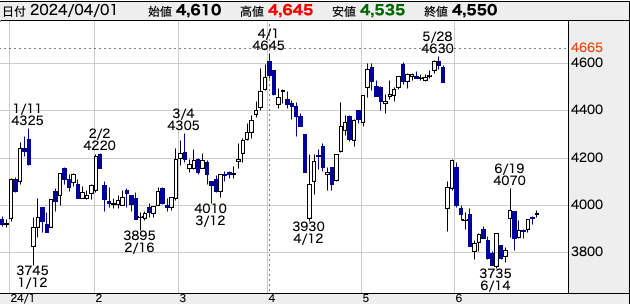

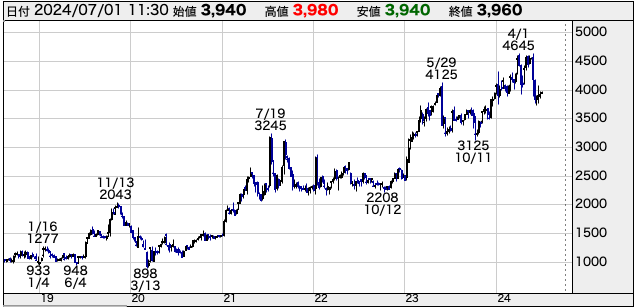

タマホームの株価が冴えません。

出典:株探 日足チャート

5月末に配当権利確定日があったため、いわゆる「配当権利落ち」で株価が下落していますが、その後も徐々に株価が下がり、配当権利落ち前と比べると15%ほど株価が安くなっています。

この結果、配当利回りは2024年7月1日の配当利回りは4.72%、PERは12.9倍となり、バリエーション上は割安に見えます。今回はタマホームの成長の歴史を解説し、この下落は投資チャンスなのか考えていきます。

タマホームの事業概要

「ハッピーライフ、ハッピーホーム、タマホーム」のCMからわかる通り、タマホームは住宅メーカーです。特に木造の注文住宅に強みがあります。

主な事業は4つあります。

- 注文住宅の建築設計、工事等を担当する住宅事業

- 分譲マンションの販売等を行う不動産事業

- 火災保険や注文住宅者向け融資を行う金融事業

- メガソーラー発電施設の運営・経営を行うエネルギー事業

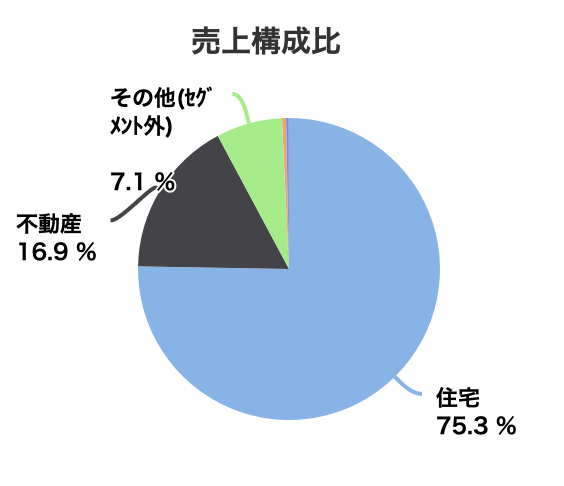

事業別の売上高構成比を見ると、2023年5月期は全体の75%が住宅事業であることから、注文住宅のビジネスが最大の主力といえます。

出典:マネックス証券

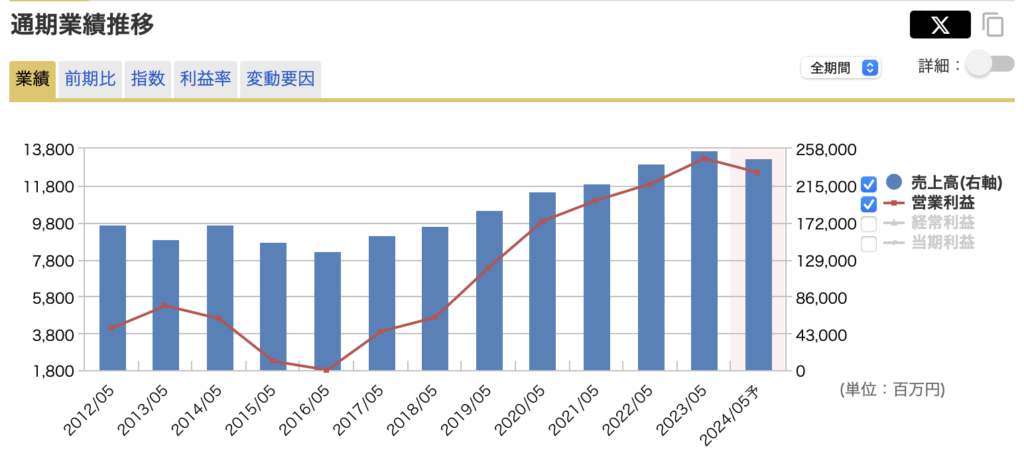

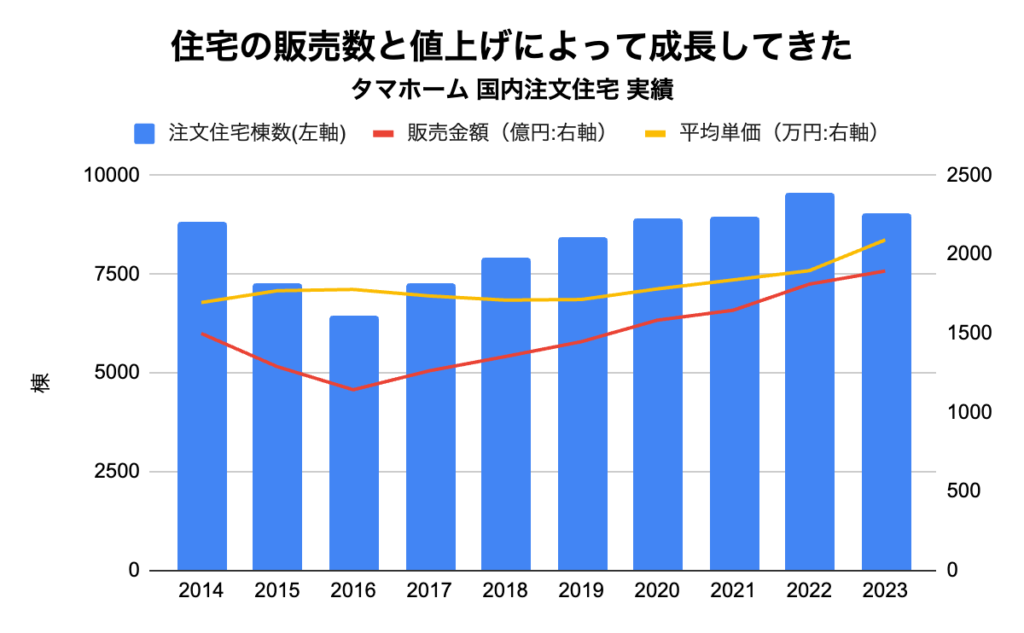

中長期的に業績の推移を見てみると、順調に成長している様子がわかります。

出典:マネックス証券

2016年頃にやや業績が低迷していますが、この時は1部案件の引き渡し等が熊本地震の影響により翌期に持ち越されたためです。基本的にはタマホームの営業所の数を増やし、住宅販売数を伸ばしていくことで成長してきました。

タマホームの特徴は「安い」こと

タマホームは1998年福岡で不動産の設計建設を目的に設立されました。国内競合の大和ハウスが1955年創業、積水ハウスは1960年の創業ですから、タマホームは後発の住宅メーカーです。

競合他社とタマホームの異なる点は、低コストで住宅を建てられることです。創業者であり、現会長の玉木康裕氏は創業当初のことを以下のように述べています。

30代の頃、住宅建築事情を学ぶために渡米した際、日米の土地と住宅の価格差に衝撃を受けました。アメリカの住宅の平均価格は坪単価約 30万円。その価格が人々の暮らしに豊かさを与える事も学びました。それならば、日本でローコスト住宅が普及すれば、日本人も豊かな暮らしと、芸術や文化に勤しむ生活を楽しむ事ができる。だから、ローコスト住宅を提供しようと考えました。

その想いを実現するために、私はタマホーム株式会社を創業いたしました。タマホーム ホームページより引用

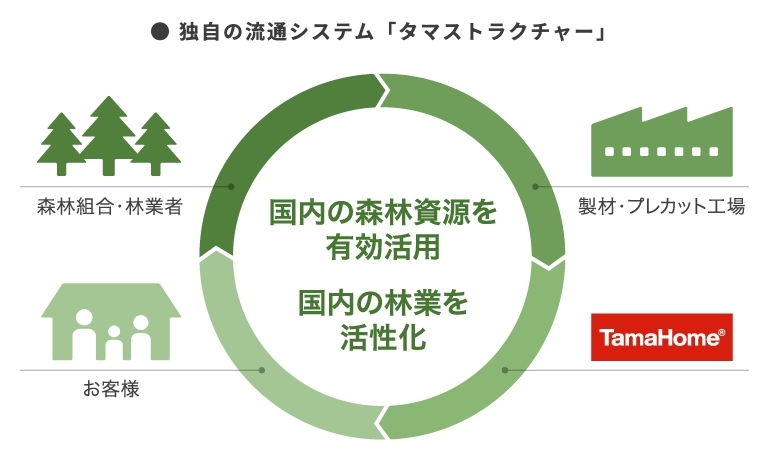

このローコストを実現するタマホーム独自の仕組みを「タマストラクチャー」と言います。

出典:タマホーム ホームページ

その仕組みは以下のように説明されています。

森林組合・林業者、製材・プレカット工場とタマホームが直接つながることで、中間マージンをカット。事前に建築棟数および木材使用量等を伝えることにより、市場の相場や時期に左右されない、安定した価格での仕入れが可能となっています。また、各産地で製材された木材は、品質基準をクリアした指定工場で加工し、均一で安定した品質の構造材を全国に供給しています。

この資材発注の管理に加え、その先の基礎工事や内装工事なども全て自社で管理することで工期の短縮にも繋がり、注文住宅の無駄を省くことで安く建てられる家を提供しています。

この特徴が消費者に受け入れられ、住宅販売数を伸ばすことで成長してきたのです。

出典:決算短信より作成

以上が、タマホームの特徴です。

国内の市場縮小をどう考える?

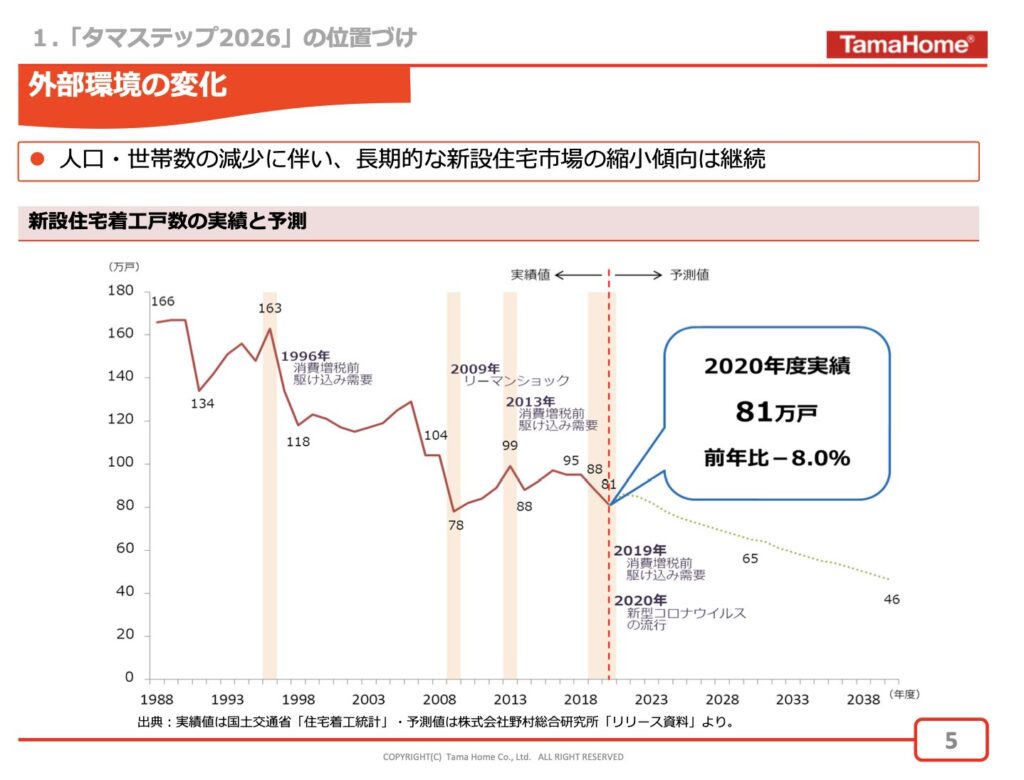

タマホームが抱える最大のリスクは、「国内の住宅市場縮小」への対応です。中長期的に人口、世帯数の減少の影響を受けるものと考えられます。

出典:中期経営計画

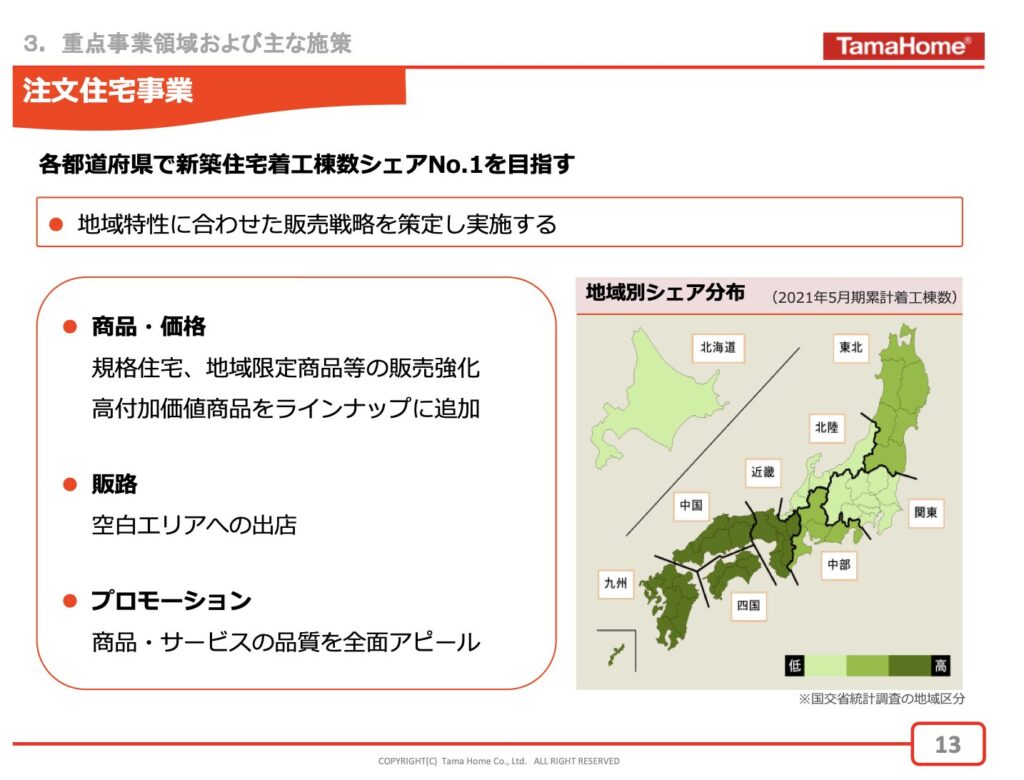

これは他の会社も同じ状況ですが、競合他社は海外の住宅市場に参入したり、賃貸収入を増やすことで収益の安定を目指しています。その点、タマホームの中期経営計画における戦略は、国内におけるシェア拡大を目指す、です。基本的には市場が縮小する中でも、家をたくさん売る、という意味です。

出典:中期経営計画

これまでは、安さを売りにシェアを拡大してきました。この強みが住宅需要の低減の中でも業績成長を支えていけるのか、ここが中長期的なリスクの一つだと考えるべきでしょう。

タマホームに投資するべきか?

改めて、株価の動きを見てみましょう

出典:株探 週足チャート

過去5年の平均PERは約10倍であるのに対し、現在のPERは12.9倍です。業績の拡大に伴い、中長期的に株価は上昇しています。

24年6月11日に下方修正が発表されました。

当初は売上2,570億円、営業利益141億円の増収増益を予想していましたが、下方修正により売上高は前年比3.6%減少の2,477億円、営業利益は同11.3%減少の125億円と減収減益予想となっています。タマホームは5月決算であり、この下方修正は決算期後の6月に発表されました。したがって、2024年5月期の確定業績に近い水準と言えるでしょう。

次に気になるのは24年7月11日に発表される25年5月期の業績予想です。

今期の減収減益の理由は「資材価格の高騰や住宅販売価格の上昇、物価上昇に伴う消費マインドの減少によって長引く市況低迷の影響」と説明されています。この影響が25年も続くのか、はたまた需要の回復を見込んでいるのか、ここが次の決算予想にも影響してくるでしょう。

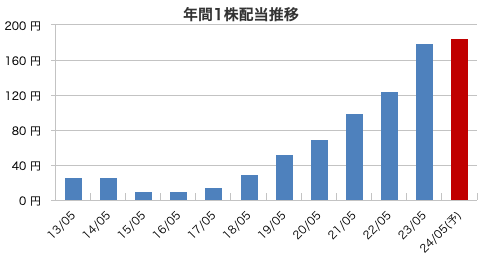

タマホームに投資している方は、配当金に期待しているかもしれません。これまでは、業績の成長に伴って配当金は着実に増えています。

出典:マネックス証券

しかし、2015年は消費増税に伴う販売減少が影響し、減配されています。24年7月1日時点の配当利回りは4.71%、予想配当性向も約60%ですから、決して無理をして配当を出しているわけではありません。とはいえ、配当金に対するタマホームの考え方は「配当性向何%を維持する」や「基本的に減配しない」という意思表示はありません。したがって、業績が悪化すれば減配する企業だと言えます。ここは注意が必要です。

25年の決算予想は「安さによる販売拡大が市場縮小の波をどこまで受けるか?」が大きなポイントです。ここに影響するであろう要素をまとめます。

ポジティブ要素

- インフレだからこそ、安さに強みがあるタマホームに需要が集まる可能性

- 関東、北陸、北海道などのシェアが低い地域への出店余地(ただし競合もいる)

- 値上げによる売上と利益の押し上げ効果

ネガティブ要素

- インフレによる資材価格の高騰

- 人口減少に伴う国内住宅市場の縮小

- 物価高騰と金利上昇に伴う住宅需要の低下

現在タマホームが置かれている環境は、このようなポジティブ要素とネガティブ要素が入り乱れていると思います。一方で24年5月期は減収減益であるものの、営業利益は125億円ですから、経営が危ぶまれるほど悪い状況ではありません。決算や新築住宅着工件数の動向などをチェックし、様々な情報を見ながら投資判断することをお勧めいたします。

いかがでしたでしょうか?つばめ投資顧問では、投資に役立つ情報をお届けします!最新情報を見逃さないように、メールマガジンの登録をお願いします!

執筆者

佐々木 悠(ささき はるか)

つばめ投資顧問 アナリスト 1級ファイナンシャル・プランニング技能士

東北学院高校、東京理科大学経営学部卒業。

協同組織金融機関へ入社後、1級ファイナンシャル・プランニング技能士を取得。

銀行勤務時は投資信託を用いた資産形成提案や多重債務者への債務整理業務に従事。

2022年につばめ投資顧問へ入社。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。