本田技研工業(以下、ホンダ)の株価が好調です。

出典:株探 月足チャート

過去20年の平均PERは約10倍ですが、24年7月9日現在のPERは8.2倍、PBRも0.65倍と割安に見えます。そして24年7月9日時点の配当利回りは4%と高い水準です。ホンダの業績や戦略を分析し、今こそ投資するべきか考えていきます。

ホンダの業績は好調

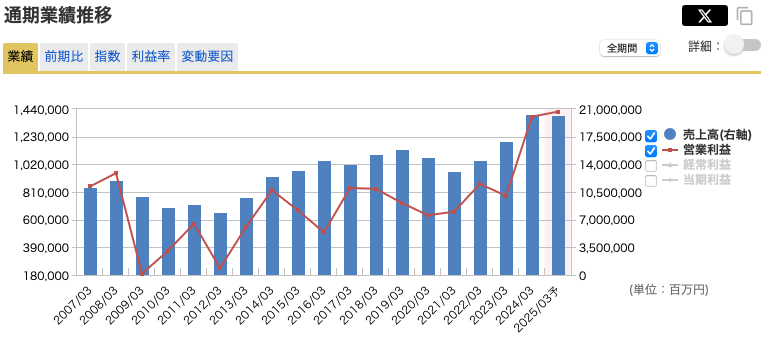

まずは業績を見てみます。中長期的に売上・利益ともに順調に成長しています。

出典:マネックス証券

24年3月期の売上高20兆円、営業利益1兆3,800億円と、ともに過去最高となりました。特に営業利益が前年比+77%と大幅に成長しています。

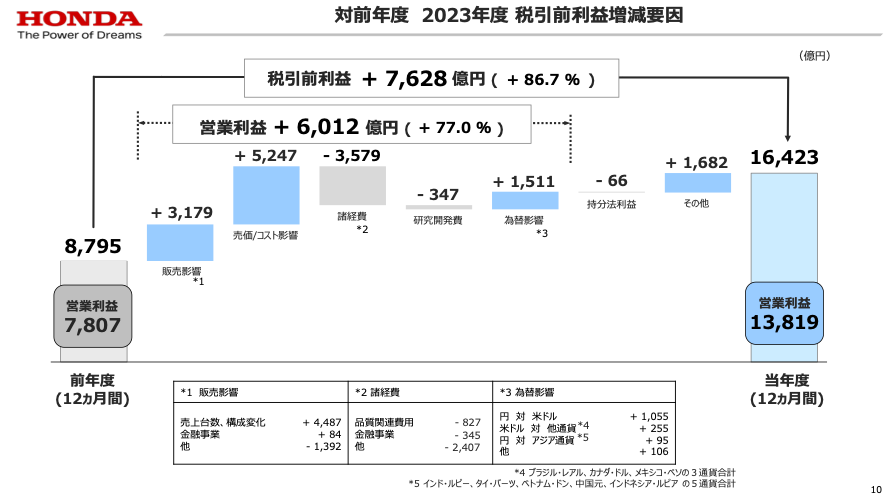

営業利益の成長要因を分解すると、販売影響や売価/コスト影響、為替影響などが大きいことがわかります。

出典:決算説明資料

販売影響=販売台数の増加と言えますが、過去2〜3年の半導体不足で後ろ倒しになっていた自動車の供給が、正常化に近づいたことが関係しているでしょう。

コスト影響については、主に四輪事業において生産体制の見直しやモデル数の削減を行い、固定費額を2018年比で10%以上削減していることが関係しています。

販売影響(販売台数の増加)の恩恵は一時的かもしれませんが、売価の上昇やコスト削減により、好調な業績をあげていると言えます。

二輪車と四輪車の2つの軸

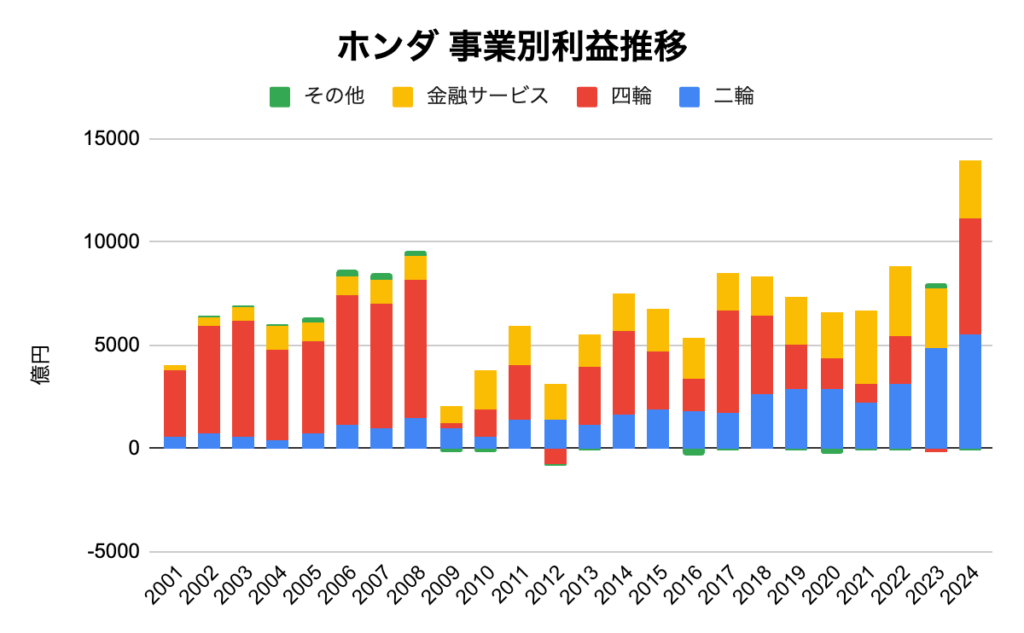

ホンダは主に4つの事業を展開しています。

バイク製造・販売の二輪事業、自動車製造・販売の四輪事業、カーローンなど金融サービスを扱う金融サービス事業、汎用エンジンや芝刈り機などを取り扱うパワープロダクツ等事業(その他)の4つです。

事業別売上高推移を見ると、四輪が売上の大半を占めていることがわかります。二輪に比べて単価が高いことが影響していると考えられます。

出典:SPEEDAより作成

一方で、利益を見ると二輪車の貢献度が高いことがわかります。四輪事業は目先好調ですが、二輪事業に比べると安定感に欠けています。特にリーマンショックがあった2008年ごろは大変厳しい状態でした。2023年も半導体不足の影響や中国の景気後退の流れを受けて赤字となりました。

出典:SPEEDAより作成

ホンダは2022年の二輪車販売台数が世界トップです。しかし同年の自動車の販売数は世界11位ですから、相対的に二輪車に強みがある企業と言えます。

「スーパーカブ」で世界を開拓した

ホンダは1946年に本田宗一郎が静岡県浜松市で創業しました。

1949年に二輪車の製造販売を始めますが、当時の日本は朝鮮特需による経済成長が起こる時代でした。そんな時代背景の中、本田宗一郎の「手の内に入るものを作れ」という言葉の元に小型のバイクの生産に取り掛かります。

それが「そば屋さんの出前持ちが片手で運転できるバイク」「スカートをはいたお客様にも乗ってもらえる二輪車」というコンセプトのスーパーカブC100です。

出典:本田技研工業ホームページ

1958年に販売が始まり、初年度の生産台数は約2万4,000台でしたが、翌1959年は約16万7,000台に拡大。そして1962年には約79万台となり、大ヒットを記録しています。

1959年にはアメリカに進出し、1970年ごろのバイクの市場シェアは1社単独で60%を超えるシェアを獲得しました。当時のアメリカのバイク市場ではハーレーダビッドソンのような大型のバイクが主流製品でしたが、ここでも学生や女性が乗れるスーパーカブが「ニッチな小型バイク市場」を開拓していきました。

ニッチトップとなった結果、増産効果と規模の経済でコストを下げることで、二輪市場における競争優位性を確立することになりました。その後もインドネシアやベトナムなどのアジア圏へと進出し同様に大ヒットを記録。まさしく、二輪市場で覇権をとっていきました。

そして同時期に四輪車の生産も初めており、1980年には初の海外(アメリカ)現地法人による四輪車生産が始まっています。創業以来の「需要のあるところで生産する」という理念のもとさまざまな地域に生産拠点を展開していきました。

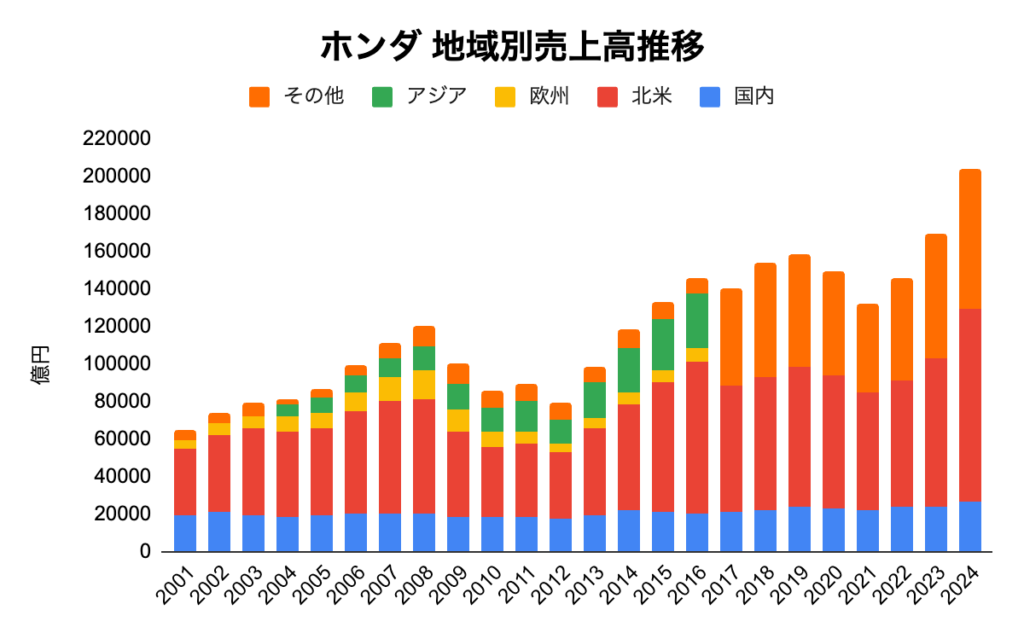

その後、国内の公害問題への対応やリーマンショックの不況など厳しい局面もありましたが、現在、二輪車は主に東南アジアを中心に、四輪事業は中国などのアジアと北米を中心に売上を稼いでいます。これは自動車黎明期から積極的に海外展開できたことが大きな成功要因と言えるでしょう。

出典:SPEEDAより作成

電動化へ全力投球

ホンダは2040年までに新車販売の全てを電気自動車(EV)と燃料電池車(FCV)にする目標を掲げています。

出典:HondaStories

それはカーボンニュートラルが社会課題となり、ホンダも環境負荷ゼロ社会の実現のために四輪・二輪電動化に励む、としているのです。

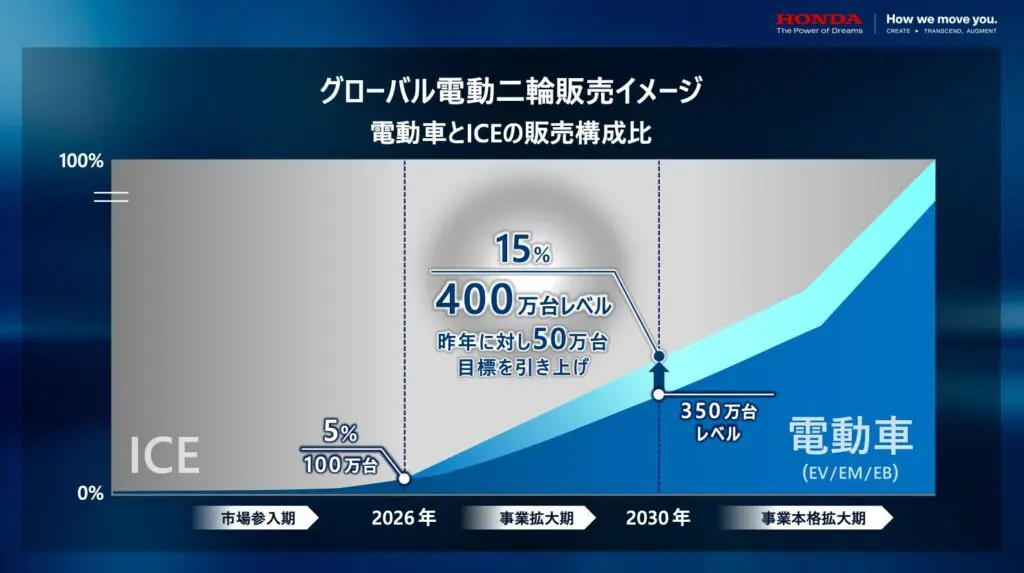

しかしホンダの目標と現状には大きな乖離があります。以下は電動二輪事業の販売イメージです。23年度は二輪車の販売の大半はICE(ガソリン車)の販売が大半を占めており、EVの販売比率は5%以下です。

出典:HONDA 電動二輪事業説明会資料

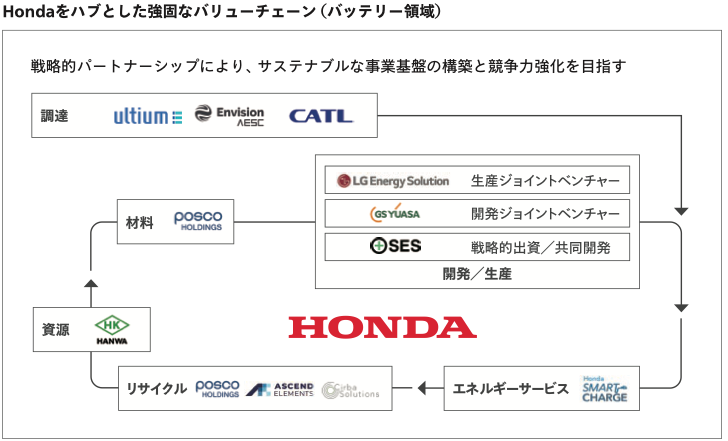

この差を埋めるための戦略ですが、EVの原動力であり、最も重要な部品であるバッテリーは「ホンダと異なる強みを持つ他企業との協業」を促進しています。

出典:統合報告書

EVの拡大が予想され、自社にとっても重要なマーケットである北米を皮切りに、原材料の調達から生産、さらにはバッテリーのリサイクルまでの生産体制を整えている最中です。直近では日産自動車との戦略的提携を検討するなど、競合他社との協力体制を進める動きもあります。

充電設備についても、すでに北米で実装されている家庭充電(HONDA SMART CHRGE)などの普及を目指しています。目標と現状には差がありますが、少しづつその実現に向けた体制を整えているのです。

EV失速が大きな問題?

しかし、現状を見るとEVに対する見方が変わってきています。アメリカのテスラや中国のBYDなどのEVメーカーの販売が失速し、これまで破竹の勢いで販売台数を伸ばしてきたテスラは「24年の販売については前年を顕著に下回る可能性がある」と述べています。

EV失速の背景には以下のような要因があります。

- 世界最大市場である中国において、既存メーカーと新興メーカーが入り乱れ、激しい値下げ合戦が展開されていることから競争環境が厳しくなったこと

- 欧米では、最新技術や環境問題への関心が高い高所得者層のEV購入が一服したこと

- EVは冬になるとバッテリーの性能が下がり走行距離が短くなる、など使い勝手の悪さが露呈したこと

- そもそもEVを使うための電気を発電する際に、CO2が排出されることから環境に優しくないこと(代わりにハイブリッド車やプラグインハイブリッド車が好調です)

足元の状況は、EVに対する見直しの潮流が高まっていますが、ホンダ執行役で最高財務責任者(CFO)の藤村英司氏は、「戦略を変えずに推進していく」と述べています。なぜならば「EV黎明期である現在、EVの普及スピードに波があることは織り込み済み。直近2,3年の動向にとらわれず、20年代後半以降に訪れるEV普及期に向けた確実な仕込みを行う」としているためです。

(参考:2024ビジネスアップデート)

この方向性、戦略が正解かどうかは現時点ではわかりません。長期的な目線でホンダを見る必要があるでしょう。

投資するべきか?

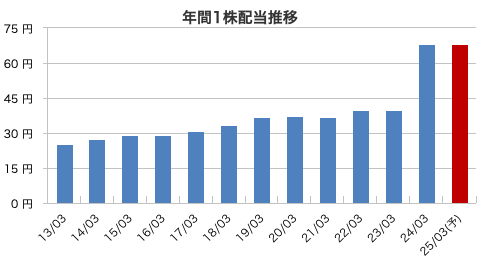

最後に配当金の推移も見てみましょう。

出典:マネックス証券

連結配当性向を30%とする方針を掲げ、これまでは安定的に配当を行ってきました。今期の予想配当性向も約32%です。とはいえ、景気変動のリスクや上記のEV失速のリスクなどを考えると、今後減配がないとは言い切れません。この辺りは注意が必要です。

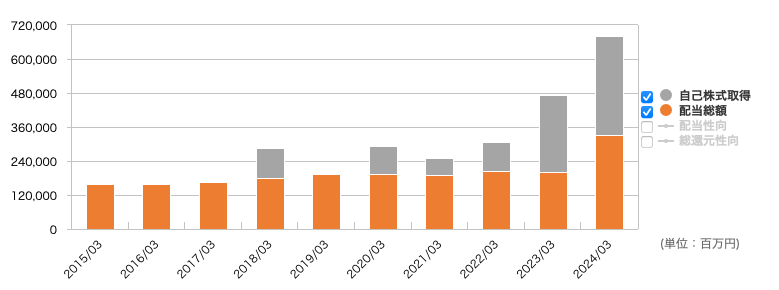

なお、24年5月10日に発行済み株式数(自己株式を除く)の3.7%にあたる1億8000万株、3,000億円を上限とする自社株買いを発表しました。(翌日の株価は約7%上昇)

これは資本コストの改善や株価に対する投資家の期待に応えるための経営判断と言えます。以前までは配当が主な還元策でしたが、近年は自己株取得額も増えています。24年7月現在のPBRは0.65倍ですから、ここを改善するための動きと言えるでしょう。

出典:マネックス証券

24年7月現在のPERは8.2倍です。

根本的に、自動車やバイク市場の世界的な成長性が必ずしも高くないことは影響していると思いますが、今後の動向を考える上では、目先のEV市場の失速とホンダの長期的なEV戦略が、どう業績に反映されるかがポイントになりそうです。EV戦略の時間軸を考えると、5年〜10年単位の長期的な目線が必要だと考えます。これらの情報をもとに投資判断をされてください。

いかがでしたでしょうか?つばめ投資顧問では、投資に役立つ情報をお届けします!

最新情報を見逃さないように、メールマガジンの登録をお願いします。

執筆者

佐々木 悠(ささき はるか)

つばめ投資顧問 アナリスト 1級ファイナンシャル・プランニング技能士

東北学院高校、東京理科大学経営学部卒業。

協同組織金融機関へ入社後、1級ファイナンシャル・プランニング技能士を取得。

銀行勤務時は投資信託を用いた資産形成提案や多重債務者への債務整理業務に従事。

2022年につばめ投資顧問へ入社。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

[…] さらに読む ⇒つばめ投資顧問出典/画像元: https://tsubame104.com/archives/29064 […]