ニトリホールディングス(9843)の株価はこの5年間でほぼ一本調子に5倍に上昇しました。今が5年前だとしたら、バリュー株投資家は買うことができたのか、当時にタイムスリップしたつもりで考えます。

5年前のPERはなんと10倍!

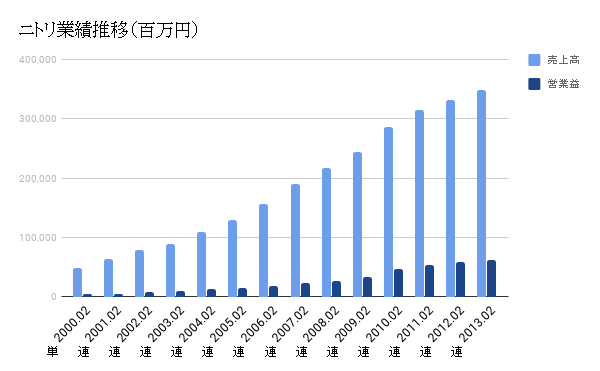

5年前の2013年においてもニトリは国内最大の家具販売業者でした。ユニクロと同様のSPA(製造小売業)として、業界に旋風を巻き起こしました。当時でもすでに26期連続増収増益を達成しています。

2013年といえば、私がちょうど結婚して新生活を始めた頃です。家具を揃えなければならないので、買い場所として真っ先に選択肢に挙がったのがニトリです。そのくらい人々に浸透し、ほとんどの人が知っていた銘柄だったと思います。

しかし、これだけの業績を残していながら、株価は鳴かず飛ばずでした。2010年から2013年にかけてはほとんど横ばいです。

.png)

伸び悩んだ理由は「成長性の鈍化」だと思われます。増収率は3年前の17%から5%にまで低下してきていました。「増収増益もそろそろ限界だろう」という投資家心理が働いたと考えられます。

株価が横ばいの一方で、増収増益は続いていますから、利益の増加に伴いPERは低下を続けます。その結果、2013年2月期にはなんとPER10倍にまで低下していたのです。

PER10倍といえば平均を下回り、十分割安と呼べる水準です。成長が鈍化してきたとは言え、よほど不安材料がない限り長期投資家は目をつけるべき水準と言えます。

不安要素を洗い出す

ニトリの不安要素とは何でしょうか。家具業界では飛ぶ鳥を落とす勢いで、少なくとも規模感で見れば競合らしい競合は見当たりません。スウェーデンからイケアが進出してきていましたが、店舗数はわずかで、しかも日本人が求めるきめ細やかな商品の作りとは少し趣が異なっています。

利益率でも他社を圧倒しています。ニトリの営業利益率が17.5%あったのに対し、島忠は7.7%、大塚家具に至ってはわずか1.5%です。これはSPAという製造コストをコントロールできるビジネスモデルを採っているからこそできる数字です。

利益率が高いということは、そう簡単に利益がなくなることはありませんし、積み重なる利益で次の一手を打つことができます。

輸入企業であることから為替には左右されますが、長期的に考えれば気にするほどのものではありません。為替以上に、より生産コストの安い国を見つけることの方がよほど大きな問題です。

すでに盤石の地位を築いていて、目立った競争相手はなし。その上利益率も高いとなれば、事業面においてリスクらしいリスクは見当たりません。そんな銘柄がPER10倍で放置されていたとするならば、まさに「お宝銘柄」と呼ぶことができます。

もし、本当に成長が鈍化してこれ以上成長しなかったとしても、そのままのビジネスで一定の利益を稼ぎ続けるならPER10倍は高い水準ではありません。つまり、下がるリスクを抑えて、上がるメリットだけを取れる銘柄と言うことができるのです。

割安で堅実な銘柄を買い、ひたすら待つ

幸いその後の業績も堅調に成長し、売上高は7割、純利益は8割増加しました。株価が5倍になった原動力はこの成長力にあることは間違いありません。

しかし、株価が伸びた要因はそれだけではありません。2012年末からのアベノミクスや2016年末からのトランプ相場による市場全体の上昇が大きく影響しています。PERは10倍から30倍に伸びました。

「今でも買いか」と言われると、私はそうは思いません。いくら成長余地があるとは言え、PER30倍の銘柄にはなかなか手を出せません。相場次第ではPER20倍程度まで下がっても決しておかしくないのです。

いい銘柄だからいつ買ってもいいということはありません。投資の成果を左右するのは間違いなく「買値」です。これまでの上昇も業績だけではなく相場に依存する部分が大きく、そこに期待するのはご法度といえるでしょう。

「第2のニトリ」を見つける視点

ニトリの事例から、市場全体の下落時に買うべき銘柄は以下のような特徴が挙げられると考えます。

- PERが低い(できれば10倍以下)

- 財務状態が良い(ニトリは実質無借金)

- 競合に負けない「経済の堀」がある

- 継続的に高い利益率を達成している

- 市場に成長余地を残している

多くの投資家は4、5に着目しがちですが、まず大切なのは1~3です。すなわち、「上昇するため」より「下落しないため」に必要な要素です。一旦下がったとしても相場はどう動くか分かりませんから、どんな状況でも耐えられるように「守り」をまず重視すべきなのです。

そこから、相場が循環して上昇相場に乗れれば株価も大きく伸びるでしょう。もし相場の回復に時間がかかったとしても、堅実な銘柄である以上腰を据えて持ち続けることができます。

ここまで見て、バフェットのルールが改めて思い出されます。

【バフェットのルール】

- 絶対に損をするな

- 絶対に1を忘れるな

5年前のニトリはまさに「バフェット銘柄」だったと言えそうです。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す