米国ADRのロイヤル・ダッチ・シェル(RDS.B)の推奨を終了しました。推奨期間は1年弱、リターンは29.6%(配当込みで34.7%)でした。

推奨した最大の理由は配当利回りの高さです。推奨時には6.67%と、日本の大企業では考えられない水準でした。しかも、70年間減配していないのですから、安定感は抜群です。

企業の価値を評価することは容易ではありませんが、配当は株主に確実なリターンをもたらしてくれます。確実な配当がある限り、株価が長期低迷しても問題ないと考えて投資を推奨しました。

配当の裏付けがあれば、株価そのものも下がりにくく、相場状況次第で上昇が見込めます。したがって、高配当利回り投資はローリスク・ミドルリターンと言えるのです。

今回は「運よく」株価が上昇し、5年分の配当を先取りできたと考えて売却することにしました。結果的にはキャピタルゲインとなりましたが、基本はインカムゲインであることを忘れてはいけません。

以下、推奨レポートを掲載します。

ロイヤル・ダッチ・シェル(RDS.B)

2017年6月10日推奨

目標株価:75.00ドル

割安度:★★☆ 成長性:☆☆☆ 安定性:★★★

【投資のポイント】

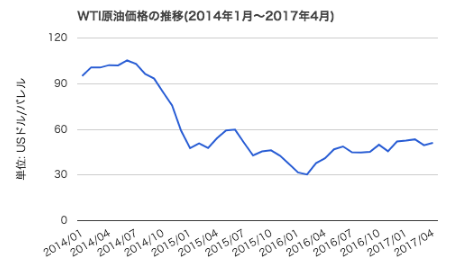

- シェール革命と新興国の需要減退により原油価格は2014年に大きく下落。現在はOPECの減産合意をにらんだもみ合いが続く。

- 原油価格は需要と供給によって決まるもの。長期的な需要は増加する可能性が濃厚。足元の投資減退が影響し、やがて供給を追い抜くと考える。

- ロイヤル・ダッチ・シェルの配当利回りは7%近く、日本の大企業では考えられない水準。石油が必要とされる限り、安心して持ち続けられる銘柄。

【銘柄詳細】

ロイヤル・ダッチ・シェル(RDS.B)を推奨するに当たって、まず原油価格の動向を振り返ってみたいと思います。

原油価格は、2014年に大きく下落しました。その要因は、供給側ではアメリカのシェール革命とそれに対抗したサウジアラビアの減産凍結、需要側では中国をはじめとする新興国需要の減退が挙げられます。

(出典:世界経済のネタ帳)

これにより、石油メジャー各社の株価は下落しました。

石油メジャーの主な事業は、原油や天然ガスの探鉱・開発・生産です。収益の元となるのは原油そのものですから、業績は原油価格に大きく左右されます。

したがって、石油メジャーの株価を見るためには原油価格の動向を見極めることが不可欠と言えるのです。

原油価格は誰かが意図して決めているわけではなく、市場における需要と供給で決定されます。需要が多ければ価格は上がり、供給が多ければ下がります。これは株式を含む市場の様々な商品と同様です。

すでに言及した通り、2014年の株価下落は需要と供給の双方の要因により下落しました。需要は意図して決められるものではありませんから、OPEC加盟国が協調して減産できるかに市場は注目しています。

しかし、長期的な観点で見ると石油の需要は当分増え続けるでしょう。先進国の需要は効率化により減少していますが、中国やインドの人口規模を考えると、経済成長に伴う石油消費の増加が止まるとは考えにくいものです。

そこで、改めて供給側を見ると、目の前の減産合意はともかく、目下拡大投資をしようとしている石油メジャーや国営石油会社はないでしょう。長期的な需要の拡大を考えると、どこかで再び需要が供給を追い越すタイミングがやってくると考えます。

価格が上がると、現在生産を停止しているアメリカのシェール・オイルが息を吹き返し、価格の天井になると言われています。

しかし、必ずしも生産性の高くないシェール・オイルのシェアは2040年でも10%程度と言われており、主流はあくまで在来型の生産方式です。長期的には、意識しすぎることはないと考えます。

歴史的に見ても、原油価格は乱高下を繰り返してきました。その先行きは予測できるものではありません。しかし、世の中に石油が必要とされる限り、下がることがあれば上がることもあるのです。

石油がほとんどいらなくなるような技術革新や世界が本格的にCO2排出の削減に取り組む場合などのリスクは否定できませんが、少なくとも現状でその兆候は捉えられていません。

原油価格の上昇に賭けるなら、原油そのものに投資すればいいでしょう。しかし、それでは単なるギャンブルと変わらないず、価値を重視するバリュー株投資とは相容れません。

私が石油メジャーを推奨する理由は、配当水準の高さにあります。中でもロイヤル・ダッチ・シェルは6.67%です。これは、日本の大企業では考えられないほどの高水準です。

ただし、両社とも利益以上の配当(通称「タコ配」)を行なっています。そのため、減配のリスクが懸念されています。

しかし、あくまで原油価格が下落している現在タコ配になっているだけで、いつも行なっているわけではありません。ロイヤル・ダッチ・シェルについて言えば、合併前を含めて70年以上減配を行っていないのです。これは、配当を重視する英国企業ならではの安定感です。

原油価格の動向により価値を計算しにくいですが、石油が世界で必要とされる限り、配当も含めて安心して持っていられる銘柄と言えるでしょう。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す