Warning: Undefined variable $echo in /home/tsubame104/tsubame104.com/public_html/wp-content/themes/tsubame2024/library/shortcode.php on line 35

株式投資において鍵を握る重要な要素は「いつ買って、いつ売るか」ということです。しかし、株価の動きを予測することは困難であり、正解はありません。長期で投資するなら、「売る必要のない企業」を持ち続けることが理にかなっています。

株価の3つのステージとは?

株価は置かれている状況によって3つのステージがあると考えます。

- 【割安】何らかの理由により株価が本質的な価値を下回る場面

- 【適正】株価が本質的な価値に沿って動く場面

- 【割高】期待が増大し、株価が本質的な価値を上回る場面

バリュー株投資家がまず目をつけるのは(1)のステージです。一時的な業績悪化や不祥事、セクターの不人気化など、様々な理由により株価が本質的な価値を下回ることがあります。問題が一時的であれば、やがて評価が見直されて株価は適正な水準に回帰します。単純化するならば、PER15倍が適正水準の銘柄がPER10倍で取引されているということです。

(2)のステージには、大多数の銘柄が属します。期待される成長性にしたがって、適正と考えられる株価が付いています。あまり成長が期待されない銘柄ならPER15倍、高成長が期待される銘柄なら30倍という具合です。株価の動きは、業績が期待された水準を上回れば上がりますが、下回れば下がります。したがって、成長株への投資で成果をあげるには、期待を上回る成長を見つけなければなりません。

(3)では、いくら成長している銘柄でも正当化できないような株価となるステージです。PERが50倍にもなる成長を実現できる銘柄はそうそうありません。それでも、株価が上がるからと言って本質的な価値を無視した投資家が群がり、さらに上昇します。値動きが激しくなるため、短期の投資家にとっては魅力的かもしれませんが、もちろんこれはバブルです。株価は早晩大きく下がることが予想されます。

(1)→(2)だけだと収益機会を逃す可能性

多くのバリュー株投資家と同様に、私も(1)→(2)のステージに着目していました。実際にその方法で成果もあがっています。しかし、実践するうちにいくつかの問題も見えてきました。

一つは、いわゆる「バリュートラップ」の問題です。割安だと思って買ったのに、その後長い期間にわたって割安なまま放置されるという現象です。価値が確かな銘柄に投資していれば上がらないというだけで大きな問題にはならないのですが、時間が経つほど予期しないリスクが発生する恐れがあります。上昇を待つ間に、価値そのものが損なわれてしまっては元も子もありません。

二つ目は、上昇相場に乗り遅れがちなことです。割安な嫌われ者の銘柄にばかり着目していると、相場が好調な局面ではイケイケの銘柄がどんどん上昇するのに対し、保有銘柄は少しも上がらないということも少なくありません。もちろん、上がりすぎた銘柄はやがて下がるのでリスク管理の観点では問題ないのですが、収益機会を逃しているとも捉えられます。

それでも(2)のステージにある銘柄を持ち続けることが難しいのは、結局は市場平均と同じパフォーマンスしか得られない可能性が高いからです。株価が適正ということは、そこに大きな収益機会は見出せません。これは「効率的市場仮説」と呼ばれる、株式市場の大原則です。

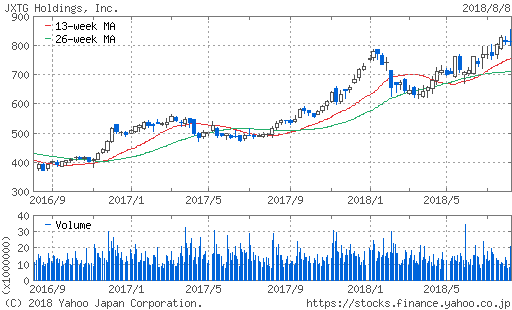

しかし、これまでに推奨した個別の銘柄を見ると、(2)のステージに達したと考えて売却してからさらに上昇したケースも少なくありません。十分な利益は出しているのですが、やはり悔しい思いは残ります。かつて推奨したJXホールディングス(現JXTGホールディングス)は45%の上昇で売却しましたが、その後推奨時から2倍以上にまで伸びました。

いい銘柄だと判断して推奨しているので上昇は喜ぶべきことなのですが、そのまま持っていれば良かったという思いがあります。

「売る必要のない銘柄」にだけ投資する

これらを踏まえて、私も投資姿勢に修正を加えなければと考えています。つまり、(1)で推奨したら(2)になっても簡単には売らないということです。そのためには、(2)であっても売る必要のないほど「いい銘柄」に投資する必要があります。

(2)のステージにあっても、着実に成長を遂げる銘柄は上昇を続けます。株価が成長性を十分に反映していなければなおさらです。成長を続ける企業の本質的な価値は、利益の再投資による内部成長で複利的に増加します。内部成長は配当や売却益と異なり、投資収益に対する課税はありません。

ここで重要なのは、(1)の時点で成長が期待できない銘柄は買わないということです。成長性が期待できなければ、(2)でただ待つことは収益機会を逃すだけでなく、リスクを増加させるだけです。

(2)に入ってから無理に買い増しする必要もありません。成長性に期待できると言っても、結局のところ確実な未来などありません。(1)のステージで安いうちに「仕込み」を完了させてしまえば、予期できないことが起きた場合の下落リスクを大いに低減することができるでしょう。

成長を遂げて投資家の期待が高まり、買いが買いを呼んで(3)のステージに到達した時がいよいよ売り時です。(3)のステージに達するには話題性を呼ぶ必要があり、(2)と同様に最初の時点で大きな成長性が期待できる銘柄に投資しなければなりません。

(1)→(3)を通じて大きな利益をあげるには、相当な時間を要するでしょう。しかし、それでこそ長期投資の醍醐味であり、企業の本質的な価値の増大を享受する投資の王道であると考えます。これを実現するためには、「本当にいい企業を、割安な価格で買う」という厳選投資の姿勢が不可欠です。

長い時間のかかる優良企業への投資を、バフェットは以下のように表現しています。

時間はすばらしい企業にとって友であり、二流企業にとっては敵です。

「いい企業を安く買う」という原則は常に変わりませんが、これからは「いい企業」に対するこだわりをより強めていきたいと思います。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す