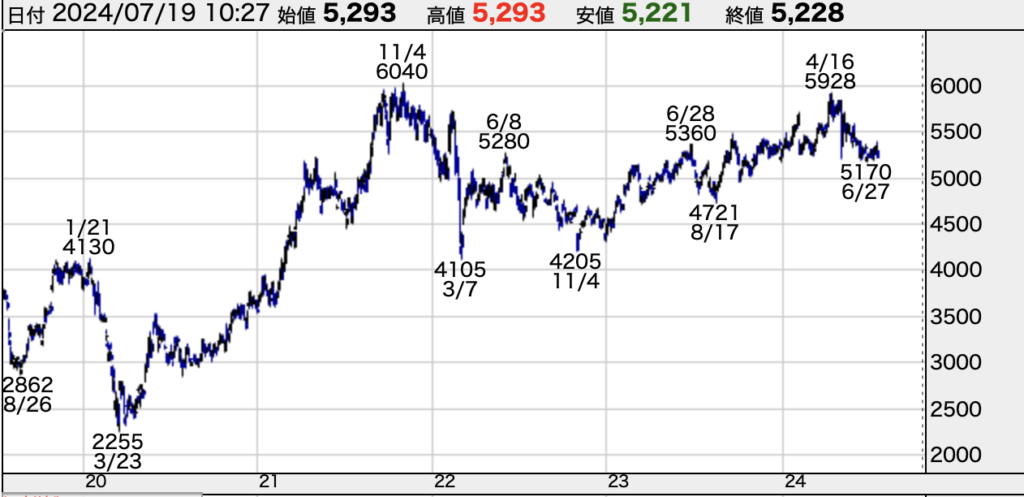

広瀬すずさんのCMでおなじみのAGCを取り上げます。株価は21年から4,500~6,000円の間で推移しています。

出展:株探 日足チャート

24年7月現在のPBRは0.7倍、配当利回りは4.0%とお買い得な水準に見えます。今回はAGCの現状を分析し、投資して良いのか考えていきます。

AGCって何をしている会社?

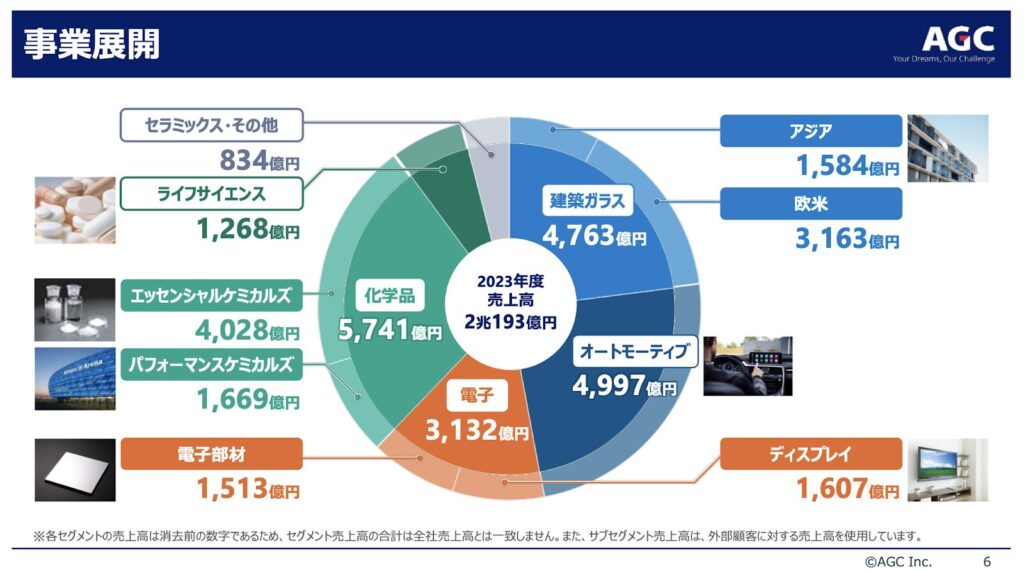

AGCは様々な事業を行っている会社です。大きく分けると5つに分かれています。

- 建築ガラス事業:創業事業であり、板ガラスや建築用加工ガラスなど建物の窓や壁に使用されるガラス製品の製造販売を行う

- オートモーティブ事業:自動車用ガラスおよび車載ディスプレイ用カバーガラスなどの製造販売を行う

- 電子事業:ディスプレイ用ガラス、半導体関連部材、プリント基板材料などの製造販売を行う

- 化学品事業:塩化ビニル原料、苛性ソーダなどの基礎科学品の製造販売を行う

- ライフサイエンス事業:医薬品および農薬のプロセス開発・製造受託を担うCDMO(Contract Development and Manufacturing Organization)事業

23年12月期の売上内訳はトップが化学品、その次にオートモーティブや建築ガラスが続きます。

出典:個人投資家向け説明資料

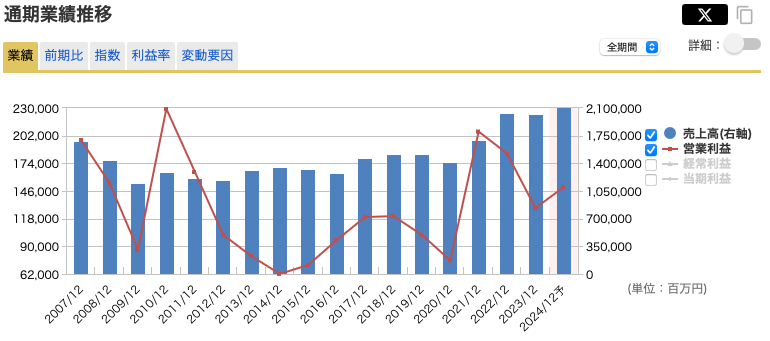

業績の推移は、2010年と2021年に利益が拡大したものの、近年はやや低調です。

出典:マネックス証券

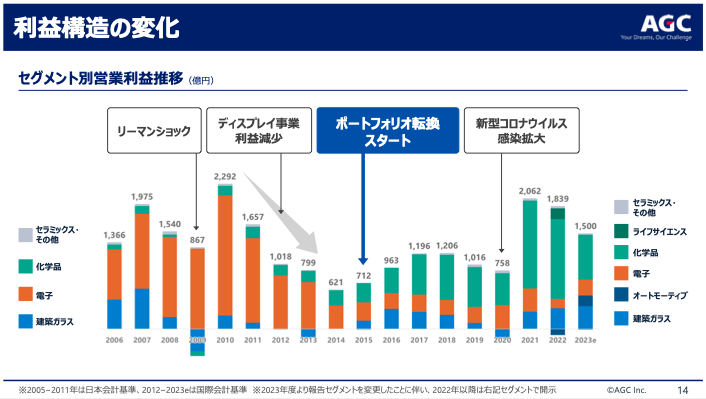

事業ごとの利益の推移を見てみましょう。

出典:個人投資家向け説明資料

2010年ごろは電子事業が好調でした。この頃はテレビがブラウン管から液晶ディスプレイに変換された時期であったことに加え、スマートフォンの普及も電子ディスプレイ事業の成長を後押ししました。しかし、その特需はすぐに縮小していきます。そして、2010年から2015年にかけて利益が約75%縮小した時に、ポートフォリオ転換をスタートしました。要は電子ディスプレイに代わる事業を見つける必要があったのです。

そして、近年は化学品事業の好調が業績を牽引していました。この背景には、主に東南アジアにおける基礎化学品(※)の市況高騰の影響で業績が拡大しました。2022年も化学品の市況高騰の影響が続いていましたが、2023年は中国の景気後退で、不動産需要が悪化しました。住宅建設に使われる基礎科学製品が、中国国内からアジア周辺諸国に輸出されることで市況を押し下げたことで利益が縮小したのです。

(※基礎化学品の主力事業はクロールアルカリ事業です。クロールアルカリとは、塩水を電気分解する過程で得られる一連の化学物質(塩素、水酸化ナトリウム、水素)を使ったビジネスであり、これら化学物質は水や家庭用洗剤、プラスチック、紙などの製造に使われます)

まとめると、AGCは様々な事業を行っていることが特徴です。時代に合わせて新規事業を創出し、利益を維持してきました。ちなみに、旧社名は旭硝子ですが、すでにガラス事業以外の電子や化学品の影響力も大きくなっていることから、AGC (アサヒガラスコーポレーション)と社名が変更されました。

次はこの様々な事業を展開していった原動力であり、AGCの最大の特徴である両利きの経営を説明します。

両利きの経営に強み

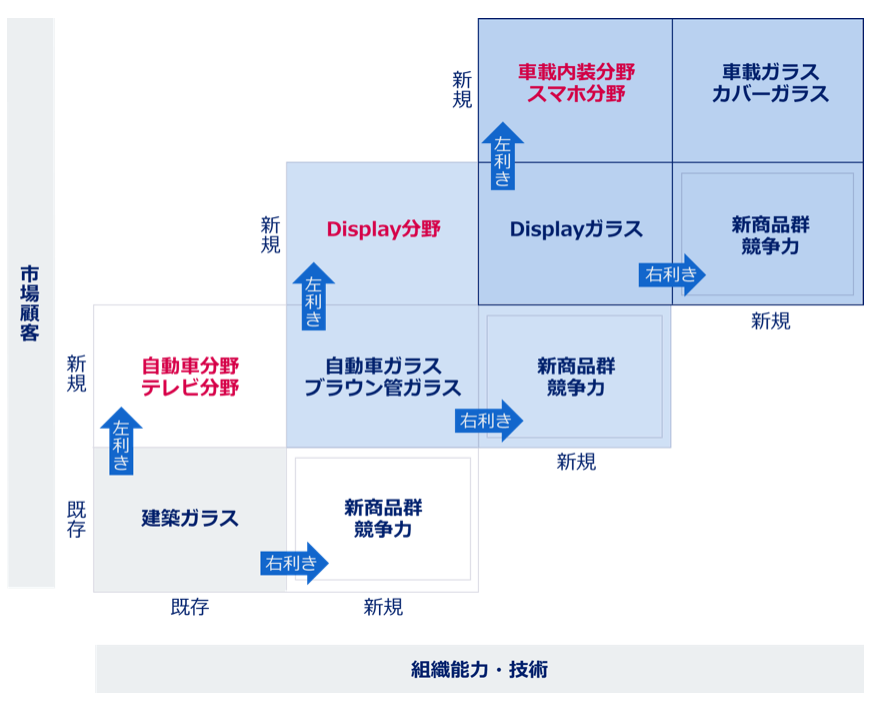

AGCの両利きの経営とは

「既存事業の強化と新規事業の創出を同時に追求する経営戦略」と言えます。右利きが既存事業を新規技術で強化することを目指し、左利きが既存事業とは異なる新規市場への参入というイメージです

例えば、祖業の建築ガラスから自動車やブラウン管事業へ参入し、そこから電子ディスプレイや半導体製造装置の部品へと参入していきました。(左利きの例)

出典:AGC 技術開発戦略

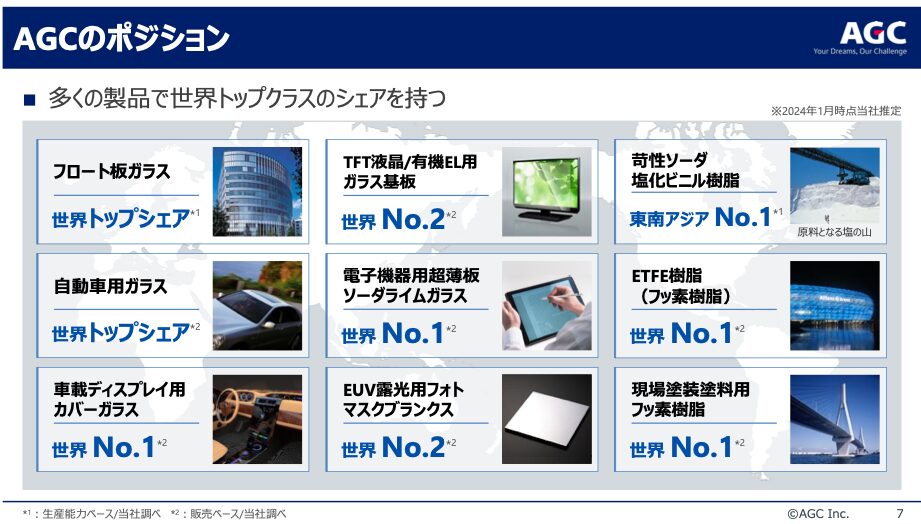

同時に、既存事業の競争力強化を行っていることから、AGC伝統的な事業(板ガラスや自動車用ガラス、基礎科学品分野など)では、高いシェアを誇るものが多いのです。(右利きの例)

出典:個人投資家向け説明資料

この両利きの経営を行える理由は何でしょうか?私は技術や研究開発を促進する組織体制にあると考えています。

例えば、AGCは「技術ソムリエ」というベテラン技術者を配置し、様々なミーティングに参加して技術の組み合わせや新しいプロジェクトのアイデアを提供しています。顧客や研究者の悩みをヒアリングし、技術の組み合わせの発想や他の部署の技術を伝え、技術と技術(研究と研究)の橋渡し的な役割の人物がイノベーションを促進します。

さらに、大学や顧客などとの外部機関とのオープンイノベーションも特徴です。

例えば東京大学、東京工業大学、名古屋大学などと大型連携を進め、組織対組織の協力体制を構築しています。あるいは、NTTドコモと強力し、5Gや6Gなどの次世代通信規格に対応した、既存の窓ガラスの室内側から取り付けることができるアンテナを開発しました。

AGCは、社内の技術部門間の連携を強化し、外部パートナーとの協力体制を整えることで、柔軟な組織を実現しています。この「両利きの経営」アプローチが、今後の市場変化に対応しながら事業拡大を可能にする原動力になるでしょう。

リスクは市場変動、課題は資産効率

AGCのリスクは「市場変動のリスク」だと考えています。AGCが製造している製品は幅広い市場に進出しています。建築・建材業界、自動車業界、電子・ディスプレイ業界、化学品及び医薬・農業業界等の市場動向の影響を受けます。

古くはディスプレイ市場の急速な成長と縮小の波に晒され利益が大きく上下動しました。近年は、基礎化学品事業が中国の不動産市場の不況の影響を受けています。また、医薬品の受託生産を行うライフサイエンス事業では、コロナ禍による急成長と、その後の需要減少の両方で利益が大きく変動しています。

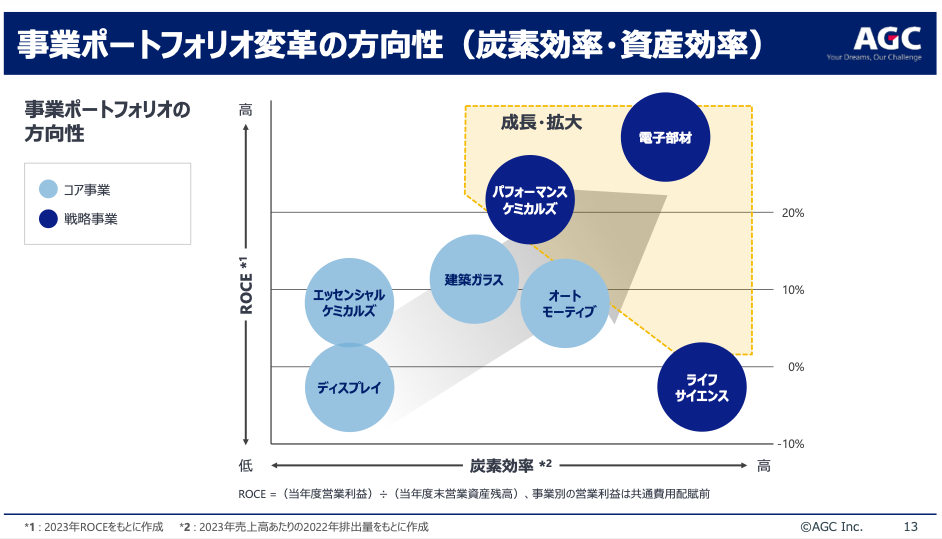

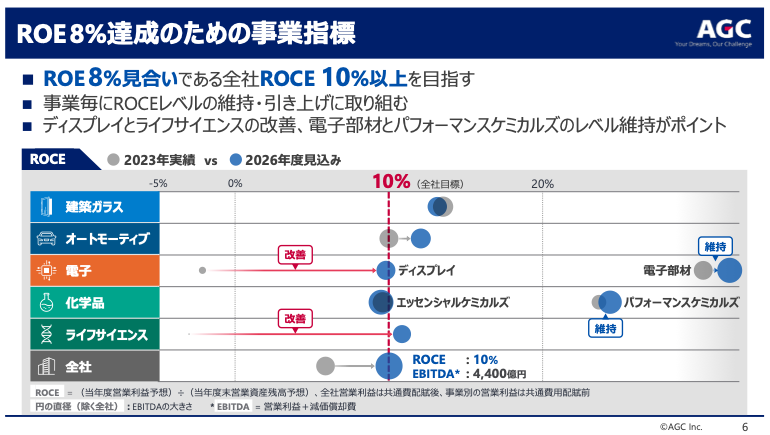

さらに、資産の効率化にも課題があります。特にディスプレイ事業は製造において巨大な設備を必要としながら、利益を稼げているわけではありません。さらに製造過程において温室効果ガスを排出することから環境負荷の課題もあります。

出典:個人投資家向け説明資料

今後はこのディスプレイ事業をいかにテコ入れするかが大きなポイントになると考えます。具体的には低収益なサイズから大型ガラス基盤への集中にするために事業構造改革を行なっているようです。

PBR1倍割れ、配当利回り4%に期待して投資して良い?

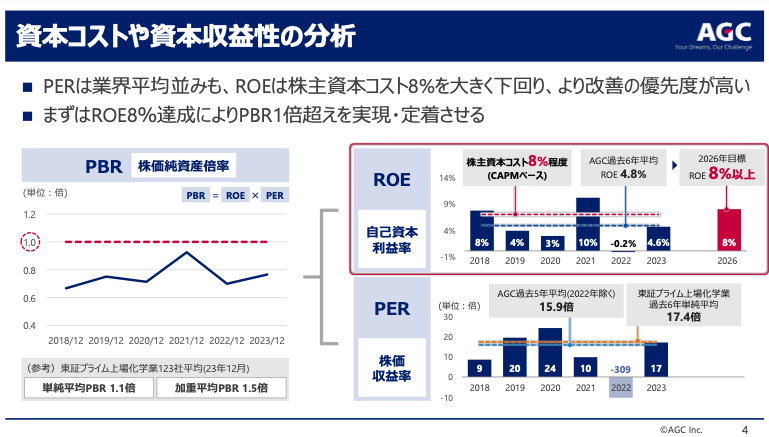

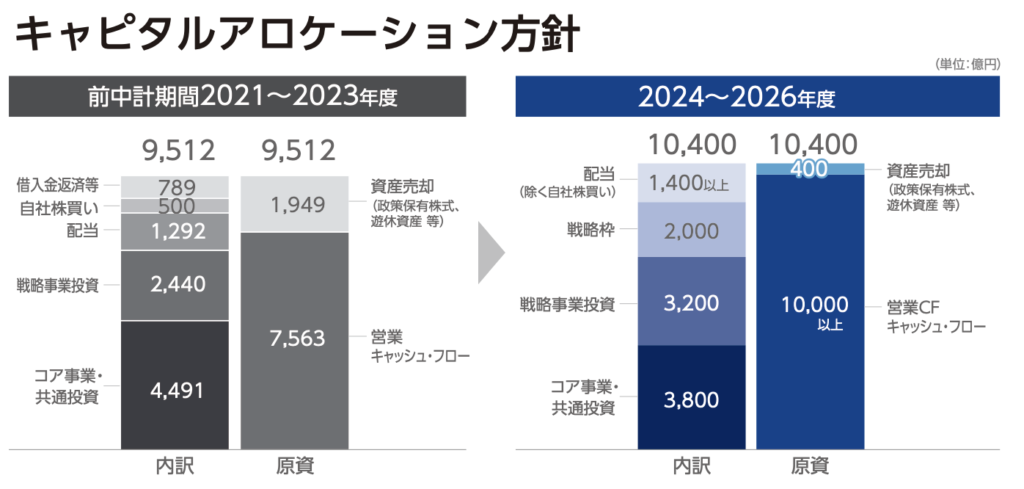

7月22日現在のAGCのPBRは0.73倍です。AGCはこの1倍割れの現実を非常に重く受け止めています。

出典:個人投資家向け説明資料

上の図ではPBR(株価/1株あたり純資産)=ROE(純利益/自己資本)×PER(株価/1株あたり利益)、と計算されていますが、PERは業界平均並であることから、ROEの改善を課題としています。このために、AGCは不採算事業(ディスプレイ事業やライフサイエンス事業)の収益を立て直す、としています。

出典:個人投資家向け説明資料

ここが改善されれば、PBR1倍超えの可能性が出てくると言えるでしょう。

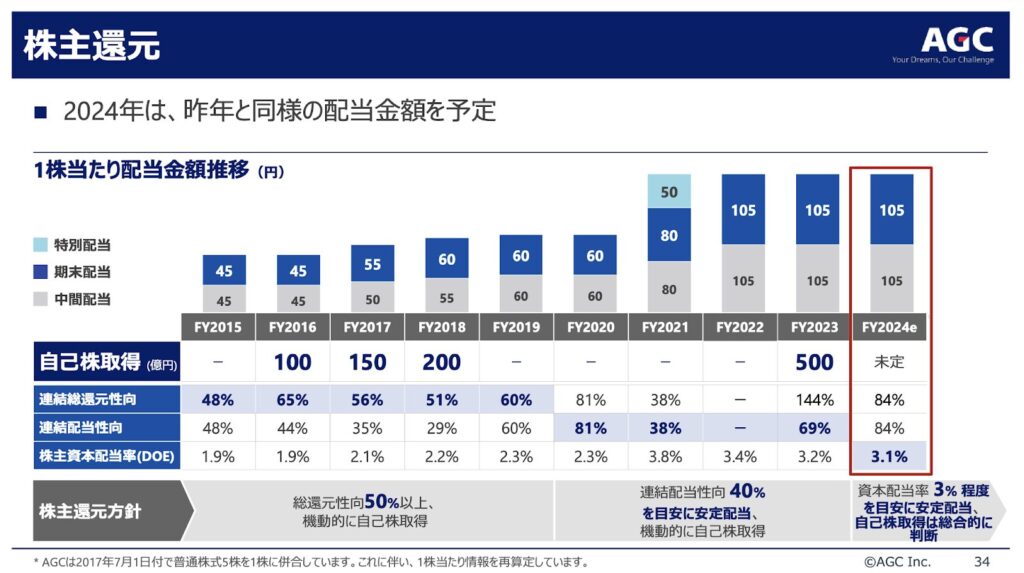

また、24年7月現在の配当利回りは4.0%です。高配当利回りと言える水準だと思います。配当金については今年度から配当還元方針の変更がありました。

出典:決算説明資料

これまで配当性向を基準にしていましたが、株主資本配当率(DOE)基準へと変更されています。この方針の変更で安定的な配当還元に期待ができます。AGCの利益は市況の変動を受けやすく、配当性向を基準にした場合は上下動が大きくなりがちです。(実際は配当性向を無視して配当金を出していますが…)しかし株主資本は利益に比べ変動しづらいため配当安定性に繋がります。

ちなみに、過去の配当性向は高めですが、AGCは減価償却の負担が重く、利益の押し下げ要因となっています。減価償却費を足し戻したキャッシュフローと配当金の支出のバランスを見ると、そこまで無理をしている訳ではないことが分かります。

出典:統合報告書

最後にAGCに投資する上でのポイントをまとめます

- AGCはガラスだけでなく、電子部材、化学品、医薬品など様々な素材を扱う企業

- 両利きの経営とそれを支える研究開発力や技術力、さらにそれを実現する柔軟な組織体制が強み

- 化学品を扱う特性上、市場変動のリスクは高い。また電子事業の1部が不採算になっている課題もある

- 低PBR要因は低いROEであり、ディスプレイ事業やライフサイエンス事業テコ入れ中。配当金は安定的な方針へ

市場変動のリスクを受けやすい企業ではあるものの、成長が見込まれる事業も抱え、面白い企業だと思います。

資料を見ると低PBRへの問題意識が高いことから、個人的にはここの改善に今後も期待したいと思える企業です。ROEの底上げと同時に自社株買いの発表などにも期待できると感じます。これらの情報をもとに投資判断をされてください

いかがでしたでしょうか?つばめ投資顧問では、投資に役立つ情報をお届けします!最新情報を見逃さないように、メールマガジンの登録をお願いします!

執筆者

佐々木 悠(ささき はるか)

つばめ投資顧問 アナリスト 1級ファイナンシャル・プランニング技能士

東北学院高校、東京理科大学経営学部卒業。

協同組織金融機関へ入社後、1級ファイナンシャル・プランニング技能士を取得。

銀行勤務時は投資信託を用いた資産形成提案や多重債務者への債務整理業務に従事。

2022年につばめ投資顧問へ入社。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。