今回は東京海上ホールディングスについてです。

東京海上の株価はこの1年で2倍くらいに伸びています。

その背景には業績の向上もあるのですが、保険会社のビジネスは判断が難しい部分もあります。

東京海上がどのような事業で業績を伸ばしているのか、そして今後どうなっていくのかということについてお話したいと思います。

株価が1年で2倍!

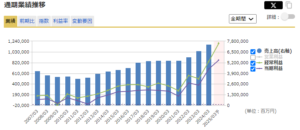

まずは株価の推移です。

この1年で約2倍になっています。

その理由としてはまず業績が好調だということがあげられます。

特に2023年3月期から2024年3月期にかけて大きく伸びています。

2025年3月期にかけてはさらに伸びるということでますます投資家からの期待は高まっています。

もっと前にさかのぼると、2007年頃からはずっと業績が伸びない状況が続いていました。

ところが2021年・2022年のところから急に伸びています。

この間にいったい何があったのでしょうか。

結論から言うと、この数年で何かが急に変わったという状況では必ずしもありません。

強いて言うなら、2010年代に今の成長に向けてじっくり準備をしてきたということです。

好調な業績の要因

金利上昇・円安

マクロ環境の要因がまずあります。

保険会社というと、払ってもらう保険金が収入で、事故などの際に支払う保険金が費用ということになりますが、その間にお金を預かっている期間があり、預かっている間に運用することになります。

基本的には安定的な運用をするというのが筋なので、国債や外国債券、社債などに投資します。

今、特にアメリカなどでは金利がすごく上がっています。

ということは、金利収入が増えているということになるわけです。

また、東京海上は海外での売上が大きいので、円安が利益の改善に寄与していることは確かです。

政策保有株式売却

これは今株価が上がっている最も大きな要因でもあります。

東京海上は古い会社で、様々な大企業とも取引があります。

その大企業との付き合いのために株式を持ち合う(政策保有株式)ということを長く続けてきました。

しかし、せっかく投資するお金があるのに、必ずしも投資収益を狙うわけではないところにお金を預けているということになります。

東京海上の株主としては、そのお金を成長のための投資に使ってほしいわけです。

また、PBR1倍以下の状況の改善を求める東証からのプレッシャーもあり、この政策保有株式を売っていくという流れが加速しています。

元々、東京海上の株価は割安水準に抑えられていました。

PBRで見ると、2020年からは1倍か1倍を少し割るかくらいのところで推移していました。

そこに、政策保有株式の売却など、投資家から見たらポジティブな動き起こると、資本効率の向上が好感され、PBRはぐんぐん上がってきている状況です。

政策保有株式は、かなり昔から保有しているので簿価が安く、今は株価が日本全体として好調で、多くの政策保有株式が利益を出しているのです。

長年溜めに溜めた含み益を実現益にするという動きが起こっているのです。

2024年3月期の決算発表における政策保有株式の売却益は867億円でしたが、今期は3,900億円もの売却益を計上することになっています。

これが2025年3月期の利益が大きく増える要因となっています。

もちろん、政策保有株式は一度売ると二度目はないので一時的な利益ということになりますが、投資家が資本効率の改善に期待して株価が上がっています。

元々割安で、資本効率の改善を行っている企業が好感される流れの中で、特に海外の投資家が買い、株価が伸びているということです。

海外保険事業の成長

より重要な要因が海外保険事業の成長だと考えられます。

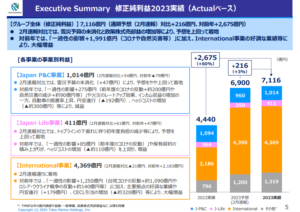

東京海上の利益の内訳を見ると、2022年度の実績では海外が2,186億円だったところ、2023年の実績では4,396億円と、2,000億円以上伸びています。

国内事業はほぼ横ばいといったところで、実は利益の6割くらいが海外事業によるものとなっているのです。

この海外の利益をどのようにして手にしたかというと、2010年頃からコツコツと買収を行っていたのです。

買収してすぐには利益は伸びませんでしたが、今になってそこが大きく寄与しているのです。

2012年に買収したデルファイという会社は、労働保険や福利厚生関連の保険商品に特化した会社でした。

また、HCCは医療過誤に特化した保険会社であり、ピュアグループは高所得者向けの個人保険に特化していました。

このように、大手の保険会社が手を付けなかったようなニッチな分野に特化して、高い収益性をあげてきたのです。

競争が少ないため値上げもやりやすく、少しずつ値上げすることによって収益性をどんどん高めていきました。

足元ではインフレの波もあり、この値上げが功を奏しているという状況です。

インフレで保険料収入が上がっても、保険の過去の契約時にはインフレ率を考慮していなくて、相対的に支払いの金額が安くなっているという状況にもしかしたらあるのかもしれません。

今後の成長戦略

東京海上というと三菱系の保険会社で、その中の優秀な人材が卒なくこなしているという状況に見えます。

今後の戦略としては、基本的には今の戦略を継続すると思われます。

政策保有株式を3年で半分、6年でゼロにするということになっています。

これによって、利益は嵩上げされる状況が続くかもしれませんし、資本効率は上がっていくことが想定されます。

中長期的には、これからも海外企業を買収したり、買収した企業を成長させることによって拡大を続けると考えられます。

その点では良い経営を行っているように見えます。

もちろん、大きく伸びていくという感じではありません。

東京海上自身も利益の成長率は年間8%くらいを目指すと言っていて、成長企業に比べるとそこまで高いというわけではありません。

直近で株価が大きく伸びましたが、これからもどんどん伸びていくとは考えにくいです。

しかし、経営はまっとうなものであることは確かです。

売るべき?買うべき?

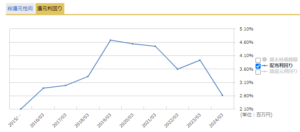

株価指標を見てみると、PER12.6倍、PBR2.12倍、利回り2.86%となっています。

PERに関しては、これまでも10~20倍くらいに収まってきた会社であり、ここだけ見ると今もそこまで高くないように見えます。

ただ、気をつける点として、今期の予想利益には政策保有株式の売却益が乗っかっているところがあります。

利益の4割くらいはこの売却益であり、一度きりのものなので、これを除いて考える必要があります。

利益が6割程度とした時のPERは21倍くらいとなり、過去と比べるとかなり高いところになります。

もちろん、将来的な成長性が見直されてPER水準が上がったという説明もできなくはないですが、そこまで割安感も無いと感じられます。

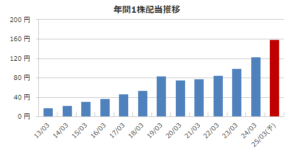

こんな時に見るべき指標は配当利回りだと私は思っています。

会計上の利益というものは数字上のものであって現金が入ってきているわけではないという場合もあります。

そう考えると、PERというものは一時的な影響を除いて考える必要があったりして判断が難しい指標です。

継続性が求められる配当は、実際にキャッシュアウトが生じるものなので、企業もそれだけの余裕や自信がないと出し続けられないものです。

東京海上の配当はここまで順調に伸びてきました。

業績が成長すれば今後も伸びていくことが期待できますが、割安感ベースで見ると、2019年・2020年には4%台の配当利回りがあり、その時が割安であって、それと比較すると今は低くなっています。

配当利回りが低いということは株価が高いということで、今必ず売らなければならないというほど割高ではないですが、今から買うような割安感も無いかなという状況です。

とにかく今は様々な追い風が吹いて株価が上がっているということです。

株価が伸びない期間がずっと続いてきて、直近で見ると株価が2倍3倍になっていますが、10年で見ても2倍3倍といったところです。

10年で3倍と考えると1年あたりの成長率は11.6%となり、期待値としてはこのくらいが妥当だと考えられます。

今後伸びないと言うつもりもありませんが、少し過熱感があり、伸びたとしてもものすごく伸びるという銘柄ではないということで、もし今持っているなら一部だけでも売るという選択肢はあるかもしれません。

配当目的で買っていたのであれば、何十年分の配当を先取りできると考えると、ここでキャピタルゲインを得ておくというのも一つの手ではあると思います。

ご自身の目的と照らし合わせて判断していただければと思います。

今後も長期投資に役立つ情報を発信してまいります。更新情報や有益な情報をお届けしますので、以下のボタンから無料のメールマガジンへご登録ください。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

流石です。そつがない。