【ポイント】

- JD.com(JD、京東(ジンドン))は中国第2位のネット通販企業。テンセントの出資を受け、首位のアリババを猛追。

- 2014年の上場以降一度も黒字を出していない。原価率が9割近くに上る直販モデルでは、規模が拡大しても利益を増やすことは容易ではない。

- Amazonのような利益を伸ばす余地も見られず、財務状況は逼迫。慎重な投資家なら手を出すべきではない。

首位のアリババを猛追

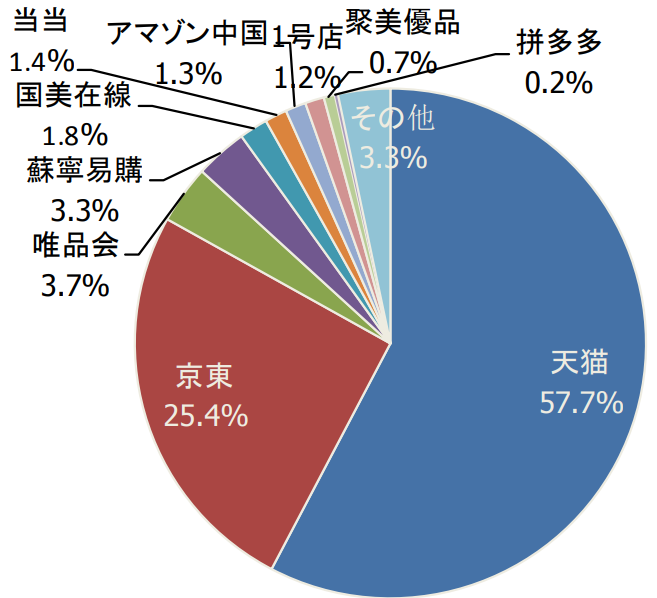

JD.com(JD:US、京東(ジンドン))は、中国ネット通販でアリババ(BABA)に次ぐ2位のシェアを持つ企業です。

アリババとの最大の違いは、そのビジネスモデルです。アリババは業者にネット上の「売り場」を提供して手数料を得るのが主な収入源であるのに対し、JDは自ら直接買付けを行って販売しています。さらには、物流まで自前で行う上下一貫モデルです。

この2社は中国市場でし烈な競争を繰り広げています。時価総額ではアリババがJDの7倍と圧倒していますが、JDのバックには20%の株式を握る巨大企業テンセントが付いています。アリババとテンセントは、あらゆる市場でぶつかっているのです。(下図:天猫=アリババ(Tモール)、京東=JD.com)

【出典】ebisumart Media

【出典】ebisumart Media

もともとはアリババが圧倒的でしたが、JDが追い上げる展開です。自社で買い付けかつ配送まで行うがゆえの商品に対する安心感が躍進の背景にあると考えます。

利益が出にくいビジネスモデル

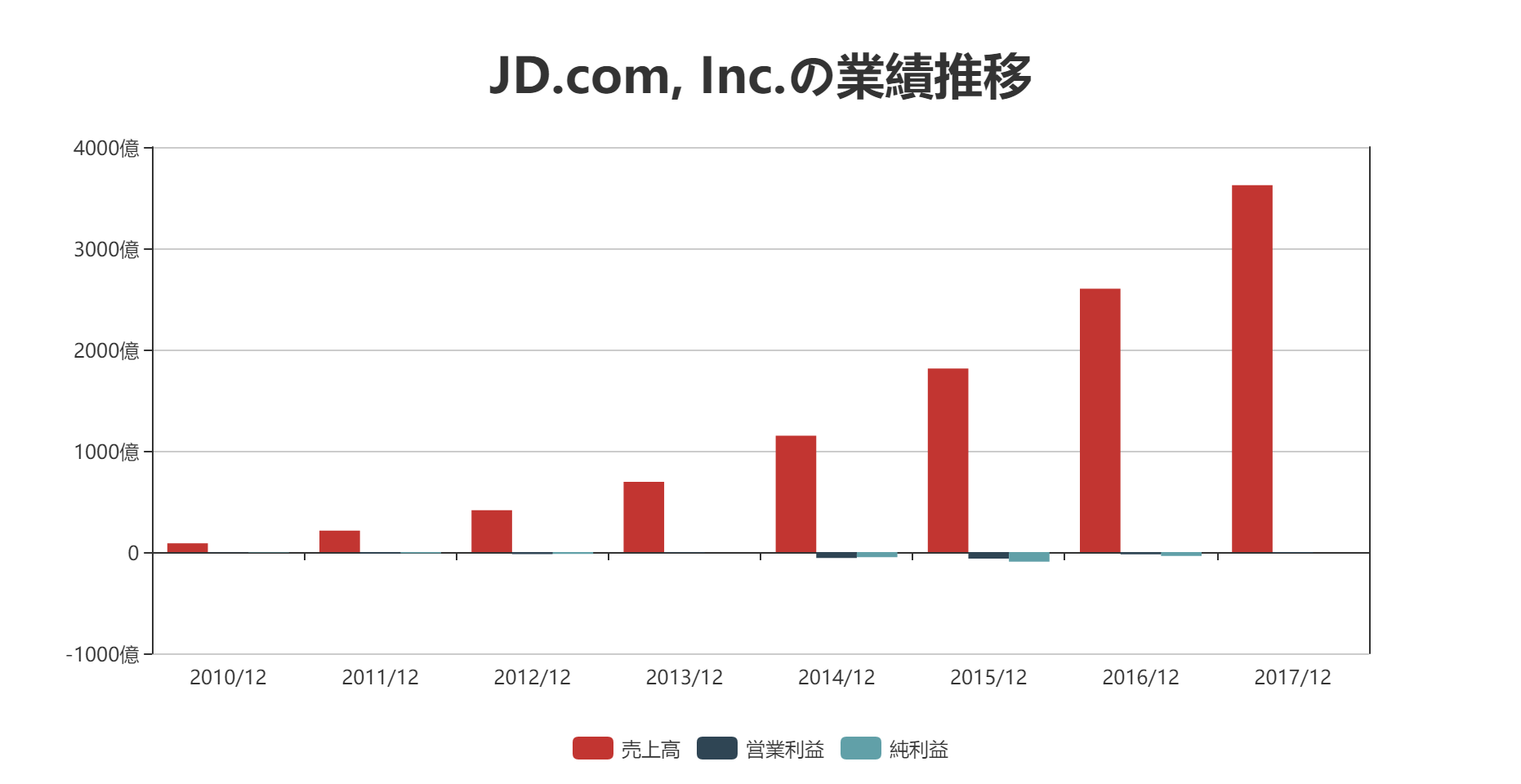

しかし、シェアを伸ばしている一方で業績は冴えません。2014年の上場以降これまで一度も黒字を出していないのです。

【出典】Stockclip

対するアリババは営業利益率が30%を超えるなど高収益を誇っています。利益では明らかに水を開けられているのです。

利益に大きな差が出ている要因はビジネスモデルにあります。

JDはあくまで「小売り」なので、売上から仕入れや配送費を差し引いた金額が粗利となります。原価率は9割近くなり、その時点でほとんど利益が出ない体質になっているのです。これは、規模が拡大したとしても大きく改善するものではありません。(=「限界利益率が低い」と言います。)

一方のアリババは「場所貸し」なので、収益の大部分が粗利です。売上の増加に伴って増える費用は配送費などに限られますから、規模が大きくなるほど利益率は向上します。(=「限界利益率が高い」)

例えるなら「イオンモール」をイメージすると良いでしょう。モールは場所貸しであり、一度作ってしまえばあとはテナント収入が勝手に入ってきます。テナント料を売上連動にしておけば、お客さんが増えれば何もしないでも利益が増えるのです。

一方、同じイオンでもスーパーは厳しい経営環境です。価格に厳しい消費者の関心を得るために、仕入れ価格にわずかな利益を乗せて商品を販売し、時には赤字覚悟の商品も出さなければなりません。そこまでしても、売れ残りがあれば在庫を処分しなければならず、損失要因となります。

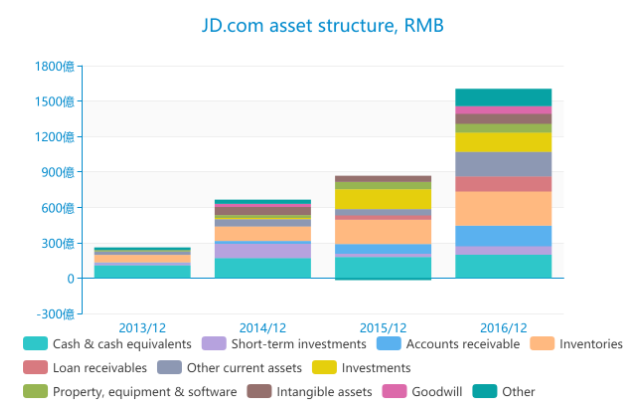

JDの在庫は増加を続けており、これは財務状況の悪化要因となり得ます。JDが主に扱っているのはエレクトロニクス製品であり、流行りが終われば不良在庫と化してしまいます。この金額はよく見ておく必要があるでしょう。(下図の肌色(Inventories)が在庫)

【出典】Stockclip

Amazonは「高限界利益率」モデルで利益を稼ぐ

同じ赤字でもAmazonは株価が上昇しているし、利益も出始めているという反論もあるかもしれません。

しかし、Amazonの利益の大部分はクラウド事業によるものであり、小売部分はわずかな利益しか出せていません。また、かつては書籍やCDの直販が中心でしたが、今では半数以上が出店企業による売上であり、手数料ビジネスにシフトしています。

株価上昇は将来の利益に対する期待ですが、Amazonは先行投資(設備や広告)が利益を圧迫していて、これがなくなれば利益はいくらでも出せるという期待感があります。しかし、原価率が9割近いJDにはその余地はありません。

Amazonは今後の戦略として、プライム会員の増加など「限界利益率の高いモデル」にシフトしていくでしょう。配送を自前でやるという話もありますが、実際は現段階でコストに見合わず、その解は見出だせていないものと思われます。

財務状況は苦しい

赤字が続く以上、財務状況も確認しなければなりません。自己資本比率はかなりの勢いで下がり続けています。このままいくとタッチダウンも間近です。どんなに成長性がある企業でも、債務超過になってしまえば成長どころではありません。

【出典】Stockclip

いざとなったらバックに巨大企業テンセントがいるから大丈夫となるかも知れませんが、その時はいよいよ丸ごと吸収する時でしょう。そこから先の成長を待つまでもなく、買い叩かれて上場廃止という事態も十分に考えられます。

もしそこまでいかなかったとしても、利益率が低い状態は変わりありません。売上高だけが膨れ上がって、利益はほとんど出ないまま生き残る可能性は十分にあると思います。利益率の高いクラウド関連などは、テンセントとぶつかるので下手に進出することができないでしょう。

総括すると、客観的にビジネスモデルを見ると厳しいと言わざるを得ません。もちろん、株価も業績も何が起こるかはわかりませんが、慎重な投資家なら手を出すべきではない銘柄と考えます。

※本記事は2018年3月3日付会員向けレポートを抜粋したものです。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

いつも勉強させていただいております。

さて、セルロースナノファイバーについて

栫井様がどのように捉えていらっしゃるか

とてつもなく興味があります。

ぜひ、教えてくださいませ。

しろう様

コメントありがとうございます。

セールスナノファイバーについてですが、大変申し訳ございませんが門外漢であり、コメントできるだけの知識がございません。

投資対象として魅力的であれば、今後研究の対象にしていきたいと思います。

引き続き、何卒よろしくお願い申し上げます。

[…] その上、そういう底値の時に限って「投資家は早く株を売るべき」「JD株は割高」「JDは手を出すべきではない銘柄」by栫井俊介といった記事がネット上に流れてきます。 […]