カルロス・ゴーン会長の逮捕で揺れる日産自動車(7201)に関し、2017年9月23日付の会員向けレポートを公開します。逮捕を受けた今後の方向性は現在分析中ですが、基本的な事業環境は変わりません。今後の見通しについても、随時お伝えしたいと思います。

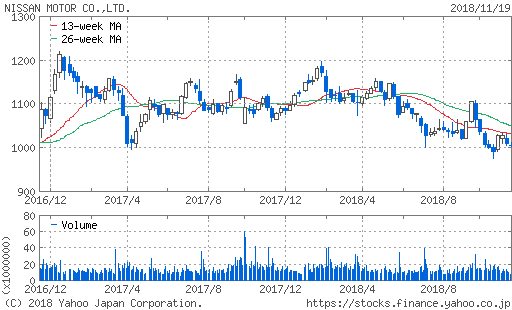

※レポートの内容は2017年9月時点のものです。株価数値のみ2018年11月20日終値に更新しています。

【投資のポイント】

- 日産自動車(7201)の配当利回りは6.0%、PERは7.4倍と、数値だけ見れば圧倒的な割安水準。

- 自動車業界は景気の影響を受けやすく、今は好調なとき。景気悪化による業績悪化リスクは大きく、研究開発費の高騰も重荷。

- 高配当は魅力的ながら、中期的な業績見通しを考えると無理に買うことはない。買う価格にこだわる投資をしたい。

数値だけ見れば圧倒的な割安水準

日産自動車(7201)の株価指標を見ていて目を引くのが、配当利回りの高さです。6.0%という数字は国内で並ぶ企業はほとんどなく、ましてこれほど知名度のある会社では特異と言えます。

記念配当などの一時的な要因で極端に数値が高くなることもありますが、日産はそうではありません。配当性向(年間配当額÷1株あたり利益)も30%程度と至って平均的な水準であり、無理はしていません。

配当利回りと並んで目につくのがPERの低さです。7.4倍という数字は、それだけ見ればすぐにでも飛びつきたくなるほどの低水準です。同様に、PBRでも割安の目安とされる1倍を割り込んでいます。数値だけ見れば完璧な割安株と言ってもおかしくありません。

景気の波をもろに受ける自動車業界

日産ほどではありませんが、自動車業界のPER水準は落ち込んでいます。トヨタやホンダも10倍を下回ります。業界全体のPERが低いということは、投資家が業界に懸念を抱いているということです。

自動車業界は、景気の影響を受けやすい特性があります。リーマン・ショック後にはトヨタですら大赤字を計上するなど、業績が落ち込みました。景気が悪い時に、人々が車のような大きな出費を抑えることは明白です。

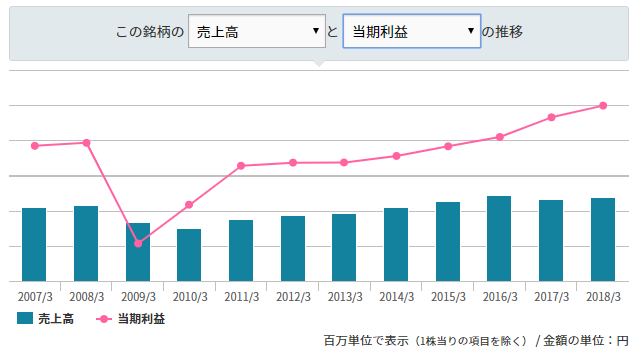

逆に、景気が良いときは業績が上向きます。北米への依存率が高い日本の自動車メーカーは、リーマン・ショック後10年に及ぶ景気拡大期で大きく業績を伸ばしてきました。日産もその例外ではありません。

今が好景気だとすると、これから起きる可能性が高いのは不景気による業績の悪化です。それを考えると、長期投資家としては今敢えて自動車会社に投資するタイミングではないと考えます。

確かに高い配当利回りは魅力的です。しかし、これも額面通りに受け取ってはいけません。同社は配当性向を目安に配当を行っているため、利益が減れば配当も減ってしまいます。赤字になればゼロです。継続性のない高配当は、長期投資の対象としてあまり魅力的ではありません。

自動車会社の存亡をかける研究開発

自動車業界は、景気変動だけではない様々なリスクを負っています。特に大きいのが研究開発費の高騰です。

世の中では、電気自動車や自動運転車に注目が集まっています。テスラやアップル、グーグルをはじめとする新規参入者も多く、各社は技術開発を急いでいます。結果として、研究開発費は右肩上がりに伸びているのです。

それでもいい技術が開発できればいいと思うかも知れませんが、競争はそれだけでは終わりません。新たな技術を開発したら、それをなるべく多くの人に買ってもらい、シェアを一気に伸ばす必要がありますから、価格設定は無理しがちです。

電気自動車のみを販売しているテスラがいまだに赤字であるように、まだガソリン車と同じレベルの価格で勝負できるコスト状況ではないでしょう。日産も「世界で最も売れている電気自動車」リーフを販売していますが、それを売ってもおそらく利益にはつながっていないでしょう。

それでも、研究開発をやめるわけにはいきません。もし、世界が急速に電気自動車に舵を切るようなことがあれば、それまで全く開発を行っていなかった会社は完全に置いていかれてしまいます。研究開発は、自動車会社としての存亡をかけた戦いなのです。

このように、一見盛り上がっている業界は過当競争が起こりやすく、利益が残らないということも往々にしてあります。話題になっている業界こそ、注意が必要だと考えるゆえんです。

長期的な成長のためには中国が不可欠だが・・・

日産が景気に関係なく成長する可能性があるとすれば中国です。中国はいまや世界最大の自動車販売台数を誇り、少なくとも台数争いでは中国を制した企業が圧倒的に有利となります。

そこで優位性を発揮しているのが、独のフォルクスワーゲンです。どこよりも早く中国に進出したこともあり、圧倒的なトップシェアを誇ります。

日産の中国における販売台数はフォルクスワーゲンの3分の1程度にすぎません。昨年中国全体の販売台数が13.2%伸びたのに対し、日産の伸び率は8.4%しかないなど、勢いにも欠けます。

また、海外の企業が中国で自動車を販売するには現地との合弁会社を設立しなければなりません。つまり、稼いだ利益の半分は現地企業に流れてしまうわけです。

現在、日産の中国での売上高は10%程度にすぎません。業績に貢献するとしても、もうしばらく先の話になりそうです。

「買う価格」にこだわる投資を

数値だけ見れば割安な日産ですが、詳細なリスクを検討すると決して割安とは言い難い部分が見えてきます。

もちろん、決して自動車業界が悪いというわけではなく、今は必ずしも投資に適していない時期だということです。どちらかと言えば景気が悪くなったときに長期的な目線で会社を見れば、株価下落に伴う投資のチャンスが訪れているかもしれません。

株式投資ではタイミングが重要と言いますが、なぜかというと買う価格が違ってくるからです。同じ会社に投資したとしても、100円の時に投資するのと200円の時に投資するのでは全然成果が違ってきます。

買う価格には徹底的にこだわって、リスクを十分に検討しながら割安株を更に探していきたいと思います。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す