要旨

- じげん(3679)は、人材・不動産・生活関連情報検索サイトを運営する会社。スピード感のある事業拡大とM&Aで急成長。

- 社長は学生起業、リクルートを経た若手敏腕経営者。その手腕で急成長を続ける可能性は十分にある。

- 景気の影響を受けやすい人材業界、M&Aで発生した多額ののれん、これと言った強みがない点は大きなリスクとして残る。

銘柄詳細

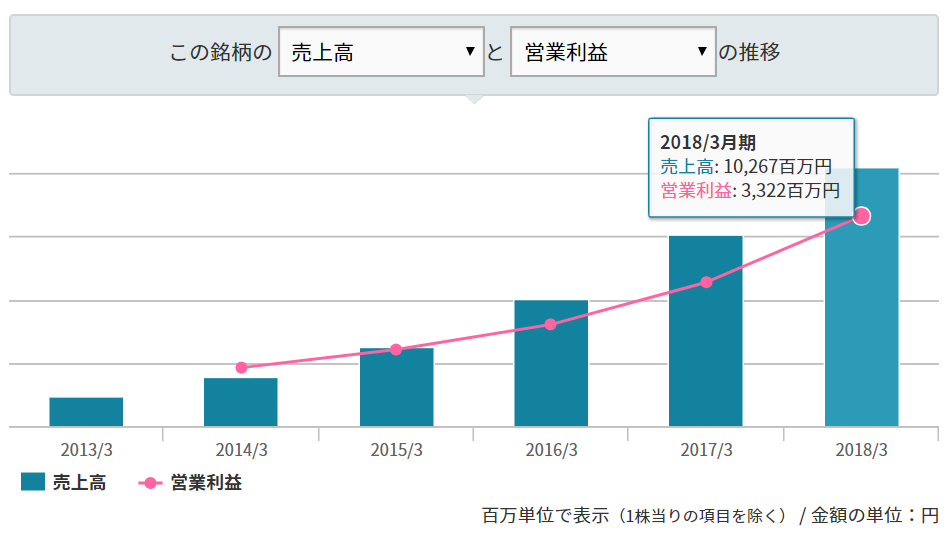

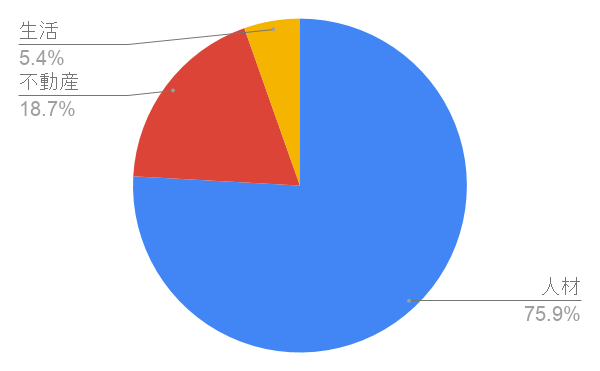

「転職EX」「派遣EX」「賃貸EX」など、人材・不動産・生活関連情報検索サイトを運営する会社。2006年創業と比較的若く、業績拡大に勢いがある。

社長の平尾丈氏は、やり手社長。慶応大学在学中に起業し、東京都学生企業家選手権で優勝。リクルートに入社し、グループ最年少で子会社代表取締役に就任。2010年にドリコムとリクルートの共同設立会社を買い取り(MBO)し現在に至る。

リクルート系の会社らしく、そのスピード感はめざましいものがある。次々にサイトを立ち上げ、事業を拡大している。

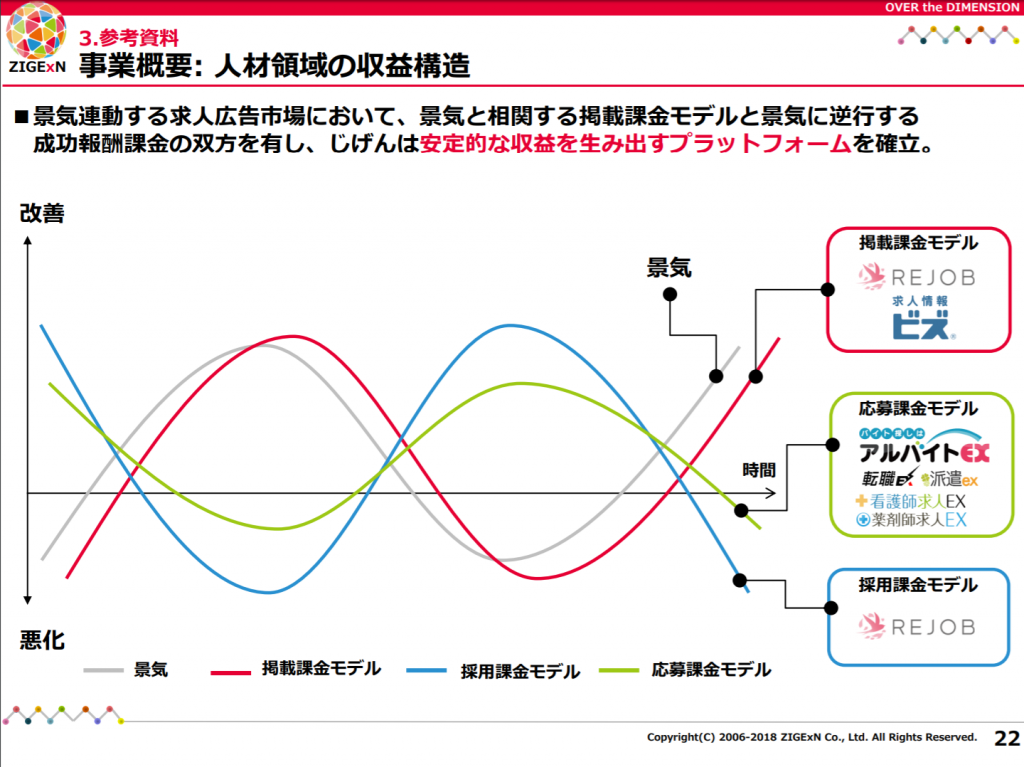

収益の柱は転職・派遣・アルバイトなどの人材関係。転職サイト(doda、マイナビ転職等々)の情報を一括にまとめ、検索からこれらのサイトに送客することで広告収入を得るビジネスモデル。他に不動産・生活関連のサイトを運営。

また、M&Aによる成長も志向。上場からこれまでに11件90億円のM&Aを実施し、事業拡大に貢献している。

圧倒的なスピードと経営者の意識の高さから、今後も順調に成長を続ける可能性は十分にあるだろう。

ただし、落とし穴も少なくない。

人材関連ビジネスは景気の波を受けやすく、景気が減速すれば既存サイトは少なからずマイナスの影響を受けるだろう。会社は成功報酬型のビジネスモデルが景気と逆行すると謳うが、景気が悪化するとそもそも企業の採用意欲が鈍ることから、眉唾ものである。

また、これまで成長を牽引してきたM&Aについても不安点を指摘したい。

90億円の買収に対し、のれんは75億円である。つまり、大部分が資産価値以上の価格で買っているということだ。のれんは、買収した企業の収益性が低下すれば損失処理しなければならず、景気悪化と同時に大幅な赤字を出す可能性が否定できない。

何より、長期保有を考えると、これと言った強みを見出だせない。確かに経営陣の頭の良さとガッツはあるのだろうが、この会社でなければならないビジネスの核が私にはわからない。このようなリクルート系の会社は得意ではない。

相場全体の下落に歩調を合わせて株価は下落し、PERはピークの60倍から20倍程度まで低下してきた。しかし、これからの景気減退と長期的な競争力を考えると私としては手を出しにくい銘柄だ。

補論

のれんは、買収した企業が買収価格に見合わないと判断される場合に、差額を損失として処理するものである。企業を買った時点では損失にはならないが、のれんが増えるほど将来的な大損失の可能性をはらんでいる。

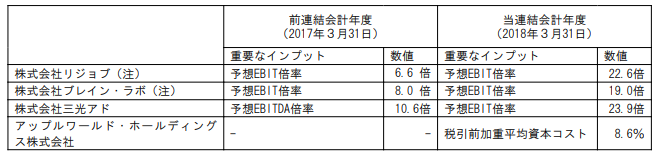

損失を計上するかどうかは、決算期ごとに「減損テスト」を行う。これは様々な仮定に基づいて買収企業の価値の試算を行うものだが、できあがりの数字は鉛筆を舐めればかなり動かせるものである。

上記を頭に入れて2018年3月期の有価証券報告書を見ると、仮定の数値のうち「予想EBIT倍率」が前年度から急上昇していることがわかる。

邪推かもしれないが、この数値上昇は、子会社の収益が低下していて、それを補うために仮定の数字を動かした可能性がある。平均的なEBIT倍率は10倍程度にすぎないが、ここでは20倍前後に達している。

粉飾とは言えないが、将来の損失可能性を見積もる上では黄信号と見られるかもしれない。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す