今回は三井不動産についてです。

ららぽーとなども非常に賑わっていて、皆さんの周りにも三井不動産が運営するショッピングモールがあるかと思います。

三井不動産の具体的なビジネスの中身がどのようになっているかということを改めて見てみたいと思います。

街を作るデベロッパー

三井不動産は大手の不動産会社ですが、デベロッパーとしての色が強く、”街を作っていく”という会社です。

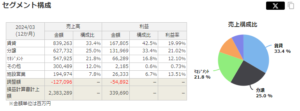

どのようにして街を作っているかということが、セグメントの状況から見て取れます。

「不動産賃貸」「不動産分譲」「マネジメント」が3つの柱となっています。

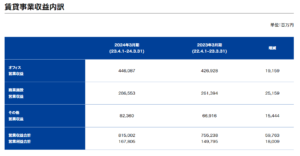

「賃貸」には大きく2つあり、オフィスと商業用施設です。

賃料の内訳としては、オフィスが4,460億円、商業施設が2,865億円となっていて、オフィスの方が大きいということです。

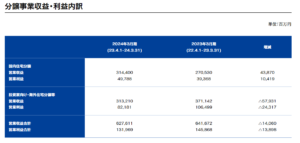

「分譲」の分野ではマンション分譲を行っています。

三井不動産の面白いところは、ビルを開発して、一部は自分で持ったまま賃貸に出すのですが、作ったマンションを外部に売ってしまってそこで売却収入を得るというビジネスモデルもあるところです。

不動産投資家やREITに売却する流れになっています。

分譲の内訳は、住宅で3,144億円、投資家向け海外住宅分譲で3,132億円とほぼ半々となっています。

あとは「マネジメント」です。

住宅にしろオフィスにしろ、売って終わりではなくその後の管理がサービスとして必要になるのでそこも担っています。

このように様々なビジネスが組み合わさって三井不動産という会社を形成しています。

具体的な中身としては、オフィスビルとして昔からあるのが霞ヶ関ビルディングや三井本館があり、地域としては東京駅の東側の地域に物件を持っています。(日本橋三井タワー、グラントウキョウノースタワー、東京ミッドタウンなど)

三菱地所ほどではないですが、都心に良い物件を持っています。

少し郊外だと、アウトレットパークやららぽーとなどを作っていますし、戸建てやホテルもやっていますが、賃貸と分譲がやはり大部分となります。

三井不動産の沿革

三井不動産は”三井”という名の通り、三井財閥から始まったものです。

関東大震災後、震災の2倍の強さの地震が来ても壊れないものを作るべしという号令の下、三井本館を建設しました。

そこから不動産事業を拡大していき、郊外や東京湾周辺にも進出していきました。

高度経済成長期前には臨海部の埋立事業に取り組み、大規模コンビナートや企業団地の形成に大きく寄与し、これを機に三井不動産はオーガナイザーとしてデベロッパーへの道を歩み始めたということです。

さらに1960年には東京ディズニーランドの運営会社であるオリエンタルランドの設立にも関わっています。

現在もオリエンタルランドの株式を5.44%保有していて、大株主として残っています。

昭和46年には国内初の高層マンション「三田綱町パークマンション」を建設していて、タワーマンションにも先見があったということです。

1981年に三井ショッピングパークららぽーとTOKYO-BAYを開業しました。

アメリカ型のショッピングセンターを導入し、今でも拡大を続け、一つの街を形成しています。

この事業がいかに成功だったかを物語っています。

アウトレットにも常に多くの人々が訪れていて、ショッピングというものが娯楽になり得るということを見事に示してくれた会社だと思います。

今の商業施設の基礎を三井不動産が作ってきたと言えます。

2021年には「日本ビルファンド投資法人」を設立し、バブル崩壊後に不動産会社が新たなビジネスモデルを求められる中で、不動産投資信託のパイオニアとなりました。

賃貸で不動産を持っていることも安定収入のためには良いですが、不動産価格が大きく下落することもあり、また資金を寝かせたままになってしまって効率が悪いです。

REITができたことによって、建てては売って、売って得たお金をさらに次の開発に使うというサイクルを作り出せるようになりました。

リーマンショックの時には不動産証券化が悪者扱いされましたが、不動産会社にとっては開発を活気づけるきっかけになっています。

三井不動産はそれのパイオニアになっただけでなく今でも上手く活用し続けています。

総合力の不動産会社

改めて三井不動産の業績を見てみましょう。

売上高も利益も安定して推移してきていることが分かるかと思います。

売上高は右肩上がりに伸びていますし、営業利益はリーマンショックやコロナで落ちることはありましたがまた盛り返して順調に伸び続けています。

見れば見るほど三井不動産が行っている不動産ビジネスが安定しているものだと分かります。

ネームブランドもありますし、時代を先行してきた開発力が活かされて確実に積み上がっている会社だということです。

同じようなビジネスをやっている三菱地所や住友不動産も同様に業績を伸ばしています。

成長率は三井不動産が若干高いといったところです。

ここまで見てきて分かることは、三井不動産が不動産の総合力では圧倒的なものがあるということです。

三菱地所も強いことは間違いないですが、”丸の内の大家さん”ということで比較的丸の内地区のオフィス賃貸に注力しています。

住友不動産はオフィスやマンションの部分が大きいです。

それに対して三井不動産は事業が多岐にわたり、特に商業施設の分野では力を遺憾なく発揮しています。

三菱地所も住友不動産も商業施設がありますが、ショッピングモールというとイオンモールの印象が強いです。

また、イオンモールは地方のショッピングモールというイメージですが、三井不動産のららぽーとやラゾーナなどは都心の洗練されたイメージがあり、そのイメージを作り出せていることで賃料も上げることができ、強さにつながっています。

三井不動産は、不動産ビジネスを隙なく淡々と確実に行っている会社だと感じられます。

今後の成長は?

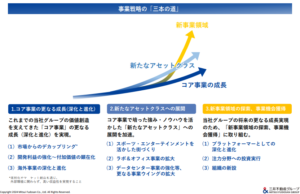

今後どのように成長していくかというと、一つはこれまでの事業を淡々と拡大していくことです。

ららぽーとなども新しいところへ広げていっていますし、開発事業の点でも、作ってREITに売るということを繰り返していれば雪だるま式に拡大していくことがのぞめます。

新たな取り組みとしては「スポーツ・エンターテインメントを活かした街づくり」とあります。

これは東京ドームに関することで、東京ドームは上場企業として上場していたのですがそれを買収し、それを軸に新たな開発を進めていこうというものです。

また、データセンター事業とありますが、今、生成AIが増えたことによって扱うデータ量がものすごく増えていて、それを受けるデータセンターというのもある意味不動産業ということになります。

土地が必要で、データセンターとしての建物も作らなければならず、これを自ら行っていくと話しています。

データセンターを作れば企業に貸し出したり売却したりして、ここを新たなアセットクラスとして成長させていくようです。

【新事業領域の探索・事業機会獲得】というのはまだ先の話だと思いますが、これまでも時代を先取りしてやってきた経緯もあるので、三井不動産としてはやらないわけにはいかないところです。

これらを淡々と積み重ねていけば、じっくりとではあっても業績を伸ばし続けるかと思います。

投資できる?

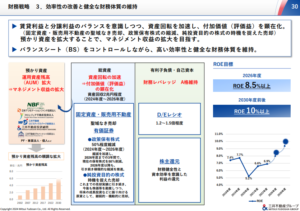

投資家的な目線で弱みをあげるとすれば、成長力や資本効率が物足りないところです。

ROE7.47%というのは決して高くない数字です。

10年の成長率も7%くらいということで、悪くはないですが平均的な数字におさまっています。

これらの数字を上げることが、三井不動産の株式市場における至上命題かと思われます。

もちろんそれに対しての戦略を何も打っていないというわけでもありません。

「資産回転の加速」ということで、作って売るというサイクルをこれまで以上に繰り返していくということです。

政策保有株式を2024年度~2026年度で50%削減、2026年度以降も引き続き積極的に縮減とありますが、資本効率が悪いということは、利益を生んでいない資産が多いということで、これを売ってそのお金で新たな投資を行ったり、株主還元を行ったりするようです。

株主にきちんと報いようとしているようです。

政策保有株式については、例えば先述のオリエンタルランドの株式を当初から持っているのであれば、オリエンタルランドの株価は100倍にもなっているので相当な利益がのぞめます。

三井不動産の株価も上がっているので売却すれば利益になりますし、他にもTBSやMS&AD、東レなど様々な大企業の株を持っていて、これらを縮減していくことによって資本効率を改善させることができますし、目先では売却益を見込めることになります。

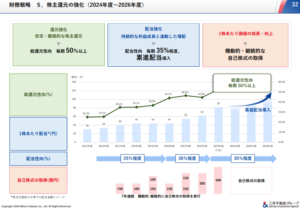

成長がそれほど見込めないのであれば株主還元が求められると思いますが、株主還元についても示されています。

配当性向を引き上げて35%にすることや、累進配当にすると言っていて、これはかなり積極的な目標だと思われます。

自己株式取得も含めた総還元性向も50%以上にすると示しています。

これはPBR1倍割れの解消を求める東証からの要求に応えるための方策でもあります。

実はこれまでPBR1倍を割っていたのですが、こういった方策を示したことで今ではPBRが1.4倍ほどとなっています。

やはりこういった株主還元策の強化は投資家から好感されやすく、特に三井不動産のような堅実ではあるものの成長性の高くないビジネスでは強く求められることになります。

事業としては手堅いものとなっています。

PER18.1倍、PBR1.37倍、利回り1.98%と、過去に比べると必ずしも割安とは言えない数字にはなっています。

今から慌てて投資するような割安な水準ではないですが、安定的に長く持っていれば、(特に安く買えたとすれば)報われやすい銘柄かと思います。

コロナショックの時の株価からすると2~3倍になっていて、もしまたこういう時があれば検討しても良いと思います。

賃貸の場合は景気が悪くなってもそこまで大きな影響はないですが、分譲だと売れなかったら売上がゼロになってしまうので、分譲の割合が比較的大きい三井不動産は景気の影響を大きく受けることになります。

逆に言えば、利益が下がって株価も下がった時に、その後の復活を期待できるのであれば安く買える銘柄でもあります。

今保有していて、高望みをするわけでなければ引き続き持っていて良いと思いますし、これから買いたいという方はぜひ下がったタイミングを狙ってみると良いかと思います。

今後も長期投資に役立つ情報を発信してまいります。更新情報や有益な情報をお届けしますので、以下のボタンから無料のメールマガジンへご登録ください。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す